Формы деклараций по НДС за 2 квартал

Прежде чем приступить к заполнению декларации по НДС за 2 квартал 2024 года, разберемся, по какой форме требуется отчитаться. Налоговым законодательством для отчетности по НДС предусмотрено несколько форм:

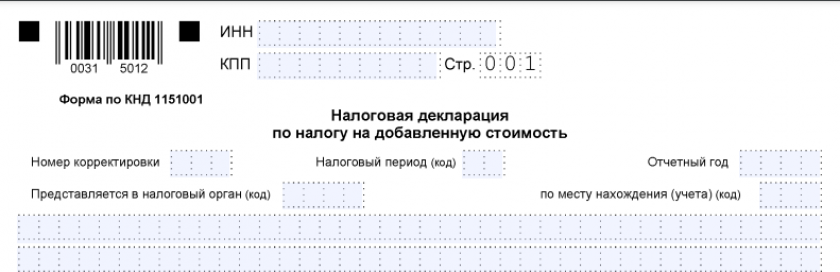

Плательщики НДС и налоговые агенты применяют для отчетности по НДС за 2 квартал 2024 года форму по КНД 1151001. Сейчас действует редакция с обновлениями от 12.12.2022. Вы можете скачать бланк, кликнув по картинке ниже:

Плательщики НДС и налоговые агенты применяют для отчетности по НДС за 2 квартал 2024 года форму по КНД 1151001. Сейчас действует редакция с обновлениями от 12.12.2022. Вы можете скачать бланк, кликнув по картинке ниже:

Бланк декларации по НДС за 2 квартал 2024 года

Бланк декларации по НДС за 2 квартал 2024 года

Если вам нужен порядок заполнения декларации по НДС, смотрите алгоритм, созданный экспертами КонсультантПлюс. Пробный доступ предоставляется бесплатно.

Импортеры товаров с территории ЕАЭС для отчетности по НДС используют декларацию по косвенным налогам по форме КНД 1151088. Им не нужно обобщать сведения о налоге в данной форме НДС-отчета за 2 квартал 2024 года в целом — достаточно подать декларацию указанной формы только за те месяцы, в которых импортированные товары поставлены на учет.

Декларация формы по КНД 1151115 используется исключительно иностранными компаниями, оказывающими физлицам услуги в электронной форме. Им надлежит отчитаться по указанной форме декларации по НДС за 2 квартал 2024 года.

Готовим декларацию за 2 квартал (общие требования)

Основная масса компаний и ИП отчитывается по НДС, используя форму по КНД 1151001. С помощью наших подсказок на рисунках можно быстрее сориентироваться в основных правилах ее подачи и облегчить процесс формирования декларации по НДС за 2 квартал 2024 года:

Существенным отличием декларации по НДС от других налоговых деклараций является отсутствие для большинства компаний и ИП альтернативных способов ее представления в ИНФС. Попасть к контролерам НДС-отчетность может только электронным способом по ТКС. Отчитываться на бумаге вправе только лица, указанные в пп. 5-6 раздела 2 приложения № 2 Порядка, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

Все нюансы подачи декларации по НДС разъяснили эксперты КонсультантПлюс. Получите пробный доступ бесплатно и переходите в Готовое решение.

Отдельные нюансы налоговой отчетности по НДС (последние изменения и разъяснения)

Перед заполнением декларации требуется корректно сформировать налоговую базу по НДС за 2 квартал 2024 года.

Сформировать налоговую базу по НДС без ошибок вам поможет Готовое решение от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к указаниям и подсказкам от экспертов.

Также нужно учитывать разъяснения, которые регулярно дают чиновники. Ведь декларация по НДС состоит из целых 12 разделов, и в процессе заполнения каждого из них могут возникнуть затруднения. В таблице ниже вы можете найти ссылки на полезные разъяснения и материалы, которые помогут вам безошибочно исчислить базу по НДС:

|

Проблемный вопрос |

Ссылки |

|

Можно ли применить вычет по дубликату счета-фактуры? |

Письма Минфина от 02.04.2019 № 03-07-09/22581, от 14.02.2019 № 03-07-09/9057 |

|

Как посчитать НДС, если он не указан в договоре? |

Письмо Минфина России от 20.04.2018 № 03-07-08/26658 |

|

Откажут ли в вычете, если в счете-фактуре нет указания на утвердивший его форму НПА? |

Письмо Минфина России от 16.04.2018 № 03-07-09/25153 |

|

Стоит ли принимать НДС к вычету, если в счете-фактуре есть погрешности в части адреса? |

Письма Минфина от 02.04.2019 № 03-07-09/22679, от 23.11.2018 № 03-07-11/84720, от 30.08.2018 № 03-07-14/61854 и др. |

|

Где узнать коды видов операций по НДС? |

Приказ ФНС России от 14.03.2016 № ММВ-7-3/136@ Письма ФНС России от 16.01.2018 № СД-4-3/532@, от 16.01.2018 № СД-4-3/480@ |

|

Возможен ли вычет по НДС, если при отсутствии счетов-фактур от подрядчика факт выполнения работ подтвержден судом? |

Письмо Минфина России от 05.04.2018 № 03-07-11/22147 |

|

Можно ли принять к вычету НДС с аванса иностранному исполнителю? |

Письмо Минфина России от 20.03.2018 № 03-07-08/17279 |

|

Включать ли возмещение расходов на оплату услуг третьих лиц, полученное от заказчика транспортных услуг сверх цены договора, в базу по НДС? |

Письмо Минфина России от 22.02.2018 № 03-07-09/11443 |

|

Облагается ли НДС компенсация контрагента за невыполнение договора? |

Письмо Минфина России от 22.02.2018 № 03-07-11/11149 |

|

Можно ли принять входной НДС к вычету в период простоя производственной деятельности? |

Письмо Минфина России от 21.02.2018 № 03-07-07/11012 |

|

Когда с дивидендов уплачивается НДС? |

Письмо Минфина России от 07.02.2018 № 03-05-05-01/7294 |

|

Нужно ли дожидаться окончания монтажа оборудования для вычета НДС? |

Письмо Минфина России от 16.02.2018 № 03-07-11/9875 |

|

ИП на ОСНО приобрел автомобиль. На основании какого документа можно принять НДС к вычету?

|

Письмо Минфина России от 05.04.2022 № 03-07-14/28253 |

|

Можно ли принять НДС к вычету по счету-фактуре, который выставлен по истечении 5 дней?

|

Письма Минфина России от 06.04.2022 № 03-07-09/28875; от 17.01.2022 № 03-03-06/1/1880 |

|

В какие сроки следует восстановить НДС, принятый к вычету при авансе?

|

Письмо Минфина России от 10.01.2022 № 03-07-11/15 |

|

Возможен ли вычет НДС по кассовому чеку?

|

Письма Минфина России от 16.11.2021 № 03-07-11/92493; от 19.07.2021 № 03-07-11/57329; от 25.06.2020 № 03-07-09/54634 |

Не забывайте отслеживать налоговые новости — законодатели планируют откорректировать порядок заполнения декларации по НДС.

Итоги

Для формирования декларации по НДС требуется определиться с нужной отчетной формой и правильно сформировать налоговую базу. Для этого следует учитывать разъяснения чиновников и вовремя применять изменения налогового законодательства.

Если о декларации по НДС (в случае, если Вы по просьбе контрагента выставили счет-фактуру с выделенной суммой налога), то НДС на приобретенное имущество в качестве вычетов Вы показать не можете. Все дело в том, что право на вычеты имеют только плательщики НДС, а Вы к таковым не относитесь в силу применения спецрежима. Подробности читайте в этой статье.

Если о декларации по УСН, то НДС являются частью расходов, если мы говорим о приобретении материалов или товаров. При этом Вами должен быть выбран объект "Доходы минус расходы", в противном случае ничего в расходах Вы учесть не сможете. При приобретении основных средств входящий НДС также будет списываться в расходы, но немного по-другому. Об этом читайте в этой