6-НДФЛ при увольнении в 2024 году

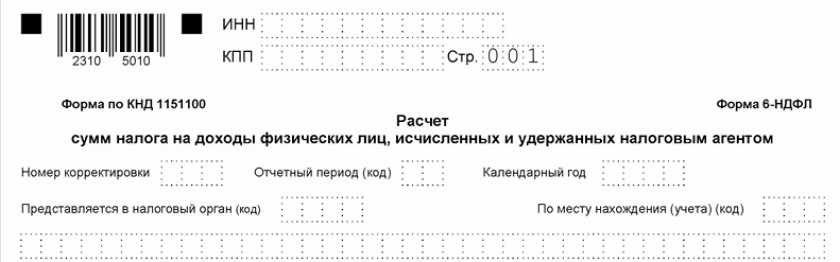

Расчет 6-НДФЛ за 3 квартал 2024 года оформляется на бланке, утвержденном Приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Вы можете скачать его бесплатно, кликнув по картинке ниже. Там же вам будет доступен заполненный образец:

6-НДФЛ за 3 квартал 2025 года (9 месяцев 2025 года)

6-НДФЛ за 3 квартал 2025 года (9 месяцев 2025 года)

Особенностью данной формы в 2024 году является то, что все выплаты попадают в нее по мере выплаты. НДФЛ с таких выплат необходимо перечислить в единые сроки:

- до 28 числа, если НДФЛ был удержан в период с 1 по 22 число текущего месяца;

- до 5 числа, если НДФЛ был удержан в период с 23 по последнее число предшествующего месяца;

- до последнего рабочего дня года, если налог удержан в период с 23 по 31 декабря.

Все указанные сроки нашли свое отражение в разделе 1 (строки 021-026, 031-036) и разделе 2 (строки 161-166 и 191-196).

Т.е. любую выплату, в том числе компенсацию за неиспользованный отпуск, суммы превышения выплат при увольнении над необлагаемыми пределами, необходимо отразить в разделе 2 в строке 120, а НДФЛ с нее - в строках 140 и 160 (с расшифровкой по строкам 161-166 в разрезе периодов удержания налога).

В разделе 1 НДФЛ отражается в стандартном порядке при удержании (в том числе с выплат при увольнении) в отчетном (налоговом) периоде в строке 020. В строках 021-026 приводится расшифровка сумм, приходящихся на конкретный срок уплаты налога в последнем квартале отчетного периода.

Общий порядок заполнения 6-НДФЛ при увольнении описан в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Узнайте больше про расчет и выплату заработной платы при увольнении.

Обратите внимание! В годовом отчете при заполнении справок о доходах (Приложение 1) появятся коды доходов, характерные для увольнительных выплат: 2013 - для компенсации за неиспользованный отпуск и 2014 - для выходного пособия, в том числе при сокращении штата.

Заполнение 6-НДФЛ при увольнении до 2023 года

Дальнейший материал может понадобится только при составлении уточненных расчетов за периоды до 2023 года. Для отчетных периодов, начиная с 1 квартала 2023 года, он не актуален.

Ситуация 1. В день увольнения работник получил зарплату и компенсацию неиспользованного отпуска

Начнем со стандартной ситуации. Как и положено, в последний день работы (пусть это будет 16 декабря) вы выплатили сотруднику расчет по зарплате 25 000 руб. и компенсацию за отпуск 22 000 руб. Датой получения дохода для зарплаты при увольнении является день увольнения, а компенсации за отпуск — день выплаты. Срок перечисления НДФЛ по обеим суммам — следующий за выплатой день. В данном случае даты и сроки совпадают. Поэтому обе эти выплаты можно отразить в одном блоке строк 100–140 раздела 2.

Подробнее об отражении в форме 6-НДФЛ компенсации за неиспользованный отпуск читайте в этой статье.

Подробнее об отражении в форме 6-НДФЛ компенсации за неиспользованный отпуск читайте в этой статье.

Узнайте также, как рассчитать компенсацию при увольнении.

Ситуация 2. Вместе с увольнительными работнику оплачен больничный

Дополним первый пример и предположим, что в день увольнения сотруднику был еще оплачен декабрьский больничный в размере 7 000 руб.

О том, облагается ли больничный НДФЛ, мы рассказывали в этом материале.

Дата получения этого дохода совпадет с вышеуказанными (день выплаты), а вот срок уплаты НДФЛ будет отличаться. Поэтому больничная выплата пойдет в отдельный блок строк.

Здесь нужно иметь в виду следующий момент. 31.12.2020 — рабочий день. Поэтому больничный попал в 6-НДФЛ за год. Если бы он был выходным, мы показали бы его в разделе 2 уже за 1-й квартал 2021 года.

Здесь нужно иметь в виду следующий момент. 31.12.2020 — рабочий день. Поэтому больничный попал в 6-НДФЛ за год. Если бы он был выходным, мы показали бы его в разделе 2 уже за 1-й квартал 2021 года.

Ситуация 3. После увольнения работник получил производственную премию

К концу года, допустим 30.12.2020, уже будучи уволенным, работник получил премию за результаты работы в сумме 40 000 руб. Для целей НДФЛ такая премия приравнивается к зарплате. Значит, датой получения дохода будет день увольнения. Но дата удержания НДФЛ и срок его перечисления от зарплатных будут отличаться. Поэтому в разделе 2 премию нужно показать отдельным блоком строк 100–140.

Узнайте больше о выплате премии после увольнения сотрудника.

Узнайте больше о выплате премии после увольнения сотрудника.

Ситуация 4. Зарплата и компенсация за отпуск выданы накануне увольнения

А теперь предположим, что увольнительные из примера 1 работник получил не в последний день работы, а накануне, 14.12.2020. Мы помним, что для зарплаты дата получения — день увольнения, а для компенсации отпуска — день выплаты. Значит, в расчете тоже будет два блока строк 100–140.

ОБРАТИТЕ ВНИМАНИЕ! В этом случае перечислить НДФЛ с зарплаты необходимо не позднее дня увольнения.

Ситуация 5. Зарплата и компенсация за отпуск выданы с просрочкой

Такое тоже случается. Допустим, деньги работник получил только 25 декабря. Не будем оценивать действия работодателя с точки зрения нарушения трудовых прав работника. Нас интересует налоговый аспект и заполнение 6-НДФЛ. С учетом отличия в дате получения дохода тут снова будет два блока строк 100–140.

Материалы об отражении в 6-НДФЛ других выплат физлицам ищите в нашей рубрике «Расчет 6-НДФЛ».

Материалы об отражении в 6-НДФЛ других выплат физлицам ищите в нашей рубрике «Расчет 6-НДФЛ».