Особенности бухгалтерского учета земельных участков

Порядок оформления операций с землей регламентируется положениями гл. 17 ГК РФ, нормами ЗК РФ и НК РФ, а также с 2022 года ФСБУ 6/2020 (утв. приказом Минфина России от 17.09.2020 № 204н) и действовавшему до конца в 2021 года ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001 № 26н).

С 2022 года утратил силу ПБУ 6/01 «Учет основных средств», его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Купить землю можно только на основании договора купли-продажи, составленного в письменной форме (ст. 550 ГК РФ). Нотариально заверять договор не нужно. В договоре обязательно должна быть вся информация об ограничениях или обременениях земли, а также о местонахождении и цене участка (ст. 554, 555 ГК РФ). Объектом сделки может быть только земля, прошедшая государственный кадастровый учет (ст. 37 ЗК РФ).

Право собственности на землю переходит с момента госрегистрации в Росреестре (п. 2 ст. 223 ГК РФ). Размер пошлины при госрегистрации операций с землей для юрлиц — 22 000 руб. (подп. 22 п.1 ст. 333.33 НК РФ).

Землю по правилам бухучета следует относить к основным средствам (ОС) (с 2022 года п.5 ФСБУ 6/2020 или до конца 2021 года п. 5 ПБУ 6/01,). Участок принимают к учету при соблюдении следующих условий:

- фирма будет использовать его в основной деятельности либо предоставлять в аренду;

- использование будет продолжаться дольше 12 месяцев;

- перепродажа участка не планируется — в противном случае землю нужно учесть на счете 41 (письмо Минфина РФ от 23.06.2009 № 03-05-05-01/36);

- от приобретенной земли ожидается получение дохода.

- с 2022 года при применении ФСБУ 6/2020 и ФСБУ 26/2020 - в общей сумме связанных с земельным участком капитальных вложений. К ним относятся: покупная цена участка, госпошлина за регистрацию прав на него и иные затраты, непосредственно связанные с его приобретением (пп. "а" п. 5, пп. "а", "з" п. 10 ФСБУ 26/2020 "Капитальные вложения", пп. "а", "б" п. 1 Информационного сообщения Минфина России от 03.11.2020 N ИС-учет-28, п. п. 4, 12 ФСБУ 6/2020 "Основные средства", Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-29).

- до конца 2021 года при применении ПБУ 6/01 - в сумме фактических затрат на приобретение участка. К ним относятся покупная цена участка, госпошлина за регистрацию прав на него и иные затраты, непосредственно связанные с приобретением (п. п. 4, 5, 7, 8 ПБУ 6/01 "Основные средства").

ОБРАТИТЕ ВНИМАНИЕ! Продажа земли не является объектом обложения НДС (подп. 6 п. 2 ст. 146 НК РФ).

Покупка земельных участков — дорогостоящая операция, поэтому нередко компании берут для этого заем. Проценты по займу включаются в стоимость земли до тех пор, пока участок не переведут из внеоборотного актива в состав ОС (п. 7 ПБУ 15/2008, утверждено приказом Минфина РФ от 06.10.2008 № 107н).

Также компания может получить землю:

- Безвозмездно — тогда ее принимают к учету по рыночной цене, подтвержденной независимым оценщиком (письмо Минфина РФ от 28.01.2015 № 03-04-05/3074). При этом если землю подарил учредитель компании, владеющий больше чем половиной доли уставного капитала (УК) компании-получателя, то доход у получателя не возникает. В противном случае безвозмездное получение — внереализационный доход для целей обложения налогом на прибыль (подп. 11 п.1 ст. 251 НК РФ).

- По договору мены — организация примет участок в соответствии со стоимостью ценностей, переданных другой фирме взамен (ст. 568 ГК РФ).

- В счет вклада в УК — по оценке, согласованной учредителями.

Землю переводят в состав ОС при ее полной готовности к эксплуатации и сформированной первоначальной стоимости. Компания может принять участок земли к учету на счете 01, не дожидаясь регистрации права собственности, — тогда он отражается на отдельном субсчете счета 01.

Как отразить в бухучете приобретение земельного участка, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Земельные участки не амортизируются ни в БУ, ни в НУ (с 2022 года п. 28 ФСБУ 6/2020, до конца 2021 года п. 2 ст. 256 НК РФ). Иной способ включения трат на покупку земли в расходы компании отсутствует (постановление Президиума ВАС РФ от 14.03.2006 № 14231/05).

Учесть расходы на покупку земельного участка можно только при его дальнейшей продаже. Тогда на дату передачи участка покупателю продавец земли отражает в учете доход от сделки, уменьшенный на стоимость приобретения участка и траты на его продажу (п. 1 ст. 271, п. 1 ст. 268 НК РФ).

Как учесть покупку земельного участка при исчислении налога на прибыль, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

В особом порядке для прибыли признаются расходы на приобретение земли из гос- или муниципальной собственности, на которой находятся здания, строения или сооружения, или которая приобретается для строительства ОС, по договорам на приобретение участков, заключенным с 01.01.2007 по 31.12.2011. Такие затраты можно (подп. 1 п. 3 ст. 264.1 НК РФ):

- Равномерно признавать в течение выбранного предприятием срока (не меньше 5 лет).

- Принимать в уменьшение прибыли в отчетном (налоговом) периоде максимум 30% от налоговой базы по прибыли предшествующего налогового периода до полного признания всей суммы. При этом в бухучете возникает постоянная налоговая разница, которую мы рассмотрим ниже.

ОБРАТИТЕ ВНИМАНИЕ! Использовать землю можно только в соответствии с видом разрешенного использования, приведенным в Государственном кадастре недвижимости (п. 1 ст. 263 ГК РФ).

Земельный участок является объектом обложения земельным налогом. Подробнее о порядке его уплаты читайте в этой статье.

Документальное оформление операций с земельными участками

Операции с землей можно проводить только при условии составления договора в письменном виде. Стороны составляют 3 экземпляра договора: по 1 для каждого участника сделки и 1 для Росреестра.

Постановка участка на счет 08 осуществляется на дату фактической передачи земли по акту приема-передачи либо дату подписания договора (если договор приравнивается сторонами к акту приема-передачи).

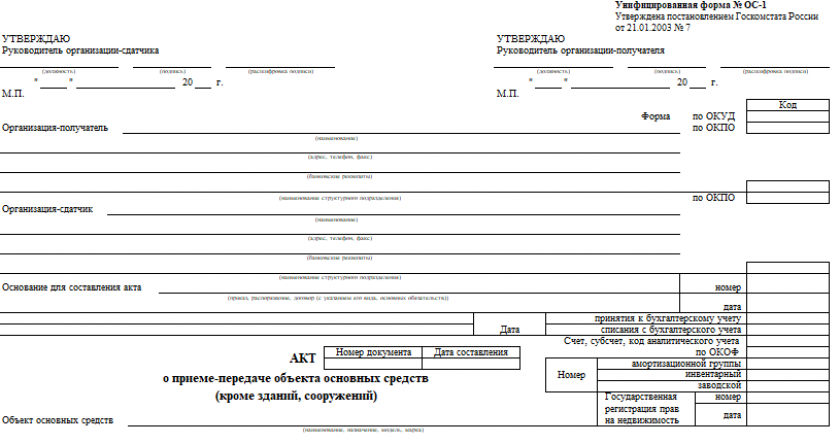

Вести учет земельных участков можно с использованием унифицированных форм ОС-1 и ОС-6 либо по самостоятельно разработанным формам, составленным с использованием обязательных реквизитов (ст. 9 закона «О бухучете» от 22.11.2011 № 402-ФЗ).

Скачать бланк ОС-1 можно бесплатно, кликнув по картинке ниже:

Акт приема передачи основных средств по форме ОС-1

Акт приема передачи основных средств по форме ОС-1

При приеме земельного участка от учредителя необходимо провести независимую оценку земли, а также внести изменения в учредительные документы компании.

Как это сделать, читайте в статье «Бухгалтерские проводки по взносам в уставный капитал».

Если же организация получила землю безвозмездно, то рыночная оценка участка подтверждается независимым оценщиком или данными кадастрового учета (ст. 66 ЗК РФ).

Компания может сдавать земельный участок в аренду. Тогда должен быть заключен договор аренды и оформлен акт приема-передачи имущества контрагенту. Если договор аренды заключается на срок более года, то его необходимо зарегистрировать в территориальном отделении Росреестра (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Более подробно об оформлении в учете арендных операций с землей читайте в статье «Бухгалтерский учет при аренде основных средств (нюансы)».

Бухгалтерский учет операций с земельными участками: проводки

Фактические траты на покупку земли собираются на счете 08 в корреспонденции со счетами 60, 76. Оплата госпошлины и ее включение в стоимость земельного участка осуществляются записями:

- Дт 68 Кт 51 — оплачена пошлина за регистрацию права собственности на землю;

- Дт 08 Кт 68 — пошлина включена в первоначальную стоимость земли.

Дальнейший учет земли зависит от целей ее использования. Если на территории компания будет строить здания, но за счет инвесторов, то такой объект нельзя признать ОС — он будет оставаться на счете 08. По окончании строительства бухгалтер сделает запись:

- Дт 76 Кт 08 — передана земля инвестору в связи с завершением строительных работ.

Если же собственник использует землю в собственных целях и за свои деньги, то включить участок в состав ОС следует проводкой:

- Дт 01 Кт 08 — земельный участок принят в состав ОС.

При покупке земли у государства под строительство ОС (по договорам 2007-2011 годов) возникает налоговая разница: в НУ траты на землю признаются расходом, а в БУ — нет. Бухгалтеру следует ежемесячно отражать в БУ постоянный налоговый актив до полного списания расходов в налоговом учете:

- Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 99 субсчет «ПНА» на сумму Z / n / 12 мес. × 20%,

где:

Z — первоначальная стоимость участка;

n — число лет списания расхода на покупку земли.

Продажа земли оформляется записями:

- Дт 45 субсчет «Переданные объекты недвижимости» Кт 01 — списана стоимость земли;

- Дт 62 Кт 91 — отражена выручка от продажи;

- Дт 91 Кт 45 субсчет «Переданные объекты недвижимости» — отражена в составе прочих расходов первоначальная стоимость проданного участка.

Напоминаем, что реализация земли НДС не облагается.

При поступлении земли в уставный капитал компании бухгалтер сделает проводки:

- Дт 75 Кт 80 — отражена задолженность учредителя по вкладу в УК;

- Дт 08 Кт 75 — получен земельный участок в счет вклада учредителя в УК;

- Дт 01 Кт 08 — земля принята к учету как объект ОС.

Передача земли в качестве вклада в УК другого юрлица отражается записями:

- Дт 58 Кт 76 субсчет «Расчеты по вкладам в УК» — отражена задолженность по вкладам в УК;

- Дт 76 субсчет «Расчеты по вкладам в УК» Кт 01 — внесен участок в качестве вклада в УК.

Если первоначальная стоимость переданной земли отличается от оценки, согласованной учредителями, разницу следует отнести на соответствующий субсчет счета 91 в корреспонденции со счетом 76 (субсчет «Расчеты по вкладам в УК»).

Получение земельного участка безвозмездно бухгалтер отражает записями:

- Дт 08 Кт 83 — получена земля от учредителя, доля которого в УК более 50%, при этом доход у компании отсутствует;

- Дт 08 Кт 98 — получен участок безвозмездно от иных лиц;

- Дт 08 Кт 01 — земельный участок введен в эксплуатацию;

- Дт 98 Кт 91 — признан доход от безвозмездного получения земельного участка.

Если же ваша компания передает земельный участок безвозмездно, то бухгалтерская проводка такая:

- Дт 91 Кт 01 — отражена стоимость земли, переданной в дар другой компании.

Доходов и расходов в налоговом учете при безвозмездной передаче земли не возникает (ст. 249, 250, п. 16 ст. 270 НК РФ). Но тогда в бухучете образуется постоянное налоговое обязательство, которое учитывают одновременно со списанием стоимости земли и расходов на ее передачу (п. 7 ПБУ 18/02):

- Дт 99 субсчет «ПНО» Кт 68 субсчет «Расчеты по налогу на прибыль» — отражено ПНО из-за разницы в учете при передаче имущества безвозмездно.

При заключении договора мены проводки у компании, передающей землю и принимающей в ответ иное имущество, следующие:

- Дт 08, 10, 41 Кт 60 — поступили ценности по договору мены;

- Дт 62 Кт 91— отражен доход от передачи земли по договору мены;

- Дт 91 Кт 01 — списана стоимость переданного земельного участка;

- Дт 60 Кт 62 — полностью погашены обязательства сторон при выполнении условий договора мены.

Финрезультат от операций мены в учете участников сделки равен нулю.

В исключительных случаях земельных участок может быть изъят (ст. 49 ЗК РФ). Госорганы обязаны уведомить об этом собственника земельного участка. Собственник или пользователь земли вправе претендовать на возмещение в размере рыночной стоимости земельного участка, недвижимости, которая на нем находится, а также убытков и упущенной выгоды от изъятия (ст. 56.8, 56.9 ЗК РФ). На дату прекращения права собственности за землю делаются проводки:

- Дт 91 Кт 01 — выбытие земельного участка;

- Дт 76 Кт 91 — в состав прочих доходов включена сумма возмещения за изъятие.

Итоги

Особенности бухучета земельных участков таковы:

- земля является объектом ОС;

- договор купли-продажи составляется только в письменном виде с учетом требований ГК РФ;

- право собственности на землю подлежит обязательной регистрации;

- реализация земли не облагается НДС;

- землю нельзя амортизировать;

- траты на покупку земли можно списать только при ее продаже;

- в особом порядке учитываются участки, приобретенные в 2007-2011 годах у государства под строительство ОС.

Подробнее о том, какую отчетность следует сдавать собственнику земли, читайте в статье «Отчетность по земельному налогу».

Дт 75 Кт 802 - сумма уставного капитала

Дт 51,01,10, и т.д. Кт 75 - на сумму того, что внесено МУП по видам имущества передаваемым администрацией муниципалитета.

Сумма расходов на приобретение имущественных прав на земельные участки подлежит включению в состав расходов после фактической оплаты налогоплательщиком имущественных прав на земельные участки в размере уплаченных сумм и при наличии документально подтвержденного факта подачи документов на государственную регистрацию указанного права в случаях, установленных законодательством Российской Федерации. - ст. 346.15 НК РФ

Ещё один довод против данного утверждения- организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут признавать все расходы по займам прочими расходами (п. 7 ПБУ 15/2008, утверждено приказом Минфина РФ от 06.10.2008 № 107н).

ООО на УСН Д-Р, приобрела земельный участок для дальнейшей перепродажи, этот участок в БУ поставила на 41 счет. Затем этот участок размежевала и разделила на 10 других участков - опять же для дальнейшей продажи, в БУ учете на 41 счете. При продаже этих земельных участков как и возможно ли учесть в расходах стоимость первоначального большого участка?

Земельные участок был получен по переуступке за 12 000 000 и поставлен на учет на 41 сч. как товар для дальнейшей перепродажи. Возникла необходимость переоценить участок в меньшую сторону до 5 000 000 не продавая его. Можно ли это сделать, какими документами и на каком основании

У меня такой вопрос: земля оформлена в собственность, на этой земле находиться промышленный комплекс, который был куплен по договору купли-продажи. Земельный участок числится как ОС на 01 счете. Амортизация не начисляется, но в расчете среднегодовой стоимости налога на имущество участвует. Правильно ли это.

1) земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

- ст. 374 НК РФ.

Потом землю купили . Какая проводка?

По мере уплаты на сумму процентов Дт 76.2 Кт 76.1

Проценты Дт 91 Кт 76.2 (п. 10 ФСБУ 25/2018).

Одновременно Дт 01-ППА Кт 08 - ППА - по сумме всех платежей.

По мере оплаты и выкупной части и провентов Дт 76.1, 76.2 Кт 51 , амортизация по земельным участкам не начислсяется.

После окончательного расчета по всем платежам, отражают как собственное основное средство Дт 01 Кт 01 - ППА.

В 2020году перешел на ЕСХН и продал этот земельный участок.

Доход от реализации участка можно уменьшить на сумму затрат на его приобретение?

Подскажите пожалуйста вариант решения вопроса.

ООО произвело частичный ремонт асфальтового покрытия подрядным способом, расположенного на территории предприятия (подъездные пути). Старое асфальтовое покрытие на балансе предприятия не числилось. Куда положить стоимость расходов? Могут ли эти расходы увеличивать стоимость земельного участка?

Если проводки изначально были:

Д 01 К 80 3 593 993 руб. земельный участок 754 637 кв. м

Как называется документ (проводка), который мне необходимо получить от бухгалтерии Продавца (ООО) участка земли за перечисленные средства стоимости участка с моего ИП - на расчетный счет бухгалтерии Продавца?.. Заранее благодарю.

Удачи!

Вопрос касательно внесения в устав ООО арендованной земли у государства? Возможно ли вносить право пользования земли в устав компании? Право пользования у нас имеется на 40 лет. Заранее спасибо!

Почему вы пишите, что расходы на приобретение земельного участка у государства можно учесть в расчете налога на прибыль. Статья датирована 2019 годом!!! А применять ст.264.1 в расчете налога на прибыль можно по договорам заключенным на приобретение земельных участков у государства только в период с 1.01.2007г по 31.12.2011г..!!! (ФЗ от 30.12.2006Г №268-ФЗ) Своей статьей вы вводите в заблуждение бухгалтеров, что приводит к серьезным ошибкам в бух.учете и налоговым санкциям. (Положения пункта 3 статьи 264.1 настоящего Кодекса распространяются на налогоплательщиков, которые заключили договоры на приобретение земельных участков, указанных в пункте 1 настоящей статьи, в период с 1 января 2007 г. по 31 декабря 2011 г.)

Добрый день! Благодарим за внимание к нашему сайту. Внесли уточнение в материал согласно Вашему замечанию.