Чем отличаются разные объекты обложения упрощенным налогом

В соответствии со ст. 346.14 НК РФ, при переходе на упрощенку или до окончания очередного налогового периода налогоплательщик имеет возможность выбрать один из двух объектов обложения: «доходы» и «доходы минус расходы».

Приведем их основные различия:

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

|

Объект обложения |

УСН «доходы» |

УСН «доходы за вычетом расходов» |

|

Ставка налога (в общем случае) |

6% |

15% |

|

База для расчета |

Сумма доходов, определенная согласно ст. 346.15 НК РФ |

Из доходов вычитаются расходы, рассчитанные в соответствии со ст. 346.16 НК РФ |

РАЗЪЯСНЕНИЯ от экспертов КонсультантПлюс:

УСН с объектом "доходы" выгоднее применять, если у вас небольшие расходы. Тогда вы будете платить меньшую сумму налога и будет проще вести учет, чем при объекте "доходы минус расходы". Доходы надо определять по правилам налога на прибыль. В общем случае они облагаются по ставке 6%, но в регионах могут быть пониженные ставки. Как применять УСН с объектом «доходы», детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О порядке перехода с УСН 6% на УСН 15% почитайте в этом материале.

ВАЖНО! С 2025 года правила применения УСН существенно изменились. Обо всех новациях законодательства в части УСН читайте в нашей статье.

Отражая издержки при любом объекте упрощенки, необходимо помнить, что доходы и расходы упрощенцев фиксируются в налоговом учете кассовым методом (п. 1 ст. 346.17 НК РФ). Кроме того, необходимо соблюсти общие правила признания расходов (ст. 252 НК РФ): они должны быть экономически целесообразны и подтверждены первичкой.

Сложность учета при УСН 15% заключается в том, что возможность включения расходов в налогооблагаемую базу ограничена так называемым жестким списком. С этой точки зрения учет по объекту «Доходы» технически гораздо проще. Некоторые виды расходов при УСН 6% также подлежат налоговому учету, уменьшая при этом не базу, а уже рассчитанный налог.

ВАЖНО! С 2025 года некоторые упрощенцы стали плательщиками НДС. Подробнее об НДС при УСН с 2025 года мы писали здесь.

Расходы, уменьшающие сумму налога по УСН 6%

Снизить налог на УСН-доходы можно за счет тех расходов, что указаны в ст. 346.21 НК РФ. К таковым, в частности, относят:

- Расходы на оплату соцвзносов по наемным работникам.

- Расходы на выплату пособий по временной нетрудоспособности, оплачиваемых за счет работодателя, но не покрытых страховыми выплатами по заключенным с работодателем на этот случай полисам.

- Платежи по договорам страхования временной нетрудоспособности (кроме несчастных случаев) сотрудников, если сумма предполагаемых в случае наступления страхового случая выплат не превышает суммы пособия, рассчитанного в соответствии с законодательством о соответствующем виде страхования.

- Расходы на страховые взносы предпринимателя за себя.

ВАЖНО! С 2023 года взносы ИП учитываются для УСН независимо от уплаты. Подробности такого порядка см. здесь.

- Расходы по оплате торгового сбора, установленного на территории осуществления деятельности, если уведомление о постановке на учет по конкретному объекту торговли было подано в соответствии с законодательством.

За счет указанных расходов и авансы по УСН, и упрощенный годовой налог можно уменьшить максимально на 50%. ИП без работников вправе уменьшить авансы и налог на 100%.

Эти затраты уменьшают налог к уплате при подаче уведомления по УСН за 1-3 кварталы года, а по итогу года отражаются в разделах 2.1.1 (стр. 140–143 для страхвзносов) и 2.1.2 (стр. 160–163 для торгового сбора) декларации по УСН, утвержденной приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ (в ред. от 01.11.2022), в соответствующем отчетном периоде согласно дате их перечисления.

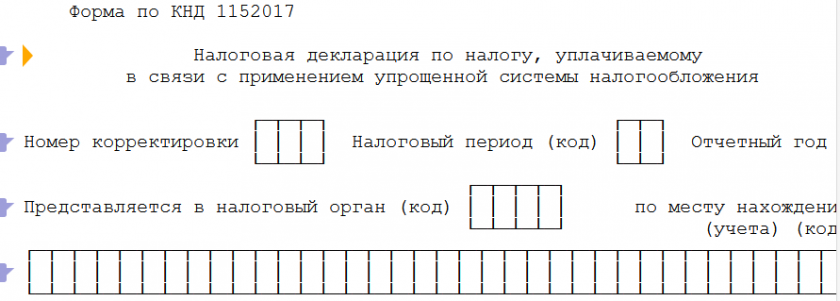

Декларация по УСН - 2023-2024

Декларация по УСН - 2023-2024

Узнайте больше об УСН «доходы» в этой статье.

Учет расходов на поставщиков при УСН 6 процентов

С точки зрения налоговых целей учет расходов при УСН доходы 6% отходит на второй план, так как в КУДиР данная категория плательщиков по желанию может их не указывать. В расчете суммы упрощенного налога затраты компании, в том числе и на поставщиков, не участвуют.

Но если при налоговой проверке не будут предоставлены документы на закупку проданных товаров, их стоимость может быть квалифицирована как безвозмездно полученные товарно-материальные ценности, и расчетная сумма налога увеличится. Это может привести к доначислению упрощенного налога, оплате штрафа (20% от суммы недоплаты, но минимум 40 000 руб.) и начислению пеней (ст. 120 НК РФ).

Кроме налоговой инспекции, документы от поставщиков могут также заинтересовать правоохранительные органы с целью подтверждения права владения теми или иными ценностями, а также клиентов компании для выполнения гарантийных обязательств и подтверждения качества продукции.

С точки же зрения бухгалтерских и управленческих целей отсутствие актуального учета расчетов с поставщиками в принципе является невозможным, так как это моментально сведет на нет систему расчета валовой и чистой прибыли.

Нужно ли вести учет расходов при УСН 6%

Если для юрлиц законодательно регламентирована обязанность ведения и налогового учета, и бухучета, то ИП обязаны вести лишь налоговый (подп. 1 п. 2 ст. 6 закона «О бухучете» от 06.12.2011 № 402-ФЗ, ст. 313 НК РФ). Но существуют и операции, по которым закон требует документального оформления вне зависимости от организационно-правовой формы.

Так, в п. 4 ст. 346.11 НК РФ предусмотрено сохранение порядка предоставления статистической отчетности и ведения кассовых операций для упрощенцев. В п. 2 ст. 346.11 НК РФ приведены ситуации, в которых упрощенец не освобождается от некоторых налогов:

- Контроль над иностранной компанией.

- Выплата дивидендов.

- Операции с долговыми обязательствами.

- Наличие объектов, по которым налог на недвижимость рассчитывается с кадастровой стоимости.

- Импорт товаров на территорию России.

- Выполнение обязанностей налогового агента.

- Экономия на процентах и иные случаи из п. 2 ст. 224 НК РФ.

В таких случаях налогоплательщик обязан вести документально подтвержденный учет как доходов, так и расходов.

Кроме вышеприведенных ситуаций тщательное ведение расходов при УСН 6% может быть полезным при переходе на ОСНО, реорганизации предприятия, его ликвидации, смене учредителя и других правовых действиях, требующих точных и актуальных данных о состоянии хозяйственной деятельности.

Ведение книги доходов и расходов при УСН 6% (КУДиР)

Обязанность вести КУДиР предусмотрена для всех без исключения плательщиков-упрощенцев (ст. 346.24 НК РФ). Ее форма обновлена с 2024 года и регламентирована приказом ФНС России «Об утверждении форм КУДиР...» от 07.11.2023 № ЕА-7-3/816 (далее — Порядок заполнения КУДиР).

Порядком регламентировано различное оформление КУДиР в зависимости от выбранного объекта обложения. Так, плательщикам УСН 6% разрешается в разделе I заполнять графу 5 «Расходы» по своему усмотрению с оговоркой, что эти суммы должны быть связаны с получением доходов по УСН. При этом п. 11 Порядка заполнения КУДиР обязывает в данной графе отражать:

- Расходы на созданные за счет бюджетных средств рабочие места в рамках программы поддержки самозанятости населения.

- Расходы, произведенные за счет субсидий, выделенных бюджетом в рамках программ государственной поддержки бизнеса (п. 1 ст. 346.17 НК РФ).

Справочную часть раздела I, а также разделы II и III упрощенцы 6% не заполняют.

О нюансах заполнения КУДиР рассказали эксперты КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

Итоги

Мы рекомендуем вести учет расходов при УСН «Доходы» вне зависимости от их отражения в КУДиР, так как:

- некоторые хозяйственные операции предполагают ограничение в использовании УСН;

- налоговики и правоохранительные органы могут истребовать документацию, подтверждающую расходы компании на закупку ТМЦ;

- на юридические лица возложена обязанность по ведению бухучета.

Применение УСН 6% значительно упрощает документооборот на предприятии, а возможность уменьшить налог на социальные выплаты позволяет сэкономить до 50% от его суммы (до 100% у ИП без работников).

ООО на УСН Доходы повесили рекламный щит на магазине,расходы на рекламу тоже облагаются 6 %?

Если Вы несете расходы, то они у Вас никак не учитываются, поскольку Вами выбран режим "Доходы".

Если Вам поступают доходы от того, кто разместил у Вас рекламу, тогда естественно эти суммы попадут под обложение единым налогом.

1.Каков порядок применения представительских расходов .

2.Какими документами нужно оформить.