Статья актуальна до 31.12.2022 включительно. С 01.01.2023 форма 4-ФСС не применяется. Вместо неё сдается форма ЕФС-1. Сдается ли ЕФС-1 нулевая, читайте здесь.

Что говорится в законодательстве о нулевом 4-ФСС?

Отчетность в соцстрах по форме 4-ФСС — это представленный в табличном виде расчет, содержащий сведения:

- по начисленным страхвзносам на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний (НСП и ПЗ);

- по количеству произошедших несчастных случаев на производстве;

- о СОУТ и медосмотрах.

Нулевой расчет 4-ФСС — это вид страховой отчетности при отсутствии отчетных данных. Такая ситуация возникает, если фирма приостановила, прекратила или только планирует начинать деятельность.

Условие обязательности представления такого расчета содержится в ст. 24 закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ. Указанная статья говорит о необходимости ежеквартального представления отчетности по страхвзносам всеми страхователями.

Кто сдает 4-ФСС, узнайте из этой статьи.

Обратите внимание! ИП без работников нулевку в ФСС не сдает, так как не является страхователем.

Упоминания о нулевой форме 4-ФСС в законе не содержится. Ничего не сказано о подобном виде отчетности и в приказе ФСС от 14.03.2022 № 80, описывающем технологию заполнения этой отчетной формы.

Однако это не означает, что отсутствие отчетных данных избавляет страхователей от сдачи 4-ФСС — отчитываться нужно всем и каждый отчетный квартал. Как это сделать, расскажем в следующих разделах.

ВАЖНО! С 2023 года Пенсионный фонд и Фонд социального страхования объединяются в Фонд пенсионного и социального страхования. Подробнее об этом мы писали здесь. В связи с этим кардинально меняется и порядок представления отчетности. Формы СЗВ-СТАЖ, СЗВ-ТД и 4-ФСС объединяются в одну форму (ЕФС-1). Форма СЗВ-М отменяется. Вместо нее в налоговую (не в ПФР!) будут представляться персонифицированные сведения о физических лицах. Но отчитываться за 2022 год надо будет по старым правилам. Подробнее о 4-ФСС за 2022 год мы писали здесь.

Как сдавать отчетность и платить налоги за 2022 год в 2023 году, мы разъяснили в статье.

4-ФСС за 4 квартал 2022 года

4-ФСС за 4 квартал 2022 года

Обязательные листы нулевки

Соцстрах ждет от страхователей 4-ФСС в любом случае — производили они выплаты в отчетном периоде в пользу физлиц или нет. Если в отчет записать нечего, от работодателя потребуется представить заполненный по особым правилам нулевой расчет 4-ФСС.

Его основное отличие от обычного (заполненного данными) расчета — урезанный объем представляемых таблиц.

Если в одном из кварталов, например, в первом у вас были начисления наемным сотрудникам, а в последующие кварталы - нет, отчет до конца года не будет нулевым, т.к. некоторые строки заполняются нарастающим итогом. Эксперты КонсультантПлюс разъяснили нюансы заполнения каждой строки формы 4-ФСС. Получите бесплатный демо-доступ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

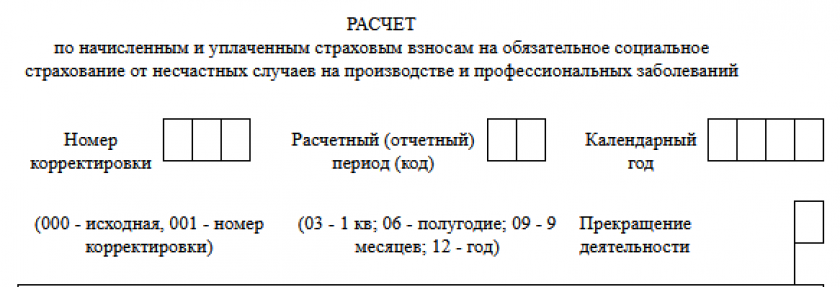

Расчет 4-ФСС за 4 квартал 2022 года заполняется на бланке, который утв. приказом ФСС от 14.03.2022 № 80. Этот бланк применяется за 2, 3 и 4 квартал 2022 года, больше он использоваться не будет. Скачать его вы можете бесплатно, кликнув на картинку ниже:

Минимальный набор листов и таблиц отчета определен в п. 2 приложения № 2 к приказу № 80 — он включает:

- титульный лист;

- таблицу 1;

- таблицу 4.

Это для 4-ФСС обязательные листы. Оставшиеся таблицы расчета (1.1, 2 и 3) допускается не заполнять — на это указано в п. 2 Порядка оформления 4-ФСС, утв. приказом № 80 (приложение № 2). Поэтому нулевой расчет вы можете формировать без них.

О специфике заполнения ячеек таблиц нулевого расчета расскажем в следующем разделе.

Как оформить отчет, если данных нет — нули, прочерки или пустые ячейки?

Для корректного заполнения нулевого расчета по форме 4-ФСС применяйте алгоритм, закрепленный в приложении № 2 к приказу № 80:

|

Пункт приложения № 2 к приказу № 80 |

Расшифровка |

|

2 |

В ячейках таблицы проставляются прочерки, если отчетный показатель отсутствует |

|

5.8 |

При заполнении поля «ИНН» в 2 начальных ячейках (зоны из 12 ячеек) проставляйте нули (00), если ИНН состоит из 10 знаков. Как за пару минут узнать регистрационный номер ФСС по ИНН, смотрите в материале |

|

5.10 |

В 1-й и 2-й ячейках поля «ОГРН (ОГРНИП) юрлица проставляют нули (их ОГРН состоит из 13 знаков при 15-значной заполняемой зоне) |

Кроме того, отдельные ячейки расчета не заполняются вообще — ни нулями, ни прочерками. Например:

- расположенное на титульном листе поле «Прекращение деятельности» — по п. 5.6 приложения № 2 к приказу № 80 в этом поле проставляется код «Л» (если фирма или ИП ликвидируются в отчетном периоде) или оно не заполняется вообще;

- поле «Бюджетная организация» — с ним работают только бюджетники (п. 5.12 приложения № 2 к приказу № 80), а в отчетности других фирм и ИП оно остается незаполненным.

Из указанных особенностей техники заполнения расчета можно сделать следующий вывод:

- нули проставляются только в 1-й и 2-й ячейках полей «ИНН» и «ОГРН», если указываемое в них значение состоит из 10 или 13 знаков соответственно;

- в ячейках таблиц формы при отсутствии данных проставляются прочерки;

- отдельные ячейки специфического назначения остаются без заполнения.

Если вы формируете параллельно сразу несколько разных отчетов, прочитайте следующий раздел, чтобы подстраховаться от ошибок.

Технология заполнения расчета — как не ошибиться?

Вышеописанный способ заполнения полей характерен только для 4-ФСС. При оформлении, к примеру, расчета по взносам применяется другая схема:

- 12 знакомест поля «ИНН» единого расчета по страховым взносам подлежат заполнению с первых ячеек, и при 10-значном ИНН в последних 2 ячейках проставляются прочерки (например, 8970652349--);

- отсутствующие показатели (количественные и суммовые) заполняются нулями, в остальных случаях пустые ячейки прочеркиваются.

С образцом нулевого единого расчета по страховым взносам ознакомьтесь по ссылке.

Не перепутайте эти технические особенности оформления разных отчетных форм, иначе могут возникнуть проблемы со своевременной приемкой расчета 4-ФСС специалистами соцстраха. Они могут не принять расчет по формальным основаниям — в связи с несоблюдением установленного законом порядка его заполнения.

Сколько придется уплатить страхователю, если из-за технической или иной ошибки расчет не будет сдан вовремя, узнайте здесь.

Когда в таблицах нулевого отчета при отсутствии «страховых» начислений и платежей проставляются числовые значения?

Описанную схему заполнения расчета (а именно проставление прочерков в тех ячейках таблиц, для которых отсутствуют показатели) нельзя применять сплошным методом. То есть при заполнении нулевого расчета 4-ФСС необходимо еще учесть и особенности заполнения отдельных ячеек. В том числе:

|

Ячейка расчета 4-ФСС |

Пояснение по заполнению |

Ссылка на пункт приложения № 2 к приказу № 80 |

|

Строка 5 таблицы 1 |

Строка не может прочеркиваться (для ее заполнения есть информация) — в ней запишите страховой тариф, который устанавливается для каждого страхователя в зависимости от класса профессионального риска. Как устанавливаются указываемые в 4-ФСС тарифы и от чего они зависят, узнайте здесь. |

7.5 |

|

Строки 6 и 7 таблицы 1 |

Строки прочеркните только в том случае, если к тарифу не установлена скидка или надбавка |

7.6–7.7 |

|

Строка 8 таблицы 1 |

Если вам установлена надбавка к тарифу, в строке 8 укажите дату соответствующего приказа ФСС |

7.8 |

Технологию оформления последней таблицы 4-ФСС, узнайте из следующего раздела.

Где взять информацию для таблицы 4?

Эту таблицу заполняйте всегда — вне зависимости от того, есть показатели в остальных таблицах расчета или нет. Она посвящена результатам спецоценки условий труда (СОУТ) и проведенных обязательных медосмотров на начало года.

Во всех ячейках проставьте прочерки, если вы зарегистрировались как страхователь в текущем году. Остальным фирмам и ИП необходимо собрать информацию:

- от кадровой службы — о количестве рабочих мест (эти сведения нужны для графы 3), числе работников, обязанных проходить медосмотры (графа 12) и уже их прошедших (графа 13);

- из отчета по СОУТ — о количестве аттестованных рабочих мест, а также о подклассах и классах условий труда, к которым они отнесены (графы 4–11).

Что закон о СОУТ относит к вредным условиям труда, рассказываем здесь.

Все подробности по заполнению данной таблицы смотрите в нашем материале "Как заполнить таблицу 4 (ранее - таблицу 5) отчета 4-ФСС - правила и образец".

Образец 4-ФСС с примером для страхователя-новичка

Рассмотрим схему заполнения 4-ФСС 2022 года для созданной в 4-м квартале фирмы.

Пример

Исходные данные:

- ООО «Стройка плюс» зарегистрировалось в ноябре 2022 года.

- По окончании 4-го квартала деятельность еще не начата, штат не набран, выплаты не производились, страхвзносы не уплачивались.

- В штате числится только директор.

- Тариф травмовзносов — 2,3% (без скидок и надбавок).

- Проведение СОУТ запланировано на январь 2023 года.

Несмотря на отсутствие деятельности, в январе 2023 года компания будет обязана представить соцстраху свой первый расчет по форме 4-ФСС. Он будет нулевым, так как нет данных для заполнения:

- табл. 1 — травмовзносы не начислялись;

- табл. 4 — информация о результатах СОУТ и обязательных медосмотрах отсутствует.

Как оформить нулевой расчет, смотрите в образце заполнения 4-ФСС редакции 2022 года.

Итоги

Форму расчета 4-ФСС заполняют все страхователи. Если в отчетном периоде они не работали или временно приостановили свою работу, им необходимо представить по этой форме нулевой расчет. При отсутствии отчетных данных заполнить нужно титульный лист и 2 обязательные таблицы (1 и 4).

Здравствуйте! В данном поле информация приводится на начало года, то есть в данном случае на 01.01.2019. По данным примера фирма открыта в 3-м квартале, поэтому данных на 1 января у нее нет.