Что изменилось у продавцов и покупателей металлолома (ломовиков)

Основное изменение произошло еще в 2018 году — переход обязанности по уплате НДС при реализации металлолома от продавцов к покупателям. Это означает, что с 01.01.2018 покупатели лома признаются налоговыми агентами по НДС и обязаны исполнять все обязанности в связи с этим (по уплате налога и подаче декларации).

Сразу возникает два вопроса: почему это коснулось продавцов металлолома (а не какого-то другого материала или товара) и почему это произошло именно с 01.01.2018?

Прямых ответов на эти вопросы законодательство не содержит, но выводы можно сделать и по косвенным признакам:

- По мнению законодателей (основанном на анализе практики), в сфере оборота металлолома происходит значительное количество нарушений уплаты НДС на всех этапах работы с этим видом материала.

- Дата внедрения новшеств связана с последовательными мероприятиями законодателей, связанными с борьбой за полноценное поступление НДС в бюджет.

Как происходила эта планомерная работа по выводу НДС «из тени», смотрите на рисунке:

Такой переход обязанностей от продавцов к покупателям металлолома является экспериментом законодателей, который в последующем может быть распространен на все отрасли экономики.

Какими нормами закон № 335-ФЗ дополнил статью 161 НК РФ

Благодаря закону «О внесении изменений…» от 27.11.2017 № 335-ФЗ в статью 161 ГК РФ появился новый пункт 8, который нужно применять с 01.01.2018. Что он предусматривает?

Расшифруем понятия, используемые в пункте 8 статьи 161 НК РФ:

В последующих разделах расскажем о письмах налоговиков, разъясняющих нюансы налогообложения и НДС-отчетности для покупателей металлоотходов.

Пояснения из письма ФНС № СД-4-3/480@

Алгоритм, по которому покупатель должен исчислять НДС при покупке лома, описан ФНС в письме «О порядке применения НДС налоговыми агентами, указанными в пункте 8 статьи 161 НК РФ» от 16.01.2018 № СД-4-3/480@.

В этом документе указано:

Кроме того, ФНС рассказала о других нюансах для покупателей лома:

Какой раздел декларации и кому заполнять

Алгоритм заполнения декларации по НДС описан в письме ФНС «О порядке заполнения налоговой декларации по НДС налоговыми агентами, указанными в пункте 8 статьи 161 НК РФ» от 19.04.2018 № СД-4-3/7484@:

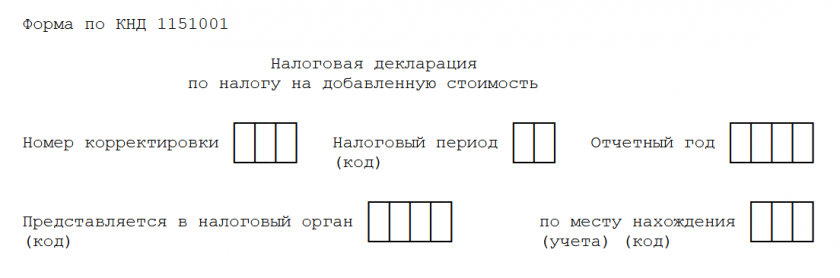

За налоговые периоды с 2025 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк декларации по НДС, а таже образцы его заполнения для разных периодов бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 4 квартал 2025 года, в системе есть образец для ОСНО и образец декларации по НДС для УСН. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

О форме декларации по НДС для упрощенцев мы рассказывали в этом материале.

Для единообразного отражения операций по реализации лома в счетах-фактурах, книгах покупок и продаж применяются специальные коды:

Как заполнить счет-фактуру на металлолом, читайте здесь.

О кодировке операций в декларации по НДС узнайте по ссылке.

Что учесть налоговому агенту — покупателю металлолома при заполнении декларации по НДС

Заполнение декларации по НДС налоговыми агентами при покупке металлолома отличается от обычной схемы заполнения декларации налоговыми агентами. Посмотрим эту процедуру на примере.

ООО «Металлист» заключило договор с ПАО «Производственник» на покупку металлоотходов. Обе компании являются плательщиками НДС.

В конце марта на счет ПАО «Производственник» в рамках этого договора поступил аванс 45 000 руб., в ответ на который продавец оформил счет-фактуру от 31.03.20ХХ № 599 с пометкой «НДС исчисляется налоговым агентом». НДС с аванса покупатель рассчитал по формуле:

((45 000 + 45 000 × 20%) × 20/120) = 9 000 руб.

В начале июня ООО «Металлист» получило от ПАО «Производственник» всю партию металлоотходов стоимостью 220 000 руб. и счет-фактуру на реализацию от 09.06.20ХХ № 603 с пометкой «НДС исчисляется налоговым агентом».

Покупатель (ООО «Металлист»):

- исчислил НДС со стоимости купленной партии:

((220 000 руб.+ 220 000 руб. × 20%) × 20/120) = 44 000 руб.;

- принял НДС с аванса к вычету, затем восстановил авансовый НДС и принял к вычету отгрузочный НДС;

- используя рекомендации ФНС, заполнил декларацию по НДС по окончании 4-го квартала.

Несмотря на то что ООО «Металлист» в этой сделке выступает налоговым агентом по НДС, обычный для налоговых агентов раздел 2 декларации по НДС оно не заполняет (особенность заполнения декларации по НДС в 2025 году у ломовиков — покупателей металлолома).

Если у ООО «Металлист» другие операции в отчетном квартале отсутствуют, то налог к уплате составит 0 руб. (начисленный налог равен вычетам).

Как упрощенцу - покупателю металлолома - заполнить декларацию по НДС, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к правовой системе и переходите в Готовое решение. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

Итоги

У покупателей лома есть обязанность — им предписано исчислять и уплачивать в бюджет НДС с приобретенных металлоотходов. Но и продавец полностью из цепочки взаимодействия с бюджетом не исчезает: ему необходимо выписать счет-фактуру с отметкой «НДС исчисляется налоговым агентом» или в определенных случаях самому исполнить обязанности плательщика НДС. Отчитаться по налогу покупателю лома нужно, заполнив определенные разделы декларации (разные в зависимости от того, кто ее сдает).

ст. 161 НК РФ:

" Налоговыми агентами признаются покупатели (получатели) товаров, указанных в абзаце первом настоящего пункта, за исключением физических лиц, не являющихся индивидуальными предпринимателями. Указанные налоговые агенты обязаны исчислить расчетным методом и уплатить в бюджет соответствующую сумму налога вне зависимости от того, исполняют они обязанности налогоплательщика, связанные с исчислением и уплатой налога, и иные обязанности, установленные настоящей главой, или нет."