Предпочтительность самостоятельного исправления ошибок

Ошибка в данных основного раздела отчетности, подаваемой в ИФНС, для лица, сдающего отчет, будет иметь негативные последствия в виде штрафа, если ошибку до подачи уточненки успеет выявить налоговая инспекция.

Эти правила в равной степени действуют для налоговых расчетов и для отчетности, представляющей собой сведения, необходимые для налогового контроля. К последним как раз и относится расчет 6-НДФЛ.

В силу неравнозначности с налоговой отчетностью для него в части последствий, наступающих вследствие неверного внесения данных в отчет, в НК РФ введена особая ст. 126.1. Согласно ее тексту (п. 1) неверное отражение в основной части формы 6-НДФЛ сведений, вносимых туда налоговым агентом, делает отчетность недостоверной и приводит к штрафу в размере 500 руб., налагаемому на каждый расчет, содержащий неверные сведения.

Какие санкции будут применены за несвоевременную сдачу отчета, а также за нарушение способа подачи отчета, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к правовой системе, получите пробный онлайн-доступ бесплатно.

Но эта же статья НК РФ предоставляет налоговому агенту возможность избежать подобного штрафа. Это произойдет в том случае, когда ошибка выявляется самостоятельно и исправляется путем подачи уточненки до того момента, как ее обнаружит налоговый орган (п. 2 ст. 126.1 НК РФ).

О том, как правильно исправить ошибки в 6-НДФЛ, мы рассказали в этой статье.

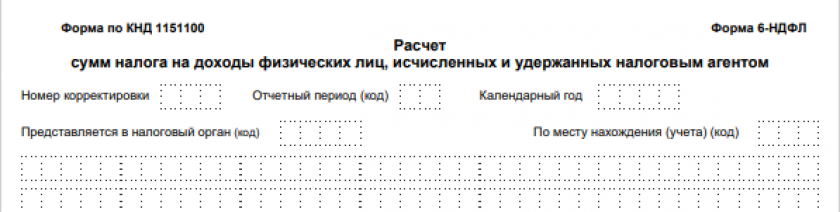

ВАЖНО! Уточненный расчет составляется по форме, действовавшей на момент представления первичного отчета. 6-НДФЛ за отчетные периоды 2025 года, и первичные и уточненные, оформляется на бланке, утвержденном Приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Вы можете скачать его бесплатно, кликнув по картинке ниже.

6-НДФЛ за 1 квартал 2025 года

6-НДФЛ за 1 квартал 2025 года

Заполнить расчет за 1 квартал 2025 года вам поможет образец от КонсультантПлюс. Посмотреть его можно бесплатно, получив пробный онлайн доступ к системе.

Составляем сопроводительное письмо

Требования сопроводить уточненку письмом, поясняющим, в связи с чем она подается, НК РФ не содержит. Но в таком документе есть определенный смысл, поскольку он позволяет:

- объяснить, в связи с чем и что именно исправляется в отчете;

- избежать запроса о пояснениях по уточненке со стороны ИФНС;

- дополнительно зафиксировать дату самостоятельного исправления ошибки.

Не являясь обязательным для предоставления, подобное письмо не имеет ни установленной формы, ни каких-либо рекомендаций по его составлению. Тем не менее очевидно, что оформить письмо к уточненному расчету 6-НДФЛ нужно с соблюдением следующих требований:

- на обычном бланке, используемом составителем для создания исходящих писем;

- с указанием в качестве адресата проверяющей ИФНС;

- обязательно приведя дату реального составления письма;

- изложив в основной части исчерпывающую информацию о причинах исправлений и конкретных правках, вносимых в отчет (это может быть таблица с колонками «было» и «стало»);

- наличие подписи руководителя (при необходимости — печати) и контактных данных ответственного лица.

Письмо может быть передано в ИФНС любым из возможных для общения в ней способов:

- на бумажном носителе — лично или посредством почты;

- в электронном варианте — по ТКС или через личный кабинет налогоплательщика.

Однако предпочтительно выбрать такой способ, при котором у отправителя остался бы на руках документ, подтверждающий дату отправки.

Если налоговики все же обнаружили ошибки до того, как вы сдали уточненный расчет, вам придет требование о предоставлении пояснений по расхождениям с ФНС. Образец такого пояснения есть в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Итоги

Письмо, сопровождающее сдачу уточненного расчета, не является обязательным к подаче документом, но позволяет избежать лишних запросов от ИФНС и дополнительно фиксирует дату самостоятельного исправления ошибки. Оформляют его как обычное письмо.