В каких случаях сдается нулевая декларация по налогу на прибыль

Обязанность по представлению «прибыльной» декларации не зависит от наличия или отсутствия в конкретном периоде прибыли или суммы налога к уплате (п. 1 ст. 289 НК РФ, письмо Минфина России от 03.02.2015 № 03-02-07/1/4179, п. 7 информационного письма Президиума ВАС РФ от 17.03.2003 № 71).

Поэтому налогоплательщик, применяющий ОСН, сдать декларацию должен обязательно, в том числе тогда, когда прибыль равна 0 и налог платить не с чего.

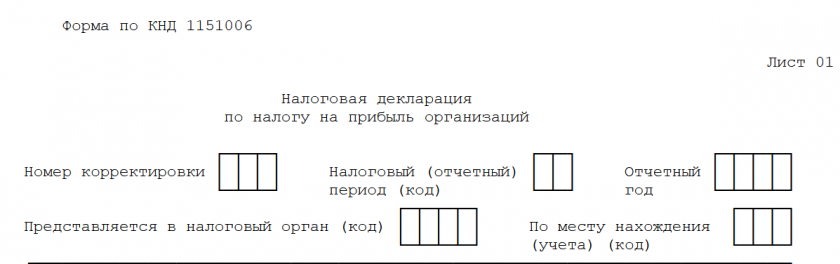

Декларацию по налогу на прибыль за налоговый период 1 квартал 2025 года и далее подают по форме в соответствии с Приказом ФНС от 02.10.2024 № ЕД-7-3/830@.

О том, какие изменения произошли в налоге на прибыль в 2025 году, можно узнать из этой статьи.

Вы можете бесплатно скачать бланк декларации по налогу на прибыль и образец ее заполнения, кликнув по картинке ниже:

Декларация по налогу на прибыль с 2025 года

Декларация по налогу на прибыль с 2025 года

Возникновение нулевого результата возможно в 2 случаях:

- если деятельность не ведется, в связи с чем нет ни доходов, ни расходов;

- если деятельность осуществляется, но доходы равны расходам и налоговая база в результате получается соответствующей 0.

Нулевой будет декларация, составляемая в первой ситуации. Во второй ситуации данные для заполнения есть, а нулевое значение налога — это всего лишь результат арифметических действий с имеющимися данными.

ВНИМАНИЕ! Декларация по налогу на прибыль заполняется нарастающим итогом. Следовательно, если у вас в одном из отчетных кварталов текущего года были хозоперации, а в отчетном не было ни доходов ни расходов, за текущий квартал декларацю нужно заполнить данными из предыдущего отчетного квартала. Например, в 1 квартале были движения, а во 2-м нет, сумма налога исчисленная по стр.180, 190, 200 будет прежней, а стр.210, 220, 230 за полугодие = стр.180, 190, 200 за 1 кв. + стр.290, 300, 310 за 1 кв.

Если в декларации по прибыли присутствует хотя бы один показатель, например, доходы и расходы, которые равны между собой, то нулевой она уже не будет. Как в этом случае заполнить форму, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

Сроки сдачи нулевой декларации соответствуют обычным для прибыли. В 2025 году они соотносятся с механизмом уплаты налоговых обязательств посредством единого налогового платежа:

- до 25 числа месяца, следующего за отчетным периодом,

- до 25 марта для представления годовой формы.

Декларацию за отчетные периоды 2025 года нужно подать:

- за 1 квартал 2025 года — не позднее 25 апреля 2025 года;

- за полугодие 2025 года — не позднее 25 июля 2025 года;

- за 9 месяцев 2025 года — не позднее 27 октября 2025 года (перенос с 25 октября - субботы);

- итоговую декларацию за 2025 год - не позднее 25 марта 2026 года.

Подробнее про сроки читайте в статье «Какие сроки сдачи декларации по налогу на прибыль?».

В каком составе сдается нулевая декларация по налогу на прибыль

Нулевую декларацию формируют на указанном выше бланке в составе листов, обязательных к сдаче (п. 1.1 порядка заполнения декларации по налогу на прибыль, утв. приказом ФНС России от 02.10.2024 № ЕД-7-3/830@):

- титульного, заполняемого в общем порядке;

- раздела 1 (подраздел 1.1 или 1.2), в котором помимо ИНН и КПП указывают только коды ОКТМО и КБК, а в полях числовых показателей ставят прочерки;

- листа 02 и приложений 1 и 2 к нему — они тоже будут с прочерками.

О бланке декларации и принципах его заполнения читайте здесь.

Проверить, правильно ли вы заполнили нулевую декларацию по налогу на прибыль, поможет Готовое решение от КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Кому не нужно сдавать нулевую декларацию по налогу на прибыль

Во-первых, нулевую декларацию по налогу на прибыль не сдают те, кто освобожден от уплаты этого налога. Например, организации на УСН.

Также не сдавать «нулевку» можно, если заменить ее единой (упрощенной) декларацией. Но в этом случае помимо отсутствия объекта обложения у вас не должно быть движения денег по счетам или кассе. Форма единой декларации утверждена приказом Минфина РФ от 10.07.2007 № 62н. Имейте также в виду, что сдается она не позднее 20 числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (абз. 4 п. 2 ст. 80 НК РФ). То есть за 2024 год это 20.01.2025, что гораздо раньше срока подачи нулевки по прибыли.

Подробнее о единой упрощенной декларации читайте в этой статье.

Какая ответственность за непредставление нулевой декларации

Поскольку представление нулевой декларации по налогу на прибыль — обязанность налогоплательщика, за ее несдачу или просрочку возможен штраф по ст. 119 НК РФ. Его размер определяется в процентах от суммы налога, не уплаченной на основании несданной/опоздавшей декларации.

В данном случае сумма налога равна 0, поэтому взыскать с вас могут штраф лишь в минимальном размере — 1000 руб. Но только за годовую декларацию. За декларации по итогам отчетных периодов оштрафуют не более чем на 200 руб. — по ст. 126 НК РФ.

Подробнее об ответственности за неподачу налоговой отчетности читайте в этой статье.

О том, как налоговики будут взыскивать недоимки, штрафы и пени с 1 января 2023 года, расскажет другая наша статья.

Итоги

Отсутствие данных для внесения в декларацию или получение нулевой суммы налога к уплате не освобождает плательщика налога на прибыль от сдачи декларации. При отсутствии данных по доходам и расходам для заполнения разделов декларации она считается нулевой. Ее представление осуществляют в обычные для отчетности по прибыли сроки. Ответственность за непредставление нулевой декларации минимальна: штраф 1000 руб. за годовую декларацию и 200 руб. за декларации отчетных периодов.

Организация, которая оказывает мед услуги фин.показатели за:

2023 год - выручка 8,1 млн.р., Чистая прибыль 0 руб., Капитал 1 млн.р.

2024 год - выручка8,5 млн.р., Чистая прибыль 0 руб., Капитал 1 млн.р.

Может ли прибыль быть 0?

Спасибо большое