Ст. 169 НК РФ: официальный текст

Когда создается счет-фактура (п. 3 ст. 169 НК РФ)?

Согласно тексту п. 3 статьи 169 НК РФ 2024 года счет-фактуру надо оформить:

- Плательщикам налога по операциям, расцененным как налогооблагаемые (ст. 146 НК РФ).

- Лицам, имеющим освобождение по ст. 145 и 145.1 НК РФ (п. 5 ст. 168 НК РФ).

- Налоговым агентам по покупкам на территории России у зарубежных поставщиков (пп. 1 и 2 ст. 161 НК РФ) или при пользовании госимуществом (п. 3 ст. 161 НК РФ).

О том, кто такие налоговые агенты по НДС, как они уплачивают налог, представляют декларацию и отражают данные в учете, читайте в статье «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

Об особенностях вычета по НДС при приобретении на территории РФ товаров (работ, услуг) вы можете прочитать в статье «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

Когда при покупке или аренде имущества можно получить статус налогового агента, читайте в статье «Налоговый агент по НДС при сделках с госимуществом».

- Плательщикам НДС по поступившим авансам и при изменении цены или объема уже произведенной отгрузки (п. 3 ст. 168 НК РФ).

- Неплательщикам НДС при продаже от своего имени или при перевыставлении счетов-фактур (пп. 1 и 3.1 ст. 169 НК РФ).

Не нужно оформлять этот документ:

- По необлагаемым операциям и объектам (ст. 146 и 149 НК РФ). Это не требуется и налоговым агентам (письмо Минфина России от 19.03.2014 № 03-07-09/11822).

- Неплательщикам НДС, являющимся таковыми по п. 3 ст. 143 НК РФ.

- Спецрежимникам (п. 3 ст. 346.1, пп. 2 и 3 ст. 346.11, п. 4 ст. 346.26, п. 11 ст. 346.43 НК РФ). Это касается, в том числе их продаж через посредников (письмо Минфина России от 31.05.2011 № 03-07-11/152).

- С 01.01.2017 — иностранным организациям, которые подлежат постановке на учет в связи с оказанием интернет-услуг физическим лицам (п. 3.2 ст. 169 НК РФ).

Возможно не составлять документ:

- При розничной продаже за наличку по чеку кассы или иному документу, его заменяющему (п. 7 ст. 168 НК РФ).

- Письменном согласовании этого обстоятельства с покупателем, который не платит НДС (подп. 1 п. 3 ст. 169 НК РФ). Не потребуется тогда и составление документов на авансы (письмо Минфина России от 16.03.2015 № 03-07-09/13808). При этом продавец не лишается возможности оформить документ в единственном экземпляре (письмо Минфина России от 09.10.2014 № 03-07-11/50894).

- Поступлении авансов по договорам на работы с длительным циклом, по продажам по ставке 0%, по операциям и объектам, которые не облагаются НДС (п. 1 ст. 154 НК РФ).

Можно ли составить дубликат счета-фактуры, если его оригинал утерян? Ответ на этот вопрос есть в КонсультантПлюс. Получите бесплатный демо-доступ к правовой системе и переходите к подсказкам от экспертов.

Какого вида документ выбрать?

Видов счетов-фактур несколько:

- на продажу, к которому также относится перевыставляемый посредником документ;

- на аванс;

- корректировочный, который составляют при произошедшем после отгрузки изменении цены или количества;

- исправительный, оформляемый при выявлении существенных технических ошибок в первых 3 видах документов.

Об исправлении счетов-фактур читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Установленные формы бланка документа и порядок их заполнения содержит постановление Правительства РФ от 26.12.2011 № 1137. При этом документы на продажу, аванс и исправительный к ним составляются на одном и том же бланке. Отличает их только набор обязательных для заполнения реквизитов.

Последнее обновление бланка счета-фактуры, в том числе и корректировочного, было произведено с 01.07.2021 постановлением Правительства РФ от 02.04.2021 № 534. Обновление бланка было вызвано внедрением системы прослеживаемости товаров. Использовать этот бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Бланк счета-фактуры

Бланк счета-фактуры

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

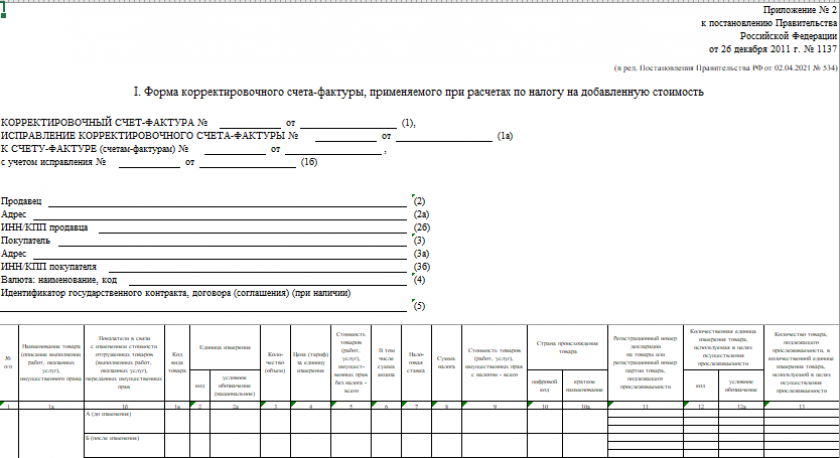

Бланк корректировочного счета-фактуры тоже изменился. Скачать его можно, кликнув по ссылке ниже.

Корректировочный счет-фактура

Корректировочный счет-фактура

О правилах заполнения корректировочного счета-фактуры рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Корректировочный же счет-фактура и исправительный к нему имеют особую форму в связи с необходимостью указания разниц, отражающих вносимые изменения. Кроме того, при совпадении параметров изменяемых позиций корректировочный документ может быть составлен одновременно по нескольким выставленным ранее документам (п. 5.2 ст. 169 НК РФ).

До 30.06.2021 применялись формы счетов-фактур в редакции постановления Правительства от 19.08.2017 №981 . Скачать их вы можете на нашем сайте.

Скачать форму корректировочного счета-фактуры

Что статья 169 НК РФ (пп. 5, 5.1 и 5.2) относит к важным данным?

В зависимости от вида счета-фактуры информация, обязательная для его заполнения, складывается из определенного набора показателей. При этом во всех них должны присутствовать:

- Реквизиты (номер и дата).

- Сведения о продавце и покупателе: название, ИНН, адрес. С 01.10.2017 адрес приводится в соответствии с данными ЕГРЮЛ или ЕГРИП с указанием всех его элементов (до 01.10.2017 адрес указывался согласно учредительным документам (письмо Минфина России от 28.01.2015 № 03-07-09/2992).

- Валюта, в которой отражены цифры документа.

- Однозначное наименование объекта продажи.

- Общая стоимость продажи без налогов и с налогами, величина налогов, ставка НДС, если налог есть.

- Подписи лиц, на которых возложено такое право.

- С 2024 года появился новый реквизит "стоимость товара, подлежащего прослеживаемости". До 01.04.2025 г. можно применять оба формата счета-фактуры - с этим реквизитом и без него. Соответствующие изменения в бумажном бланке пока не утверждены.

Могут отсутствовать:

- КПП продавца и покупателя (постановления ФАС Московского округа от 27.02.2010 № КА-А40/1164-10, Центрального округа от 27.01.2010 № А35-3983/07-С21).

- Информация о грузоотправителе и грузополучателе при реализации услуг и поступлении авансов. В документе, составленном одновременно на продажу товара и услуг, эти данные обязательны (письмо Минфина России от 30.10.2009 № 03-07-09/51). Данные платежного документа при оформлении продажи, если ей не предшествовало получение авансового платежа. Для счета-фактуры, оформляемого на аванс, этот реквизит обязателен (подп. 3 п. 5.1 ст. 169 НК РФ). Допустимо указание номера, содержащего только последние 3 цифры (письмо Минфина России от 19.09.2014 № 03-07-09/46986).

- Данные, связанные с единицей измерения (количество), если единица измерения не определена (п. 5 ст. 169 НК РФ).

- Величина налогов и ставка НДС, если налоги отсутствуют. Лица, освобождаемые от НДС, но не от обязанности оформления счета-фактуры, в местах, отведенных для информации об НДС, пишут: «Без НДС» (подп. «ж», «з» п. 2 Правил заполнения счетов-фактур, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137).

- Данные об иностранном происхождении товара, если он произведен в РФ. С 01.10.2017 приводятся данные о стране происхождения товаров и регистрационный номер таможенной декларации (до 01.10.2017 указывался не регистрационный номер таможенный декларации, а номер таможенной декларации).

При поступлении из нескольких стран приводятся данные по всем ним (письмо Минфина России от 23.04.2015 № 03-07-08/23285), а если определить страну ввоза оказывается невозможным, эти сведения могут отсутствовать (письмо Минфина России от 05.02.2015 № 03-07-09/4572).

Об ошибках в заполнении счета-фактуры, которые не приводят к отказу в вычете НДС, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

Кроме того, в документах определенного вида необходимо указать следующую дополнительную информацию:

- В документах посредников — данные об агенте, которые рекомендуется приводить под строкой данных о идентификаторе госконтракта, чтобы не менять основную последовательность реквизитов (письмо Минфина России от 20.07.2012 № 03-07-09/87).

- В корректировочном документе — реквизиты документа (или документов), которых касается изменение цены или количества (подп. «б») п. 1 Правил заполнения корректировочного счета-фактуры, утвержденных постановлением Правительства № 1137).

- В исправительном документе — данные об исправляемом документе (подп. «б») п. 1 Правил заполнения счета-фактуры, подп. «б» п.1 Правил заполнения корректировочного счета-фактуры, утвержденных постановлением Правительства № 1137).

Какие дефекты сделают документ негодным?

Непригоден для вычета (п. 2 ст. 169 НК РФ) документ, в котором:

- сведения о лицах, указанных в нем, отсутствуют или принципиально неверны;

- невозможно однозначно определить объект продажи;

- отсутствуют или приведены с ошибками стоимость продажи, ставка и величина налога (письма Минфина России от 19.04.2017 № 03-07-09/23491, от 18.09.2014 № 03-07-09/46708, от 30.05.2013 № 03-07-09/19826);

См. также «Арифметическая ошибка в счете-фактуре лишит вычета».

- отсутствует или неправильно указана валюта (письмо Минфина России от 11.03.2012 № 03-07-08/68).

Какие дефекты не критичны?

Допускаются дефекты, не мешающие достоверному определению основных данных, внесенных в документ (п. 2 ст. 169 НК РФ):

- Явные опечатки в сведениях о лицах, отраженных в нем (письмо Минфина России от 02.05.2012 № 03-07-11/130).

- Отсутствие номера документа, его указание с нарушением порядка или при наличии символов, не установленных правилами заполнения (письмо Минфина России от 22.05.2012 № 03-07-09/59, постановление ФАС Северо-Западного округа от 15.01.2013 № А21-3191/2012, постановление ФАС Центрального округа от 08.04.2013 по делу № А14-7612/2011).

- Отсутствие или указание с ошибками кодов показателей (письма Минфина России от 26.03.2012 № 03-07-09/27, ФНС России от 04.09.2012 № ЕД-4-3/14705@, от 18.07.2012 № ЕД-4-3/11915@), а также когда в качестве страны происхождения российских товаров отмечена РФ (письмо Минфина России от 10.01.2013 № 03-07-13/01-01).

- Ошибки в сведениях о ГТД (письмо УФНС России по г. Москве от 08.11.2013 № 16-15/116169@, постановления Арбитражного суда Северо-Кавказского округа от 17.07.2015 № Ф08-2928/2015 по делу № А01-1401/2014, постановление ФАС Московского округа от 28.02.2013 по делу № А40-56451/12-20-314).

- Пустые графы вместо прочерков в них или проставление прочерков вместо записи об отсутствии акцизов (письмо Минфина РФ от 18.04.2012 № 03-07-09/37).

- Неточные (с пропуском промежуточных документов) ссылки на исправляемый или корректируемый документ (письмо ФНС России от 10.12.2012 № ЕД-4-3/20872@).

- Подписание разных экземпляров одного документа разными лицами (письма Минфина России от 27.06.2017 № 03-07-05/40316, от 03.07.2013 № 03-07-15/25437, ФНС России от 19.07.2013 № ЕД-4-3/13161@).

- Внесение в документ дополнительных реквизитов или проставление печати (письма Минфина России от 16.06.2014 № 03-07-09/28664, от 10.04.2013 № 03-07-09/11863,).

Подробнее о печати читайте в статье «Ставится ли печать на счете-фактуре (нюансы)?».

Когда документ составляется с прочерками?

Прочерк в соответствующем месте счета-фактуры используется, если нет данных для проставления показателя (постановление № 1137). Например, наличие прочерков оправдано при составлении документов:

- По авансам, услугам, продаже прав, для которых не указываются грузоотправитель и грузополучатель и могут отсутствовать сведения о единице измерения и связанных с ней количестве и цене (письмо УФНС России по г. Москве от 15.03.2012 № 16-15/22629).

- По объектам продажи, созданным (переработанным) в РФ, или тем, для которых невозможно указать страну их происхождения (письма Минфина России от 15.08.2013 № 03-07-08/33247, от 26.12.2014 № 03-07-08/67893).

- По товарам из Таможенного союза, при ввозе из которого ГТД не оформляют и в связи с этим не нужны сведения о месте происхождения (письма Минфина России от 12.09.2012 № 03-07-14/88, от 25.07.2012 № 03-07-13/01-43).

- По товарам из Европейского союза, для которого не существует особого кода, и тогда при наличии наименования союза в качестве страны прочерк будет присутствовать по графе ее кода (письма Минфина России от 19.07.2012 № 03-07-09/68, ФНС России от 04.09.2012 № ЕД-4-3/14705@).

У кого по ст. 169 НК РФ (п. 6) есть право подписи?

Счет-фактуру, созданный на бумаге, подписывают:

- От фирмы — руководитель и главбух или иные лица (или одно лицо), имеющие доверенность. Для главбуха доверенность не нужна (письмо Минфина России от 21.10.2014 № 03-07-09/53005). При использовании доверенности реквизиты этого документа отмечаются рядом с расшифровкой подписи. Расшифровкой служат фамилия и инициалы (письмо Минфина России от 10.04.2013 № 03-07-09/11863). Можно привести также должность доверенного лица (письмо Минфина России от 23.04.2012 № 03-07-09/39).

- За ИП — сам ИП или его представитель по доверенности.

Допускается подписание разных экземпляров одного и того же документа разными лицами, если это обусловлено особенностями документооборота продавца (письма Минфина России от 03.07.2013 № 03-07-15/25437, ФНС России от 19.07.2013 № ЕД-4-3/13161@).

Использование факсимильных подписей неприемлемо (письмо Минфина России от 27.08.2015 № 03-07-09/49478).

Для подписи электронного документа применяется усиленная квалифицированная электронная подпись (п. 6 ст. 169 НК РФ) одного из следующих лиц:

- руководителя фирмы;

- ИП;

- уполномоченного лица.

В течение какого срока делается счет-фактура?

Счет-фактуру составляют (выставляют) не позже 5-го календарного дня (п. 3 ст. 168 НК РФ в согласовании с п. 2 ст. 6.1 НК РФ), следующего за событием, с которым он связан:

- за отгрузкой;

- получением аванса;

- согласованием факта изменения цены или количества уже реализованного товара.

Если последний день этого срока выпадает на выходной день, его окончание переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Обычно счет-фактура оформляется на каждое событие отдельно, но возможно составление одного документа на все отгрузки, сделанные в адрес 1 покупателя за 1 день (письмо Минфина России от 02.05.2012 № 03-07-09/44).

Если отгрузка происходит в непрерывном режиме (энергоресурсы или аренда), то документ допустимо оформить 1 раз за весь месяц или квартал (письма Минфина России от 22.04.2015 № 03-07-09/22983, 25.06.2008 № 07-05-06/142, от 17.02.2009 № 03-07-11/41).

Оформление счета-фактуры датой, превышающей 5-дневный срок, не должно повлечь проблемы с вычетом у покупателя (письмо Минфина России от 25.01.2016 № 03-07-11/2722, постановление ФАС Поволжского округа от 15.04.2014 по делу № А65-11811/2013).

В чем изюминка документа подразделения?

Документы, оформляемые подразделениями, имеют следующие особенности:

- Их номер содержит указание (через дробь) на номер подразделения (п. 1 Правил заполнения счетов-фактур, п. 1 Правил заполнения корректировочного счета-фактуры).

- В качестве продавца указывается основная фирма, но с КПП подразделения (см. письмо Минфина России от 18.05.2017 № 03-07-09/30038). При этом при продаже в страны Таможенного союза допустимо указание КПП основной фирмы (письма Минфина России от 03.06.2014 № 03-07-15/26524, ФНС России от 08.07.2014 № ГД-4-3/13250@).

- В качестве грузоотправителя указывается тот, кто фактически отгрузил товар, в том числе это может быть подразделение (письма Минфина России от 03.06.2014 № 03-07-15/26524, ФНС России от 08.07.2014 № ГД-4-3/13250@).

Если подразделение выступает как покупатель, то особенности оформления документов для него таковы (письма Минфина России от 04.05.2016 № 03-07-09/25719, от 26.02.2016 № 03-07-09/11029, от 03.06.2014 № 03-07-15/26524,, от 13.04.2012 № 03-07-09/35):

- В качестве покупателя указывается основная фирма, но с КПП подразделения.

- В качестве грузополучателя указывается тот, кто фактически получает товар, — основная фирма или подразделение.

Что выделяет счет-фактуру ИП?

В документе, составленном ИП, особенными будут такие данные:

- В качестве наименования продавца, а при необходимости и грузоотправителя приводится Ф. И. О. индивидуального предпринимателя.

- В качестве адреса продавца для ИП указывается его место жительства, указанное в ЕГРИП.

- КПП, не присваиваемый ИП, в счете-фактуре не отражается никогда.

- Дополнительно приводятся данные свидетельства о госрегистрации ИП. Можно указать ОГРНИП в дополнительной строке после подписи ИП.

Образец счета-фактуры для ИП см. в этой статье.

В какой форме может существовать счет-фактура?

У счета-фактуры есть две формы (п. 1 ст. 169 НК РФ):

- Бумажная, которую, как правило, составляют в 2 экземплярах и хранят соответственно у продавца и покупателя.

- Электронная, для применения которой нужны необходимые технические средства и согласие контрагента. Хранится она в электронном виде (письмо ФНС России от 06.02.2014 № ГД-4-3/1984@). При этом не запрещается оформление бумажных документов (письмо Минфина России от 12.09.2013 № 03-07-09/37682), но тогда их электронный вариант покупателю повторно не направляется (письмо ФНС России от 17.06.2013 № ЕД-4-3/10769). При реализации товаров, подлежащих прослеживаемости применяется исключительно электронный формат документа (за исключением случаев реализации таких товаров для собственных нужд, либо в соответствии с таможенной процедурой экспорта (реэкспорта), либо на территорию другого государства - члена Евразийского экономического союза). При приобретении прослеживаемых товаров покупатели обязаны принимать электронные документы через оператора ЭДО, даже если они не являются плательщиками НДС (ст. 169 НК РФ).

от 19 декабря 2023 года № ЕД-7-26/970@. Корректировочный счет-фактуру в электронной форме выставляйте по формату, утвержденному Приказом ФНС России от 12.10.2020 № ЕД-7-26/736@.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в готовом решении от «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в материал.

Полученный в электронной форме счет-фактуру по запросу ИФНС можно представить на проверку через ТКС (письмо ФНС России от 09.09.2015 № СА-4-7/15871).