Различные хозяйственные ситуации, возникающие при выплате заработной платы

Зарплата может быть выдана частями в следующих случаях:

- для соблюдения условий, изложенных в ч. 6 ст. 136 ТК РФ в части оплаты за исполнение трудовых обязанностей с периодичностью раз в полмесяца;

- когда у предприятия недостает денег для выдачи заработанных средств и работодатель вынужден частями гасить долги по плате за труд работников.

Подобные ситуации могут вызывать у бухгалтеров вопросы по правильному внесению в 6-НДФЛ данных, касающихся как основного дохода, так и авансовых выплат. Немалые трудности возможны и при отражении дробных зарплат.

Используя нормативные материалы, ниже мы опишем основные правила формирования расчета 6-НДФЛ, а затем укажем, как внести в него выдачу заработной платы при возникновении ситуаций, связанных с задолженностью перед работниками и при перечислении денег напрямую банку на погашение кредита. Именно эти 2 ситуации, как нам представляется, чаще всего встречаются в современных экономических условиях и могут вызвать затруднения при составлении отчетности.

Правовое регулирование порядка заполнения 6-НДФЛ

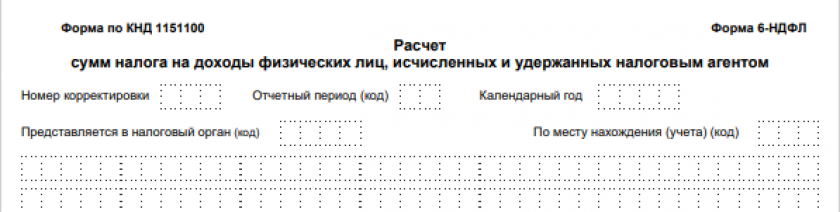

С отчетности за 1 квартал 2024 года форма 6-НДФЛ обновлена (см. приказ ФНС России от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@). Изменения связаны в основном с обновленным с 2024 г. порядком перечисления НДФЛ в бюджет.

Вы можете бесплатно скачать бланк актуальной формы 6-НДФЛ, а также образец его заполнения, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Если вам нужен образец 6-НДФЛ за 1 квартал 2024 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Правила внесения в расчет записей определены приказом ФНС от 19.09.2023 № ЕД-7-11/649@. В соответствии с документом надо выполнить 2 действия:

- внести в расчет доходы, выплаченные налоговым агентом физлицам, а также налоговые вычеты, которые получали работники;

- записать в соответствующие строки НДФЛ, который удерживался из доходов, выплаченных физлицам.

Все записи при этом должны соответствовать нормам НК РФ, а также письмам Минфина и налоговых органов, где детально разъясняются правила соблюдения данных норм.

Как отразить различные выплаты в новой форме 6-НДФЛ, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Приводим порядок, из которого можно понять, как правильно сделать записи в 1-м разделе 6-НДФЛ при выдаче зарплаты в 2024 году:

|

Строка расчета и записываемые в нее сведения |

Источник правовой нормы |

Особенности |

|

Строка 020 |

П. 6 ст. 226 НК РФ | Здесь отражается сумма НДФЛ, подлежащая перечислению с начала налогового периода. |

|

Стр. 021 - 026 Записывается сумма удержанного налога по срокам перечисления |

П. 6 ст. 226 НК РФ |

|

6-НДФЛ и выплаты зарплаты в разные сроки

Рассмотрим, как будет на примере выглядеть внесение в расчет записей в ситуации с зарплатой, выдаваемой поэтапно.

ВАЖНО! В 2024 году НДФЛ следует удерживать при каждой выплате заработной платы, как при выплате аванса, так и при полном расчете.

Пример

За январь 2024 года сотруднику была начислена заработная плата в размере 30 000,00 руб. В 2024 году НДФЛ исчисляется не при начислении заработной платы, а при ее выплате. В связи с трудностями, возникшими на предприятии, заработная плата за сентябрь была выплачена частями в следующие сроки: 20 февраля — 10 000 руб., это период соответствующий третьему сроку перечисления налога, 7 марта - период, соответствующий пятому сроку перечисления налога)— 20 000,00 руб. Естественно, с этих сумм необходимо удержать подоходный налог. НДФЛ перечислили 28 февраля и 28 марта соответственно.

Раздел 1 расчета за 2024 год надо будет заполнить так:

|

Строка |

Показатель |

|

Стр. 020 |

3 900 |

|

Стр. 021 |

0 |

|

Стр. 022 |

0 |

|

Стр. 023 |

1300 |

|

Стр. 024 |

0 |

|

Стр. 025 |

2 600 |

|

Стр. 026 |

0 |

О последствиях досрочной выплаты за труд читайте в этой статье.

Из представленного примера видно, что при разбивке заработной платы по разным датам удерживать налог следует тоже дробно и только с тех денег, которые на самом деле выплачены сотруднику.

Проверьте, правильно ли вы заполнили 6-НДФЛ, с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итоги

В практической деятельности довольно часто возникают обстоятельства, когда предприятие вынуждено выдавать зарплату по частям с разбросом по датам. В таких ситуациях в 6-НДФЛ действия с налогом следует записывать тоже по частям — как производилась в действительности оплата.