Досрочная зарплата в 2024 году (порядок действует с 2023 года)

С 2023 года кардинально поменялся порядок исчисления НДФЛ. Теперь НДФЛ следует исчислять при каждой выплате дохода, в том числе и с аванса по заработной плате. До 2023 года датой фактического получения дохода в виде заработной платы был последний день месяца, за который она начислена. Теперь датой фактичсекого получения зарплаты является дата ее фактической выплаты. Таким образом, проблема с исчислением НДФЛ с досрочно выплаченной зарплаты утратила свою актуальность. В целях исчисления НДФЛ зарплата является доходом, когда бы она ни была выплачена.

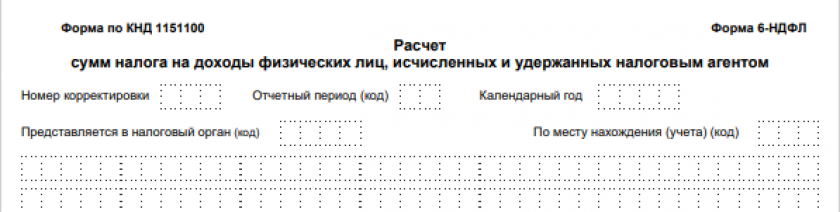

С 1 квартала 2024 года действует новый бланк 6-НДФЛ, утвержденный приказом ФНС России от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Скачать актуальный бланк 6-НДФЛ, а также образцы его заполнения для разных периодоа можно бесплатно, кликнув по картинке ниже.

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Если вы заполняете 6-НДФЛ за 1 квартал 2024 года, воспользуйтесь готовым образцом, составленным экспертами КонсультантПлюс, и проверьте, все ли вы сделали правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

А что поменялось в уплате НДФЛ с 01.01.2024, мы рассказали здесь.

В чем состояла проблема с исчислением НДФЛ с досрочно выплаченной зарплаты до 2023 года, расскажем дальше.

Досрочная зарплата - что это для целей НДФЛ до 2023 года?

Данный материал может понадобится только при составлении уточненных расчетов за периоды до 2022 года включительно. Для отчетных периодов, начиная с 1 квартала 2023 года, он не актуален.

Досрочная зарплата — это ошибочное или намеренное произведение финального расчета по заработной плате ранее дня, завершающего отработанный месяц.

Анализируя разъяснения налоговиков за периоды до 2023 года, налоговый агент (далее н/а) сталкивался с диаметрально противоположными трактовками «ранних расчетов по зарплатным выплатам» налоговыми органами. Причем выпущенными буквально друг за другом. Это:

- Письма Минфина от 01.02.2016 № 03-04-06/4321, от 15.12.2017 № 03-04-06/84250 и ФНС от 29.04.2016 № БС-4-11/7893, в которых такие выплаты приравниваются к авансам, т. е. признаются не образующими дохода и обязанности по удержанию с них налога на физических лиц (далее — ф/л). Соответственно, и принцип их отражения в расчете аналогичен.

- Письмо ФНС России от 24.03.2016 № БС-4-11/5106, которое признает их зарплатными. Причем предлагается достаточно специфичное занесение их в расчет, некоторым образом идущее вразрез с положениями НК РФ.

Рассмотрим каждый из предложенных ведомством вариантов на примере.

Влияние трактовки на занесение информации в 6-НДФЛ (до 2023 года)

«Авансовый» принцип занесения информации в расчет основан на том постулате, что налог на ф/л при авансовых выплатах не удерживается, а соответствующее удержание производится только с доходов, выплачиваемых в следующем периоде (т. е. скорее из аванса следующего месяца).

Пример 1

Зарплатные выплаты за март в размере 100 000 руб. были произведены 25 марта. Налог 13% с них был удержан и перечислен в бюджет при авансовых выплатах 11 апреля.

Тогда раздел 1 6-НДФЛ за 1 квартал и 6 месяцев 2022 года будет выглядеть так (берем заполнение только в части досрочной зарплаты):

|

Позиция отчета |

Дата/сумма |

|

1 квартал 2022 года |

|

|

021 |

00.00.0000 |

|

022 |

0 |

|

6 месяцев 2022 года |

|

|

021 |

12.04.2022 |

|

022 |

13 000 |

Проверьте, верно ли вы заполняете раздел 1 формы 6-НДФЛ с 2024 года. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Подробнее с «авансовым» принципом занесения информации в расчет можно ознакомиться в статье: «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Рассмотрим, каким же образом предлагали отражать досрочную зарплату в 6-НДФЛ н/а фискальные службы во втором случае.

Пример 2

Воспользуемся условиями предыдущего примера с некоторыми изменениями: зарплатные выплаты за март были произведены 25 марта. В этот же день было произведено перечисление налога на ф/л в бюджет.

В расчете 6-НДФЛ за 1 квартал 2022 года была следующая информация:

|

Позиция отчета |

Дата/сумма |

|

021 |

26.03.2022 |

|

022 |

13 000 |

В этом случае налог на ф/л удержан предприятием ранее даты получения сотрудниками дохода в соответствии с п. 2 ст. 223 НК РФ. Вроде как де-юре получается, что организация заплатила налог за счет собственных средств, что входило в конфликт с п. 9 ст. 226 НК РФ. Де-факто же налог удержан и перечислен в бюджет из средств самих сотрудников.

Эксперты КонсультантПлюс разъяснили нюансы заполнения новой формы 6-НДФЛ. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Итоги

Зарплатные выплаты досрочно до 2023 года лучше было не производить. Только в этом случае проблем у предприятия не возникало. Если же ситуация с «досрочкой» все же возникла, безопаснее, с точки зрения закона, было идти по «авансовому» сценарию, но при условии и перечисления, и удержания налога по требованию законодательства: из выплат, произведенных либо в последний день месяца, либо в следующий за ним.

С 2023 года ситуация изменилась в связи с изменением порядка уплаты НДФЛ, который удерживается с любой выплаты, включая аванс по зарплате.