Зачем люди вкладывают деньги в валюту

В значительном числе случаев физлица хотят сохранить свои деньги либо приумножить капитал, вложив средства для последующего дохода.

Приобретать валюту на бирже в разы выгоднее, чем в обменных пунктах. Это связано с тем, что на бирже отсутствуют перекупщики, а значит курс валюты выше. Кроме того, все операции вы можете просмотреть здесь и сейчас. А это значительная экономия времени.

Так почему же нужно уплачивать налог с продажи валюты на бирже? Рассмотрим ответ на этот вопрос далее.

ВАЖНО! С 01.03.2022 действуют новые правила работы с валютой. Подробный разбор новшеств вы найдете в нашей статье.

В каких случаях нужно уплачивать НДФЛ при торговле валютой

Валюта, согласно ст. 141 ГК РФ, – это актив. А доходы от реализации любых активов на территории РФ подпадает по налогообложение. Налогоплательщики – физлица должны самостоятельно отчитываться о полученных доходах.

Если же дохода не было, налог платить не нужно. Но отчитаться по форме 3-НДФЛ все же придется.

Срок подачи декларации – 30 апреля следующего года. То есть обо всех сделках 2023 года нужно отчитаться до 02.05.2024 (с учетом переноса срока с воскресенья 30.04.2023 на ближайший рабочий день).

Подробнее о сроках сдачи отчета читайте здесь.

Если вы просто вложили деньги в валюту и с момента ее приобретения прошло 3 года, декларировать доход от ее продажи не нужно. Подавать декларацию тоже.

ВАЖНО! Налог при покупке валюты на бирже платить не нужно. Операции приобретения имущества не являются объектом налогообложения НДФЛ.

Кто должен перечислять НДФЛ – физлицо или налоговый агент

Налоговым агентом является посредник между физлицом и ФНС, который при выплате физлицу дохода обязан рассчитать, удержать и перечислить удержанный налог в бюджет (ст. 226 НК РФ). По итогам отчетных периодов налоговый агент отчитывается об удержанных и перечисленных налогах. На бирже налоговым агентом является брокер.

Об обязанностях налогового агента читайте в материале «Налоговый агент по НДФЛ: кто является, обязанности и КБК».

ВАЖНО! При операциях на иностранных площадках либо с иностранной валютой брокер не является налоговым агентом. Это значит, что вы обязаны самостоятельно отчитаться о доходах, подав декларацию.

Рассмотрим, как правильно отчитаться перед ФНС.

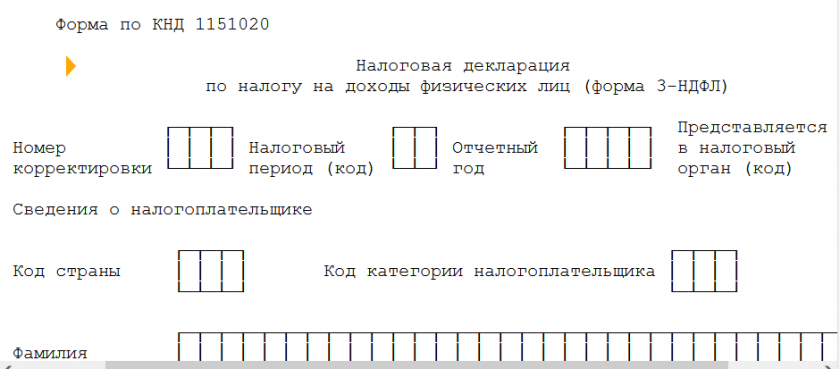

Как сдать 3-НДФЛ

Как мы уже отметили выше, до 30 апреля нужно сдать декларацию по форме 3-НДФЛ. Для отчетности за 2023 год используйте бланк из приказа ФНС от 15.10.2021 № ЕД-7-11/903@ в редакции от 11.09.2023. Скачайте его, перейдя по ссылке ниже:

Бланк 3-НДФЛ за 2023 год

Бланк 3-НДФЛ за 2023 год

Декларация состоит из нескольких разделов и приложений, но при оформлении отчета по доходам от продажи валюты на бирже заполняйте листы, показанные на схеме ниже. Удобнее будет их оформлять именно в такой последовательности:

Сдать отчет можно:

- Лично либо через представителя в окошко налоговикам;

- Отправить почтой с описью вложения;

- Сформировать в электронном виде и отправить по телекоммуникационным каналам связи, например, в личном кабинете налогоплательщика либо через сайт госуслуг.

Рассмотрим, кто может заявить налоговый вычет при заполнении приложения 6.

Налоговые льготы при продаже валюты

Как мы уже отмечали выше, валюта – имущество. А значит при ее реализации можно применить имущественные вычеты по НДФЛ.

Статья 220 НК РФ предусматривает следующие виды имущественных вычетов:

- Фиксированной суммой в размере 250 тыс. руб.;

- В размере осуществлённых на приобретение валюты расходов.

ВНИМАНИЕ! Первый вычет применяется ко всем видам доходов от продажи различного имущества за год. Например, если вы продали валюту и автомобиль, доходы от обеих сделок вы можете уменьшить на 250 тыс. руб.

Рассмотрим на примерах, как рассчитать налог при выводе валюты с брокерского счета.

Примеры расчета НДФЛ к уплате

Пример 1.

Вы купили в 2023 году валюту на сумму 10 тыс. долларов по цене 70 руб. Продали тоже в 2023 году по 75 руб. Вы вправе заявить один из имущественных вычетов:

- 250 тыс. руб. Тогда сумма налога будет равна 65 тыс. руб. ((750 тыс. руб. – 250 тыс. руб.) × 13%).

- В размере расходов на покупку валюты 6,5 тыс. руб. ((750 тыс. руб. – 700 тыс. руб.) × 13%).

ВАЖНО! В сумму затрат на приобретение валюты можно включить и другие расходы, например, комиссию брокера.

Пример 2.

Вы купили 1000 долларов по цене 76 руб., а продали за 77 руб. Налога к уплате не будет, т.к. сумма сделки 77 тыс. руб. (1000 дол. × 77 руб.). меньше имущественного вычета в 250 тыс. руб. С 2022 года подавать декларацию в этом случае не надо (п.4 ст.229 НК РФ).

Пример 3.

Возьмем условия предыдущего примера и предположим, что помимо доходов от продажи валюты, поступили доходы от реализации авто в размере 500 тыс. руб., бывшего в собственности менее 3-х лет. Тогда сумма налога составит: 42 510 руб. (500 тыс. руб. + 77 тыс. руб. – 250 тыс. руб.) × 13%).

Если у вас сохранились документы, подтверждающие покупку автомобиля, можно заявить вычет в размере затрат.

Пример 4.

Вы в течение года совершили несколько сделок купли-продажи валюты:

В данном случае выгоднее заявить вычет в размере затрат на приобретение валюты. То есть сумма налога составит 4 420 руб. ((1 015 тыс. руб. – 981 тыс. руб.) × 13%).

В данном случае выгоднее заявить вычет в размере затрат на приобретение валюты. То есть сумма налога составит 4 420 руб. ((1 015 тыс. руб. – 981 тыс. руб.) × 13%).

Какой из вычетов заявить, вы вправе решать самостоятельно. Но не путайте имущественные вычеты, о которых мы рассказали выше, с инвестиционными вычетами при торговле валютой на индивидуальном инвестиционном счете.

Рассмотрим, что такое инвестиционные вычеты.

Вычеты при реализации валюты на ИИС

Прежде всего выясним что же такое ИИС.

ИИС – это:

Внести и вывести деньги на ИИС можно только в рублях. А вкладывать вложенные деньги можно в разные активы, в том числе и в валюту. На ИИС государство предусмотрело следующие вычеты:

ВАЖНО! Если вы закроете ИИС ранее 3-х лет, вы обязаны вернуть все полученные вычеты.

С 2024 года планируется ввести новый вид ИИС вместо ныне действующих. Будут изменены условия применения ИИС (например, увеличен срок льготного периода) и будет предусмотрен переходный период.

О нюансах получения инвестиционного вычета по НДФЛ подробно рассказано в КонсультантПлюс. Чтобы все сделать правильно, получите пробный демо-доступ в правовой системе и переходите в материал. Это бесплатно.

В какие сроки нужно заплатить НДФЛ при получении доходов от реализации валюты

После сдачи декларации нужно перечислить исчисленный налог в бюджет. Срок уплаты установлен на 15 июля года, следующего за годом получения дохода. То есть налог, исчисленный с доходов 2023 года, нужно перечислить не позднее 15.07.2024.

Перечислить налог можно через личный кабинет налогоплательщика либо в банке на ЕНС.

Чтобы правильно заполнить квитанцию, воспользуйтесь сервисом от ФНС «Уплата налогов физлиц».

Правонарушения при торговле валютой и санкции

Ключевая ставка: новое решение ЦБНа отрицательное сальдо ЕНС, образовавшееся из-за несвоевременной уплаты налога, ФНС начислит пени в размере 1/300 от ставки рефинансирования Центробанка за каждый день просрочки.

За несвоевременную сдачу декларации 3-НДФЛ назначат штраф, сумма которого составит от 5% до 30% от величины недоимки. Если же декларация нулевая, но сдана не вовремя, штраф составит 1000 руб.

Могут ли налоговики проверить, что был доход от реализации валюты? Отвечаем могут, если:

- Сумма операции превысила 600 тыс. руб. Эта информация передается по внутренним каналам связи в автоматическом режиме.

- Инспектор запросит сведения по операциям на расчетных счетах.

Но запрашивают сведения не по всем картам, а в автоматическом режиме они не передаются в ФНС, если сумма операции не превышает вышеуказанный лимит. Следовательно, доходы могут остаться незадекларированными.

ВАЖНО! Если вы открыли счет у зарубежного брокера, вы обязаны самостоятельно отчитаться о движении денежных средств на счете, а также уведомить ФНС об открытии и закрытии таких счетов. Срок сдачи сведений – 01 июня следующего за отчетным года. Впервые подать такие сведения нужно было не позднее 01.06.2021 года. Форма уведомления утверждена приказом ФНС от 24.04.2020 № ЕД-7-14/272@.

Скачать бланк можно по ссылке ниже:

Разобраться в нюансах заполнения уведомления вам помогут разъяснения от КонсультантПлюс. Чтобы все сделать правильно, получите пробный демо-доступ к правовой системе. Это бесплатно.

Если вы не сдадите отчет, вам назначат штраф по ст.15.25 КоАП:

- от 1 тыс. руб. до 1.5 тыс. руб. за подачу уведомления по неустановленной форме;

- от 4 тыс. руб. до 5 тыс. руб. за непредставление документа.

Итоги

Покупка валюты через брокерский счет налогами не облагается. При реализации валюты обязательно рассчитывайте и уплачивайте НДФЛ и отчитывайтесь о полученном доходе по форме 3-НДФЛ. К полученным доходам можно заявить имущественный вычет в размере 250 тыс. руб. или в сумме фактически произведенных затрат на покупку валюты.

Скачать бланк уведомления

Скачать бланк уведомления

Данный вывод действует из норм п.4 ст. 229 НК РФ. Так же Минфин об этом говорил в письме от 27 августа 2021 г. № 03-04-05/69443.

В статье указывается, что продажа валюты на бирже может быть отнесена в декларации, как доходы от источника за пределами РФ. Правильно ли я понимаю, что в таком случае, если стать налоговым нерезидентом, то в случае продажи доход от этого указывать не нужно?

Здравствуйте!

Если валюта была в собственности более трёх лет, то подавать декларацию по форме 3-НДФЛ не нужно (п. 17.1 ст. 217 НК РФ). Если валюта была в собственности менее трёх лет, то декларацию необходимо подать, даже если ваши продажи были убыточными.

Срок подачи декларации за 2022 год — до 30 апреля 2023 (п. 1 ст. 229 НК РФ). Подать декларацию можно онлайн на сайте налоговой службы.

И помните, что вы еще имеете право использвать налоговые вчеты по НДФЛ, о них читайте подробнее в самой статье, под которой вы оставили свой вопрос.

Да, всё верно. НДФЛ платится с разных видов доходов физлица. В рассматриваемом случае необходимо заплатить налог 2 раза, так как доходами по операциям с ценными бумагами признаются доходы от погашения ценных бумаг, полученные в налоговом периоде, а также купонные доходы (п.7 ст. 214.1. НК РФ).

Здравствуйте!

Брокер не является налоговым агентом по валюте, поэтому налог вам нужно посчитать и оплатить самостоятельно.

Подробнее можете почитать в нашей статье.

"3. Не признается реализацией товаров, работ или услуг:

1) осуществление операций, связанных с обращением российской или иностранной

валюты (за исключением целей нумизматики);"

То есть конверсионные операции обмена валют или мена валюты на товар вообще не должны облагаться налогом.

Кроме того, в главе НК РФ о подоходном налоге физлиц нет понятия курсовой разницы и более того в ст. 212 НК РФ, куда относят материальную выгоду, закрытый список доходов и курсовой разницы в нем нет (они есть в другой главе для юрлиц). Такую позицию подтверждает Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 24 декабря 2012 г. N 03-04-06/4-361.