Правила уменьшения ПСН на взносы в 2025-2026 годах

Право на уменение патента на страховые взносы сохранилось за ИП и после перехода на ЕНП.

Напомним, порядок уменьшения поменялся в 2023 году (закон от 31.07.2023 № 389-ФЗ).

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

В 2025-2026 годах действуют следующие правила:

- В уменьшение берется сумма взносов, подлежащих уплате в году действия патента (п. 1.2 ст. 346.51 НК РФ). То есть ПСН 2025 года можно уменьшить на весь фиксированный платеж за 2025 год (53 658 руб.). Тот факт, что 31 декабря 2025 года выходной и срок фиксплатежа сдвигается на первый рабочий день 2025 года, значения не имеет. Аналогичная ситуация складывается в 2026 году, только сумма взносов ИП за себя за 2026 года равна 57 390 руб.

- Взносы можно брать в уменьшение ПСН, не дожидаясь их уплаты. Если патент оплачивается частями, распределять взносы между платежами разрешается произвольно.

- Можно взять в уменьшение патента старые долги по взносам — оплаченные сейчас взносы за периоды, предшествующие 2024 году (их разрешено учитывать в течение 2024-2026 годов) (абз. 16 п. 1.2 ст. 346.51 НК, информация ФНС от 03.08.2023).

- Подавать для уменьшения ПСН заявление на зачет ЕНП в счет взносов не нужно (письмо ФНС от 25.08.2023 № СД-4-3/10872@).

- Наличие переплаты на КБК ЕНП или КБК страховых взносов для уменьшения патента не требуется (письмо ФНС от 25.08.2023 № СД-4-3/10872@).

Взносы 1% при ПСН в 2025-2026 годах

Вопрос с уменьшением ПСН 2025-2026 годов на дополнительные взносы в размере 1% с доходов сверх 300 тыс. руб. за 2025-2026 годы решен окончательно.

ФНС выпускала письмо от 08.04.2024 № СД-4-3/4104@, в котором было подтверждено, что к допвзносам за 2024 год и последующие периоды будет применяться такой же подход, который служба разрешала в 2023 году письмом от 25.08.2023 № СД-4-3/10872.

Таким образом, если применить указанную позицию ведомства по аналогии, взносы в размере 1% с доходов, превышающих 300 000 руб., за 2025 год (срок уплаты 1 июля 2026 года) для уменьшения налога по ПСН могут быть признаны по выбору налогоплательщика подлежащими уплате как в 2025, так и в 2026 году (см. также информацию ФНС от 09.04.2024). Аналогично на 1% с превышения за 2026 год можно уменьшить как патент 2026 года, так и 2027 года - на усмотрение налогоплательщика. Можно разбить сумму 1% между двумя годами: уменьшать на часть 1% с превышения патент одного года, а на остаток - патент следующего года.

Напомним, аналогичное мнение ранее высказывали амурские налоговики:

Вычет на взносы и пособия работникам в 2025-2026 годах также применяется предпринимателями на ПСН. Порядок уменьшения ПСН на взносы за работников и суммы пособий рассмотрен в «КонсультантПлюс». Получите бесплатный пробный доступ и переходите в готовое решение.

Пример уменьшения ПСН на взносы ИП

Поясним на примере (для ИП без работников):

Допустим, сумма налога по ПСН за 2025 год — 70 000 руб.

По взносам у ИП картина такая:

- Фиксированный платеж 2025 года — 53 658 руб. Его предприниматель берет в уменьшение полностью, независимо от того, уплатил он эту сумму в 2025 году или в первый день 2026-го.

- 1 июля уплачены взносы 1% за 2024 год в сумме 12 000 руб. В 2024 году этот допвзнос ИП не учитывал. Значит, он также уменьшит ПСН в 2025 году.

- Допустим, что ИП решил взносы в размере 1% с дохода брать в уменьшение ПСН в 2025 году. При патентной системе налогообложения их размер известен сразу, так как считается от потенциального дохода, а не от фактически полученного. Таким образом, 1% с превышения за 2025 год составляет: 1 166 667 - 300 000 = 866 667 * 1% = 8 667 руб.

Таким образом, по патенту к уплате 0 руб. (70 000 - 53 658 - 12 000 - 8 667). При этом 167 рублей остались неиспользованными. В рассматриваемом случае этот остаток можно отнести к 1% с превышения и учесть его при расчете патента в 2026 году.

Продолжим пример для 2026 года.

Допустим, сумма налога по ПСН за 2026 год осталась прежней — 70 000 руб.

Рассчитаем взносы, на которые патент можно уменьшить:

- Фиксированный платеж 2026 года — 57 390 руб.

- 1% с превышения за 2025 год ИП учел при расчете патента за 2025 год, но не полностью. Осталась неучтенная сумма 167 руб.

- 1% с превышения за 2026 года рассчитывается аналогично, исходя из неизменившегося размера потенциального дохода, и составляет 8 667 руб.

Таким образом, патент к уплате в 2026 году: 3 776 руб. (70 000 - 57 390 - 167 - 8 667).

Уведомление и оплата патента

Чтобы снизить плату за патент, предприниматель подает в налоговую специальное уведомление. Как мы уже выяснили выше, направить уведомление об уменьшении патента на взносы за 2025-2026 годы ИП может до завершения календарного года и до их фактической уплаты.

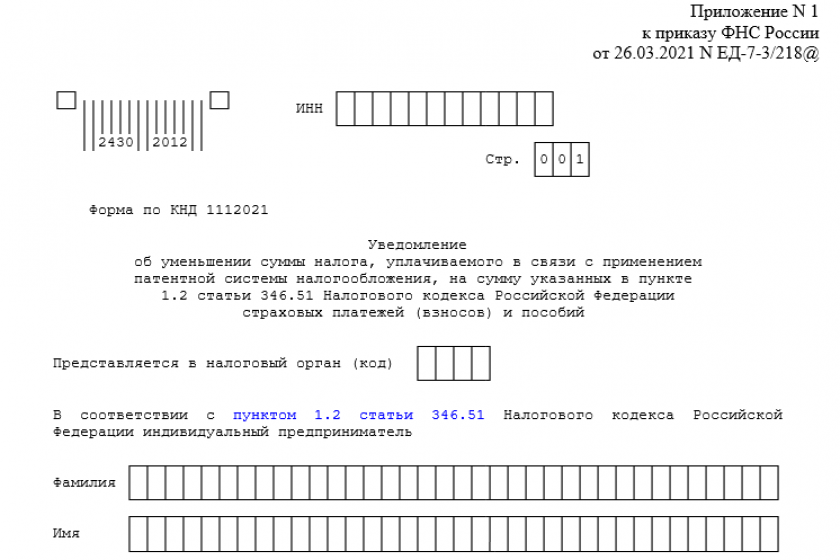

Скачать форму можно бесплатно, кликнув по картинке ниже:

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

В уведомлении указывают:

- исходную стоимость патента;

- взносы в сумме, которая берется в уменьшение платы за патент.

Подробнее о заполнении уведомления мы рассказываем здесь.

Затем ИП оплачивает налог по ПСН с учетом вычета. Сроки оплаты зависят от срока действия патента (п. 2 ст. 346.51 НК РФ):

- если патент выдан на срок до 6 месяцев, налог перечисляют разово в любое время в течение срока действия патента;

- если на 6-12 месяцев — 1/3 стоимости оплачивают в течение 90 календарных дней с начала действия патента, 2/3 стоимости — в его оставшийся срок.

Узнайте, есть ли штраф за неоплату или просрочку оплаты патента.

Перерасчет патента и доплата налога, если по взносам перебор (с 01.01.2024)

С 01.01.2024 в п. 1.2 ст. 346.51 НК РФ закреплена возможность перерасчета патента налоговиками (закон от 31.07.2023 № 389-ФЗ).

Если ИП уменьшит патент на взносы до их оплаты, а затем окажется, что взносов к уплате причитается меньше из-за:

- утраты физлицом статуса ИП;

- перехода на НПД;

- возникновения оснований для освобождения ИП от взносов,

налоговая пересчитает стоимость патента в сторону увеличения и уведомит об этом налогоплательщика через личный кабинет или заказным письмом, если доступа к ЛК у налогоплательщика нет.

Перечень и образцы форм налогового учета и отчетности при ПСН смотрите в «КонсультантПлюс». Пробный доступ к системе бесплатный.

В 2025 году начинал работать на УСН "доходы", отработал первые полгода, оплачивая каждый квартал 1/4 суммы страхового платежа (13 414,50). Сумма налога по доходам не превышала уплаченной суммы страховых взносов.

В третьем квартале оформил патент и оставшиеся полгода отработал по ПСН и УСН.

Вопрос: как мне рассчитать сумму страховых платежей, подлежащую зачету по УСН?

1) Брать доход по УСН и по ПСН за весь год (при условии, что по ПСН я полгода не работал) и считать в пропорции (примерно 50% УСН / 50% ПСН) от 53 658 сумму — то есть по 26 829 могу зачесть в счет УСН и в счет ПСН, или

2) брать доход по УСН и по ПСН за 3 и 4 квартал (тогда пропорция 30% УСН и 70% ПСН) и считать от суммы оплаченных страховых взносов за два квартала (30 % от 26 829 - 8 048 для УСН и 18 780 для ПСН)? И получается, что сумму к зачету по УСН я могу посчитать как 26 829 (1 и 2 квартал) + 8 048 (30% за 3 и 4 квартал).

Правильно ли я понимаю, что верен 1-й вариант? Если так, то получается, что в первом и втором квартале у меня была недоимка по налогу (ведь из уплаченной суммы 13 414,50 я мог зачесть только половину, согласно пропорции) и будут начислены пени за этот период?

Я подал Уведомление об уменьшении патента 2025 года с небольшим опозданием - в январе 2026 г. Будет ли оно принято?

В июне планируем подавать уменьш. на второй платеж по патенту (до 31.12 который- по 5 патентам) и по 2 новым (до 31.07,(на первую сумму платежа)).

Не будет ли это ошибкой, что сумма указана не ВСЕГО за весь патент, а разбита так на периоды.

И в стр.110 нарастающим итогом заполнять сумму или за каждый квартал сумму стр. взносов

Насчет того, не будет ли являться ошибкой указание сумм по первому сроку платежа - не могу сказать. Я бы позвонила в налоговую и уточнила бы у них, как у них легли представленные уведомления.

Имеется ИП на УСН, есть патент, но есть потребность взять сотрудника деятельность которого не относится к патенту, те доход от его деятельности будет идти по УСН. Как мне поступать со страховыми взносами по патенту, могу ли я их зачесть за себя в полном объеме, как без сотрудника? Или если у меня есть сотрудник я не взирая на то приносит он прибыль мне по патенту или нет могу зачесть только 50%?

И если у меня патент без сотрудника до конца года, то когда я его возьму на работу как надо поступить с патентом? Мне надо его менять?

1% считается по обоим видам деятельности:

1) берете фактические доходы по УСН и складываете их с потенциальным доходом по патенту (он у Вас в патенте указан);

2) из полученной суммы вычитаете 300 тыс. руб.;

3) полученный результат умножаете на 1% - это и будет сумма дополнительных взносов ИП. Об этом мы писали здесь

А если у меня остались 4700 от страховых взносов (это часть от 49500 за 2024 год), которые я не учла в заявлении по уменьшению стоимости патента. Могу ли я их учесть сейчас при подачи декларации УСН для уменьшения налога на доход, который у меня образовался во втором квартале 2024 года? И если могу, то его надо прописать в строках 140-143?

Если вы уменьшаете аванс за 2 квартал, то сумма взносов должна попасть в строку 141.

25200,00. Первая оплата 1\3 суммы патента в 1 кв. года 12160,00. Сумма патента уменьшена по уведомлению на сумму 6080,00. Налоговая зачла. Вторая оплата 10.12.2024 в размере 24320,00. Уведомление на уменьшение патента подано 11.12.2024 на оставшуюся сумму взносов 19120,00. Уведомление в ЛК в статусе "принято" Но по ЕНС задолженность по страховым взносам 19120,00. Написала запрос в ЛК ФНС. ответа нет а пеня начисляется. Как быть? Доплатить и сумма войдет в переплату этого года?

Не могу сказать, почему начисляется, если уплачено все вовремя. Выясняйте с налоговиками.

Если фактический, то для СВ за наемных работников и ФВ ИП процент распределения будет отличен от процента распределения 1% свыше 300000 т.к. расчет доп.взноса производится от потенциального дохода.

Патент за год 62208 р. Оплачено 1/3 часть по первому сроку уплаты - 20736р и списано с ЕНС.

В ноябре оплачены страховые взносы в фиксированном размере 45842р, а в июле 1% за 2022 год - 6930 р.

Если подать уведомление об уменьшении патента на сумму страховых взносов, в котором отразить сумму к уменьшению - 52772 (45842+6930), то вернется ли моя переплата в размере 11300р - из-за оплаты и отсутствия уменьшения 1/3 части патента?

О порядке действий вообще очень сложно говорить, поскольку внесенные в НК РФ правки подразумевают уменьшение патента на сумму взносов, ПОДЛЕЖАЩИХ уплате в данном налоговом периоде. Т.е. не сказано, что вначале эти взносы надо оплатить и только потом уменьшать на них налог. Но я бы все равно их заплатила бы. Дальше подаем заявление на уменьшение суммы патента на сумму страховых взносов. Причем уменьшить Вы вправе всю сумму патента - 48 000 руб. на сумму всех взносов, уплаченных за периоды до 2023 г. и подлежащих уплате в 2023 г. Таким образом получится, что уплачивать патент Вам не нужно. После подачи этого заявления у Вас должно образоваться положительное сальдо на ЕНС на сумму переплаты. Ее Вы можете либо вернуть, либо зачесть в счет будущих платежей. И насколько я понимаю вот именно здесь Вам и понадобится заявление о зачете.

Сроки уплаты патента: до 3.04.23-19000 руб ; До 31.12.23 - 38000 руб.

Пользуясь переходным периодом , оплачены 30.03.23 страх. взносы на конкретные КБК со статусом 02:

13124,66 руб- КБК 182102020000011000160; 5875,34руб - КБК 18210214010061005160.

Далее мной уплачено страховые взносы: 29.06.23 - 11461руб и 03.07.23 - 5875,34 руб

В ЛК ИП списано 5875,34 руб в счет уплаты 1% страх. взносы за периоды, истекшие до 01.01.23г.

В настоящий момент положительное сальдо - 11461руб

В срок до 03.04.23 мною не было представлено уведомление об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы, в связи с этим по сроку уплаты 03.04.23 сумма страховых взносов зачтена в счет патента. Теперь я никак не могу зачесть эти суммы в счет патента? Только возможно зачесть суммы, которые оплачены мною в период 03.04.23 по 31.12.23? И как поэтапно нужно это сделать?

До 17.07.23 нужно оплатить - 36 572 руб.

До 31.12.23 нужно оплатить - 73 145 руб.

Фикс.вз. еще не платила!!!

Как посчитать сколько заплатить фикс.вз?

Как правильно/лучше и возможно ли, уменьшить налог за счет фикс.вз.?

Подавать уведомление не нужно, ни на фикс.взносы, ни на уплату налога, - Верно?

Если возможно уменьшить налог, надо только заполнить заявление формы - КНД 1112021? Верно??

И в каком периоде это сделать?

https://www.nalog.gov.ru/rn77/service/ops/ ФНС. Патент можно уменьшить на сумму страховых взносов, оплаченных в периоде действия патента. Действительно уведомлений об исчисленных суммах ЕНП ни по патенту, ни по фиксированным взносам ИП подавать не нужно. Чтобы уменьшить патент на сумму взносов нужно подать заявление КНД 1112021. Кроме этого, вам понадобится подать заявление о распоряжении путём зачёта суммы денежных средств формирующих положительное сальдо единого налогового счета, форма по КНД 1150057. Последнее заявление необходимо для того, чтобы страховые взносы считались уплаченными именно в 2023 году.

ИП без работников. Период действия с 01.01.2023 по 31.12.2023 г. Сумма 19 440.00 руб. (счета на 1/3 - 6480 до 03.04.23, 12960 до 31.12.23 г.).

Подскажите, пожалуйста, в какие сроки необходимо подать заявление на уменьшение стоимости патента и ПФР 1% - или заявление о распоряжении денежными средствами?

Сначала оплачиваются взносы по-квартально? До уплаты 1й части патента, 2й части патента? Сразу подавать на всю сумму? или заявлений должно быть два?

Общая сумма налога по ПСН 23868.00

Оплачены страховые взносы 11460.50.

В уведомлении ф 1112021 стр 040 = 23868, стр 050 = 23868, стр 110 = 11460, стр 120 = 23868. Подскажите пожалуйста, правильно заполнено ?

Планирую в течении года платежками с КБК СВ доплатить фиксированный и 1% взносы.

Вопрос.

Накапливаются ли в резерве ЕНС фиксированные страховые взносы ИП до наступления срока уплаты, перечисленные по нескольким платежкам с указанием КБК? Или в резерве остается только последнее поступление, а предыдущие увеличивают сальдо ЕНС?

Подскажите пожалуйста верный ли порядок действий?

1) Пополнение ЕНС в личном кабинете ИП.

2) Подача заявления о распоряжении суммой ЕНС путем зачета денежных средств. Тут вот непонятно. Где подать это заявление? В личном кабинете ИП ничего не вижу. Единственное что понял, для отправки этого заявления нужна будет ЭЦП, она у меня есть.

3) Подача уведомления об уменьшении стоимости патента на сумму страховых взносов

Порядок действий вроде как верный, по крайней мере он соответствует разъяснениям налоговиков. Что второго пункта - ничего сказать не могу, мы работаем немного по другому - через спецоператора связи, с личным кабинетом ИП я не знакома. Может быть нужно уточнить этот момент у самих налоговиков - что на это они скажут...

За первый квартал взносы оплатили на ЕНС. Но т.к. подписи нет, распорядиться ими для зачета стоимости патента не могу. В организации по сопровождению сказали, что существует альтернативный способ оплаты взносов, который не требует последующего распоряжения. Оплатил и пишешь заявление для зачета стоимости патента (как в том году). Где взять реквизиты для этого альтернативного способа оплаты? После зачета стоимости патента, взносы за 3 и 4 квартал можно также этим способом оплачивать?

В статье, под которой Вы оставили свой вопрос расписаны все возможности уменьшения патента на сумму страховых взносов. Позднее налоговики дали дополнительные разъяснения, что если платить на КБК взносов, то заявление о распоряжении суммой денежных средств не понадобится. Но разъяснения касались УСН, я так и не поняла, к патенту это применимо или нет. И такая возможность оплаты на конкретный КБК существует только у тех, кто ни разу не подавал в налоговую уведомление по ЕНП.

Как сформировать платежку на конкретный КБК, мы рассказывали здесь. КБК страховых взносов ИП Вы можете найти здесь.

Вопрос собственно в том, как отправить это чертово заявление, чтобы его приняли? Очень хочу уменьшить патент на эти взносы и 1% и как можно быстрее оплатить остаток патента, чтобы далее в этом году не вспоминать о налогах и отчетности. Правильно понимаю, что pdf с заявлением о зачете должны все же принять через отправку в обращении в налоговую и после этого сразу могу платить остаток патента? Платить остаток патента нужно также на счет ЕНС или же платить по реквизитам из самого патента? Заявление о зачете суммы остатка патента также по такой же схеме придётся отправлять через сайт налоговой, чтобы с ЕНС и за патент списали?

В налоговой моей ничего не знали в январе, как правильно все нужно делать и не скрывали этого. Предлагали ждать марта-апреля, типа может прояснится. Но вот по закону первую часть патента (в моем случае остаток патента) я должен оплатить в течении первых 90 дней. К слову, тут интересно, если патент с 1 января до 31 декабря, но выписали его в конце ноября 2022 года, то что является точной отсчета этих 90 дней? 1 января или же конец ноября?

Далее - патент входит в ЕНП, поэтому Вы можете оплатить налог, как в составе ЕНП, так и на отдельный КБК, но только в том случае, если до этого не подавали уведомлений о ЕНП. Как формировать платежки в обоих случаях, мы рассказывали здесь. Уведомление на ЕНП по патенту, насколько я понимаю, подавать не нужно.

Заявление о зачете с 1 января 2023 года направляется в налоговую исключительно в электронном виде. Об этом писали налоговики на своем официальном сайте, т.е. пдф-файл вряд ли пройдет в качестве заявления - это не электронный вид документа. Как поступить в Вашем случае, сказать не могу - мы работаем через спецоператора связи, поэтому у меня вопросов в этой части не возникает. Возможно, нужно немного подождать, чтоб налоговики решили какие-то технические вопросы, чтобы заявления на зачет можно было беспрепятственно отправлять через личный кабинет налогоплательщика. Звоните постоянно, уточняйте. Они сами поначалу не во всем разобрались. Но нам, например, пообещали, что когда и налогоплательщики и налоговики во всем полностью разберутся, то работать с ЕНП и ЕНС станет намного проще, чем до 2023 года, когда налоги отправлялись каждый отдельным платежом.

КБК для взносов в фиксированном размере "за себя" - 18210202000011000160

Если вы платите взносы таким способом, для уменьшения налога и авансов заявление о зачёте подавать не нужно.

Такой порядок описан в письме ФНС Дата письма: 31.01.2023 Номер: СД-4-3/1023@

По сути зачет уплаты УСН от ПСН ничем не отличается.

Они подпишут своей УКЭП и отправят.

Если не хотите уменьшить патентный налог не подавайте такое Уведомление.

В нашей налоговой сказали что у уведомления на уменьшения патента нет срока и можно подать в любой момент

Уведомление можно подать в 3-х летний срок.

Если не подавать уведомление на оплату (списание с ЕНС) страховых взносов 25 марта, 25 июня, 25 сентября, то есть вероятность, что по году налоговики не признают квартальные платежи по взносам в уменьшение авансов по УСН. Формально они могут начислить взносы 31 декабря и 31 декабря же провести уменьшение налога УСН на сумму страховых. А бонусом - начислить пени.

Я буду учитывать этот риск и подам квартальные уведомления на зачет страховых.

А через год будет ясно, перестраховался я или нет.

p.s.: 1% с превышения я стараюсь платить и зачитывать в уменьшение УСН в течение текущего года (кто знает, может в следующем году я закроюсь и не на что будет уменьшать это превышение). А его надо будет заявлять в уведомлении 25 декабря. То есть к трем обязательным уведомлениям добавлю четыре дополнительных - из моего интереса.