ФНС напоминает, что право на возмещение НДС до окончания камеральной проверки в 2022-2023 годах имеют налогоплательщики, которые (одновременно):

- не находятся в процессе реорганизации или ликвидации;

- не имеют возбужденного в отношении них дела о банкротстве.

Без банковской гарантии и поручительства ускоренно возместить можно налог в размере, не превышающем совокупную сумму налогов (без учета ввозных и агентских) и страхвзносов, уплаченную за прошлый календарный год. Если сумма больше, потребуется гарантия банка или поручительство (ст. 176.1 НК РФ в ред. закона от 26.03.2022 № 67-ФЗ).

Рассматриваемая мера поддержки ориентирована на добросовестных налогоплательщиков. Она нацелена на перечисление средств из бюджета в более короткие сроки и увеличение скорости оборота средств в бизнесе. Если же у налогового органа есть сведения, указывающие на возможные нарушения по НДС (в том числе за предыдущие налоговые периоды), организации может быть отказано в возмещении НДС в заявительном порядке.

Рассчитывать ограничение по сумме, которую можно возместить, нужно по следующим платежам (см. письмо ФНС от 01.04.2022 № ЕА-4-15/3971@):

- НДС, налог на прибыль, налог на имущество, транспортный и земельный налоги, акцизы, налог при УСН, налог на игорный бизнес, НДПИ, водный налог, ЕСХН, налог на дополнительный доход от добычи углеводородного сырья, НДФЛ (с доходов ИП, нотариусов и т.д.), страховые взносы из платежек, дата списания в которых (поле 71) относится к календарном году, предшествующему году подачи заявления. При этом берутся также излишне уплаченные и излишне взысканные суммы;

- НДС и акцизы, одобренные к возмещению, если они были зачтены в счет уплаты налогов и взносов (решение о зачете должно быть принято в календарном году, предшествующем году подачи заявления). Если они были возвращены деньгами, в расчет лимита не берутся;

- налог на прибыль, уплаченный участником КГН с некоторыми особенностями.

В расчет включаются данные по обособленным подразделениям.

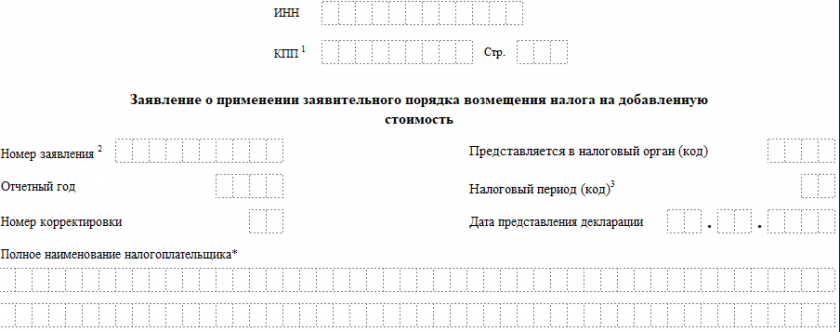

Рекомендуемая форма заявления на возмещение НДС в ускоренном порядке по данному основанию приведена в письме ФНС от 01.04.2022 № ЕА-4-15/3971@. Скачать ее можно бесплатно, кликнув по картинке ниже:

Заявление о применении заявительного порядка возмещения НДС в 2025-2026 годах

Заявление о применении заявительного порядка возмещения НДС в 2025-2026 годах

Обратите внимание на заполнение в заявлении поля «На основании [] заявленная сумма НДС к возмещению в заявительном порядке составляет». В нем нужно указать:

- код 8 (в верхнем из полей) — если вы обращаетесь за ускоренным возмещением по подп. 8 п. 2 ст. 176.1, то есть по рассматриваемому нами здесь основанию;

- коды 2 или 5 (в нижнем таком поле) — если одновременно с подп. 8 применяете такие основания, как банковская гарантия (подп. 2 п. 2 ст. 176.1) или поручительство (подп. 5 п. 2 ст. 176.1).

И еще важный момент: если вы решите воспользоваться этим новым основанием для ускоренного возмещения НДС, в декларации за 1 квартал 2022 года (в стр. 055 разд. 1) нужно указать код 07. Так рекомендует ФНС (письмо от 01.04.2022 № СД-4-3/3993@).

Кто может выдать поручительство и другие подробности ускоренного порядка возмещения смотрите в Готовом решении от «КонсультантПлюс». Пробный доступ к системе бесплатный.