Акт выполненных работ и счет-фактура оформлены разными датами: насколько это критично?

В сложившейся хозяйственной практике в пакет документов, сопровождающих сделку, включают счет, счет-фактуру и акт выполненных работ. Такой набор бумаг бухгалтерия подшивает после того, как работы приняты заказчиком и в учете произведены необходимые операции.

Возникает вопрос: если все три документа относятся к одной сделке, должны ли они оформляться одной датой или могут расходиться во времени? И если да, то насколько критично это расхождение?

Как компании (ИП) на УСН с 2025 года исчислять и уплачивать НДС, а также когда не нужно и, наоборот, обязательно нужно выставлять счет-фактуру, описали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Законодательство не содержит требования о том, чтобы даты в акте выполненных работ и в счете-фактуре совпадали. А дата выставления такого документа, как счет, вообще не регламентирована ни одним нормативным актом. Это объясняется тем, что счет не признается первичным документом в бухучете, да и для налогового учета он не имеет никакого значения. Исполнитель выставляет его заказчику по своему усмотрению или в сроки, прописанные в договоре. То есть совпадение в датах счета, счета-фактуры и акта выполненных работ допустимо, но не обязательно.

Что нужно учесть в ситуации, когда акт и счет-фактура оформлены разными датами?

Дата в акте выполненных работ — важный элемент, влияющий на достоверность формирования информации в бухгалтерском учете. Этой датой в учете заказчика признаются расходы в размере стоимости выполненных работ, согласованной сторонами. В учете исполнителя этой же датой отражается выручка от реализации работ и признаются связанные с исполнением обязательств по договору расходы.

Дата счета-фактуры влияет на своевременность получения заказчиком работ вычета по НДС. Она определяется по нормам п. 3 ст. 168 НК РФ и выбирается из отрезка длиной в 5 календарных дней, отсчитываемых от момента:

- выполнения работ, оказания услуг или отгрузки товаров и продукции;

- получения аванса;

- изменения объема выполненных работ (количества или цены отгруженных товаров).

Получается, что расхождение в датах является нормальной ситуацией, ограниченной временными рамками.

А что будет, если нарушить 5-дневный срок или оформить не авансовый счет-фактуру ранее, чем работы будут выполнены и приняты заказчиком? Такая календарная чехарда, если она происходит на границе налоговых периодов, может вызвать претензии контролеров и стать поводом для штрафа. Но вообще более позднее выставление счета-фактуры Минфин не склонен рассматривать, как основание для отказа в вычете покупателю.

Возможно ли использование УПД и счета-фактуры с актом выполненных работ (оказанных услуг) одновременно? Ответ на этот вопрос и многое другое вы можете посмотреть в системе КонсультантПлюс по пробному доступу. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

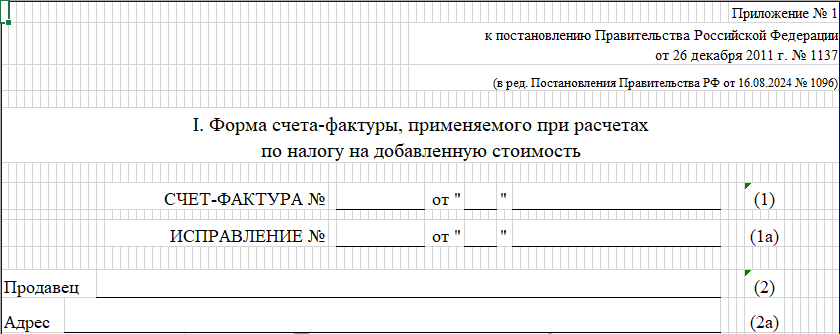

Обратите внимание, что с 1 октября 2024 года счет-фактура и корректировочный счет-фактура применяются в редакции постановления Правительства от 16.08.2024 № 1096 — с графой 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Подробнее об изменениях, внесенных в документ, читайте здесь.

Скачать новый бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

О возможных штрафах при нарушении срока выставления счета-фактуры рассказываем в этом материале.

Как избавиться от календарной путаницы

Чтобы не ошибаться с датами в акте и счете-фактуре, можно оптимизировать процедуру оформления этих двух документов, а именно объединить их в одном универсальном передаточном документе (УПД). Соответственно, и дата у такого документа будет только одна. Исчезнет причина разночтений в датах, и риски претензий контролеров сведутся к минимуму.

Переход на применение УПД требует предварительной подготовки:

- Нужно на основе рекомендуемой налоговиками формы УПД разработать бланк, позволяющий совместить сведения из счета-фактуры и акта выполненных работ. Важно, чтобы эта форма содержала все обязательные для первичного документа и счета-фактуры реквизиты.

- Утвердить в учетной политике бланк УПД и возможность его применения.

- Согласовать с контрагентами условия применения УПД.

Общие рекомендации по оформлению УПД приведены в письме ФНС России от 21.10.2013 № MMB-20-3/96@.

Подробнее об алгоритме перехода на УПД рассказываем здесь.

Итоги

Дата счета законодательством не регламентируется и определяется самостоятельно исполнителем работ или прописывается в договоре. Счет-фактура и акт выполненных работ могут оформляться одной датой. Допустимо выставлять счет-фактуру в даты, отличные от даты первичного документа (акта). При этом разница в датах не должна превышать 5 календарных дней. Чтобы не путаться в датах и оптимизировать документооборот, можно заменить акт и счет-фактуру одним универсальным передаточным документом (УПД).

как правильно указывать в упд ставку ндс, если ндс в т.ч. 5% или 5/105.

Услуги по перевозке выполнены 29 и 30 июня. Акт выполненных работ 30 июня подписан, Счет-Фактуру могу выписать в течении 5 дней (до 3 июля) . Сумма НДС (реализация ) в книге продаж проходит в 3 квартале. Это правильно ?

Были осуществлены грузоперевозки наёмными перевозчиками . Дата погрузки 03.10.2022, разгрузки 04.10.2022. (несколько разных заявок). Все счета,акты,счет-фактуры выписаны разными датами : 15.10.2022 (счет,акт,сч-ф) ; 31.10.2022 (сч,акт,сч-ф) и тд. (кто как знал,так и выписывал).

Является ли это ошибкой ,если раньше всегда выписывали счет,акт,сч-ф в день разгрузки ?

А что будет ,если позже 5 дней выставляется сч-ф?

Таким образом, подрядчик передает Заказчику 03.03.2022 результат работ (отремонтированное оборудование) и от этой же даты оформлены финансовые документы (акт приемки выполненных работ, счет-фактура и счет). Заказчик проверяет оборудование и, если все в порядке, то подписывает акт приемки фактической датой, это срок с 03.03.2022 по 10.03.2022 включительно (5 рабочих дней на проверку).

Вопрос! Какой датой отражать в программе проводки по приемке этих работ: Весь комплект документов выставлен подрядчиком 03.03.2022, но акт Заказчиком подписан 10.03.2022 (после проведения приемочных мероприятий). Акт в программе отражается 10.03.2022, а счет-фактура тоже проводить 10.03.2022 ? (несмотря на то, что счет-фактура от 03.03.2022).

Перечень документов необходимых для подтверждения ставки 0%, перечислен в ст. 165 НК ФР, это договор (контракт), товаросопроводительные документы или акты оказанных услуг , таможенная декларация при вывозе товаров. Никаких отдельных ограничений по дате их подписания и выписки нет. Претензии налоговиков не исключены, но маловероятны, так как первичным является реальность оказываемых услуг их фактическое наличие и в случае споров ФНС должна будет доказать обратное (определение Конституционного Суда Российской Федерации от 16.12.2008 N 1072-О-О). В Вашем случае операция имела место, документы у Вас на руках, поэтому спор маловероятен.

Подскажите, если проживал сотрудник с 28.05.2021 по 03.06.2021, акт об услугах проживания выставлен 27.05.2021, насколько это правильно?

Исполнитель должен показать реализацию и заплатить НДС в 1 квартале или во 2-ом?. Заранее благодарна.