Место строки 130 в декларации по НДС

Строка 130 находится в разделе 3 НДС-декларации, отражающем процесс исчисления налога по операциям, осуществляемым на территории РФ, и входит в ту часть этого раздела, которая посвящена вычетам:

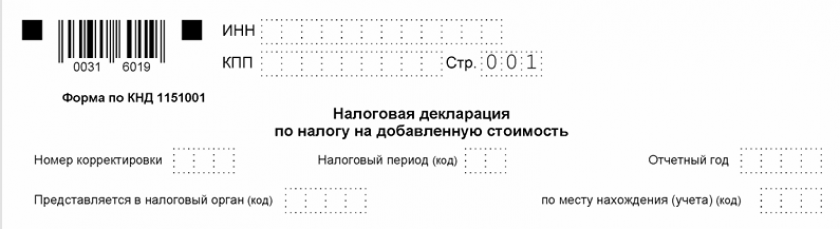

За налоговые периоды с 2026 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@ в ред. приказа ФНС от 18.12.2025 № ЕД-7-3/1227@. Скачайте бланк бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС за 1 квартал 2026 года

Бланк декларации по НДС за 1 квартал 2026 года

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. Упростите себе работу по заполнению отчета, пользуйтесь образцами декларации по НДС за 1 квартал 2026 года: образец для ОСНО и образец декларации по НДС для УСН. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

О том, по какой форме отчитываются упрощенцы по НДС, мы рассказывали здесь, а образец декларации по НДС со ставкой 5% мы представили здесь.

Однако сразу скажем, что обновления не коснулись строки 130, которая сохранила и свой код, и описание применяемого вычета.

Условия применения вычета по предоплате поставщику

Право на применение вычета, показываемого по строке 130, дает п. 12 ст. 171 НК РФ, разрешающий покупателю, сделавшему предоплату поставщику, воспользоваться вычетом в сумме налога, переданного в составе этой предоплаты. Налог рассчитывается путем выделения его величины из общей суммы предоплаты по расчетной ставке (т. е. 22/122 или 10/110, либо 5/105 или 7/107, если продавец на УСН с пониженной ставкой).

Такой вычет является зеркальным отражением обязанности поставщика, получившего предоплату, исчислить с нее налог к уплате в бюджет. Причем для применения вычета (как у покупателя, так и у поставщика) не имеет значения, каким из способов (денежным или неденежным) осуществлена предоплата (п. 23 постановления Пленума ВАС РФ от 30.05.2014 № 33). Также неважно наличие у покупателя долга перед поставщиком по другому договору (письмо Минфина России от 05.03.2011 № 03-07-11/45).

Покупатель вправе отказаться от использования этого вычета. Решение о его применении или неприменении лучше отразить в тексте учетной политики, посвященном НДС.

Для того чтобы вычетом по выданному поставщику авансу можно было воспользоваться, покупателю требуется одновременно соблюсти несколько условий (п. 9 ст. 172 НК РФ):

- в тексте договора на поставку должна присутствовать оговорка о предварительной оплате за будущее приобретение в полной или частичной сумме;

- факт осуществления предоплаты должен подтверждаться документально: платежными документами, актами передачи имущества или зачета взаимных требований;

- на сумму сделанной предоплаты от поставщика должен быть получен счет-фактура, выставленный поставщиком по правилам оформления этого документа, применяемым при создании счетов-фактур на поступившие от покупателей авансы.

Можно ли заявить НДС к вычету, если вы перечислили аванс больше, чем указано в договоре, или в договоре нет конкретной суммы аванса, узнайте в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ вы можете получить бесплатно. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

Действующее законодательство (п. 1 ст. 168 НК РФ) обязывает поставщика к выставлению в адрес покупателя таких счетов-фактур при получении предварительного платежа. Как и в любом ином случае, требующем оформления счета-фактуры, выставить такой документ нужно не позже 5 календарных дней, отсчитываемых от даты события (п. 3 ст. 168 НК РФ), т. е. от даты поступления предоплаты к поставщику.

Последствия применения вычета по строке 130

Суммы налога, принятые к вычету по строке 130, подлежат восстановлению у покупателя (подп. 3 п. 3 ст. 170 НК РФ) на момент получения предмета покупки или возврата поставщиком суммы сделанной предоплаты. Восстановление делается в той же сумме, в которой налог принимался к вычету. Одновременно покупатель при принятии покупки к учету принимает к вычету НДС, выставленный ему поставщиком в «отгрузочном» счете-фактуре.

Пример восстановления НДС, принятого к вычету с аванса от КонсультантПлюс

Организация "Альфа" (применяет ОСН) перечисляет 16 июня 2026 г. продавцу аванс за товары 61 000 руб., в том числе НДС - 11 000 руб. По итогам II квартала она заявляет сумму НДС с аванса к вычету.

Посмотреть пример полностью можно в КонсультантПлюс. Пробный доступ предоставляется бесплатно. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

Итоги

В строке 130 НДС-декларации отражается сумма вычета налога по предоплате, перечисленной поставщику. Применить такой вычет можно только при наличии оговоренного комплекта определенным образом оформленных документов. В момент получения покупки, оплаченной предварительно, требуется восстановить ту сумму налога, которая была предъявлена к возмещению по предоплате.