Начисление процентов по депозиту и выданным займам — внереализационный доход

Каждый предприниматель, организуя собственный бизнес, стремится к единственной цели — извлечь прибыль. Но для этого необходимо получить какой-либо доход. Доход может быть получен от реализации продукции собственного производства, товаров, приобретенных ранее с целью перепродажи, а также от выполнения работ и оказания услуг. Это касается основной деятельности хозяйствующего субъекта.

Но существует и другой вид доходов. Так, ИП или организация может открыть депозитный счет в банковском учреждении с целью получения дополнительных денежных средств в виде начисленных процентов на остаток по этому счету. Также дополнительный доход можно получить, выдавая денежные средства другим экономическим субъектам и начисляя заемщику проценты за пользование. Начисленные проценты к получению и по депозитам, и по выданным займам будут составлять так называемый внереализационный доход, который впоследствии должен быть учтен при расчете налога на прибыль.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

В декларацию по налогу на прибыль суммы начисляемых к получению процентов попадут в строку 100 приложения 1 к листу 02.

А что же с декларацией по НДС — включаются ли в нее указанные внереализационные доходы? Об этом расскажем дальше.

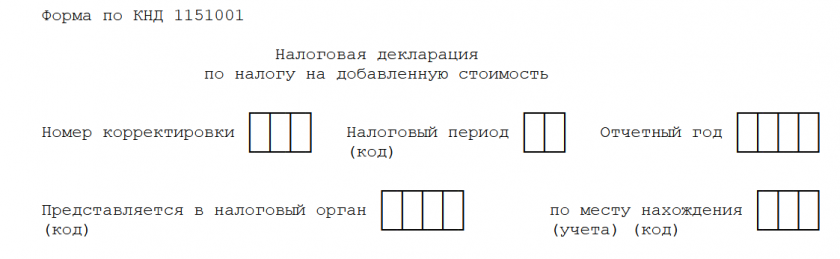

Не забывайте, что за налоговые периоды с 2025 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк бесплатно, кликнув по картинке ниже:

Декларация по НДС за 3 квартал 2025 года

Декларация по НДС за 3 квартал 2025 года

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 3 квартал 2025 года, в системе есть образец для ОСНО и образец декларации по НДС для УСН. Упростите себе работу с отчетностью, пользуйтесь готовыми образцами от экспертов. Если вы хотите получить полный постоянный доступ к системе, запросите ее стоимость.

О том, по какой форме отчитываются упрощенцы по НДС, мы рассказывали здесь, а образец декларации по НДС со ставкой 5% мы представили здесь.

Депозитные проценты и отчетность по НДС: как они связаны

Размещая денежные средства на депозитном счете банковского учреждения, хозяйствующий субъект остается их собственником. Деньги должны быть возвращены банком по истечении срока договора. В соответствии со ст. 39 НК РФ такая операция реализацией не признается. Значит, и начисленные по депозиту проценты НДС не облагаются, как суммы, не связанные с реализацией. Именно такое мнение выразили чиновники Минфина в письме от 04.10.2013 № 03-07-15/41198. Таким образом, в отчет по НДС проценты по депозитным договорам включать не требуется.

О том, как следует правильно и без ошибок оформить налоговую отчетность по НДС, можно прочитать в этой статье.

Отражение процентов по выданным займам в декларации по НДС

Несколько иная ситуация складывается с процентами, которые займодавец начисляет заемщику при выдаче займов в виде денежных средств.

Согласно подп. 15 п. 3 ст. 149 НК РФ начисление данных процентов является операцией, освобожденной от НДС. Именно для таких операций в налоговом отчете предусмотрен раздел 7, который содержит четыре графы, заполняемые следующим образом:

- графа 1 — приводится код 1010292, имеющий обозначение «Операции займа в денежной форме и ценными бумагами, включая проценты по ним…»;

- графа 2 — фиксируется величина начисленных к получению процентов;

- графы 3 и 4 прочеркиваются.

ПРИМЕР заполнения разд. 7 при получении процентов по займу

Организация предоставляет денежные микрозаймы населению. Сумма начисленных процентов за отчетный квартал составила 400 000 руб. Эту сумму организация отразит в графе 2 разд. 7 декларации. Для этой деятельности организация арендует помещение у неплательщика НДС (арендодатель применяет УСН). Стоимость аренды - 30 000 руб. в месяц, 90 000 руб. за квартал. Эту сумму организация отразит в графе 3 разд. 7 декларации....

Читайте продолжение примера, получив пробный демо-доступ к КонсультантПлюс. Это бесплатно. Если вы хотите получить полный постоянный доступ к системе, запросите ее стоимость.

Больше информации об этом разделе отчета вы найдете здесь.

Согласно п. 3 ст. 169 НК РФ оформлять счета-фактуры на величину процентов, начисляемых по договорам выданных займов, займодавцу не нужно.

ОБРАТИТЕ ВНИМАНИЕ! При одновременном проведении операций, подпадающих под обложение НДС и освобожденных от этого налога, налогоплательщик должен вести раздельный учет, принципы которого нужно обозначить в учетной политике.

Итоги

Начисление процентов по депозитам и выданным займам является внереализационным доходом для налогоплательщиков на ОСН. Данный доход учитывается при расчете базы по налогу на прибыль.

Налогом на добавленную стоимость операции по получению указанных процентов облагаться не будут. В одном случае в связи с тем, что суммы не связаны с реализацией, поэтому депозитные проценты не приводятся в отчетности по НДС, а в другом — из-за того, что операция освобождена от НДС в силу норм НК РФ — проценты по выданным займам отразятся в разделе 7 налогового отчета по НДС.