Сколько листов с расчетом налога должно быть в декларации 3-НДФЛ

В зависимости от разных ситуаций у физлица часть листов 3-НДФЛ в его декларации может заполняться в нескольких экземплярах, а часть не заполняться вовсе. Чтобы понимать, что заполняется, а что нет — приведем общий алгоритм формирования 3-НДФЛ с нуля. Итак:

- Нужно понять, какие из приложений декларации с 1 по 8 будут содержать сведения о ваших доходах и вычетах за налоговый период (год).

Пример рассуждений

В 2025 году вы работали в двух местах. В фирме А — постоянно, в фирме Б — по совместительству. Обе фирмы — российские, обе выплачивали вам зарплату и выступали по отношению к вам в роли налоговых агентов по НДФЛ — т. е. удерживали налог при выплате вам денег и перечисляли его в бюджет. Для отражения информации об источниках выплаты доходов от российских организаций предназначено приложение 1 декларации. В приложении 1 есть место для отражения нескольких источников дохода, поэтому необходим один лист приложения 1.

ВАЖНО! В соответствии с порядком заполнения декларации, утв. приказом ФНС от 20.10.2025 № ЕД-7-11/913@, и ст. 229 НК РФ (!!!) если данные по НДФЛ, удержанному и перечисленному в бюджет налоговыми агентами, не оказывают влияния на ваши расчеты с бюджетом по НДФЛ (например, вы не будете требовать возврата удержанного ранее налога), то такие данные можно не указывать.

- Когда с составом приложений разобрались, следует правильно внести в них сведения: о доходах, о вычетах, о тех суммах НДФЛ, которые были удержаны и уплачены в бюджет.

- После того как сформированы приложения, можно приступать к обязательным разделам декларации. Это разделы 1 — общая сумма налога к доплате или возмещению и раздел 2 — собственно расчет, по которому получилось то, что будет проставлено в разделе 1.

- Разделов 2, нумерация которых начинается со страницы 4 декларации (1-я — это титульный лист, 2-я — раздел 1, 3-я - приложение к разделу 1), может быть несколько. Это зависит от видов дохода. Перечень допустимых видов дохода указан в приложении 3 к порядку заполнения декларации и насчитывает 25 пунктов.

Законодательством предусмотрена прогрессивная ставка по НДФЛ. Читайте о ее применении налоговым агентом из тематической публикации, размещенной в системе «КонсультантПлюс». Получите пробный доступ к ней бесплатно.

Таким образом, разделов 2 будет столько, сколько видов дохода получило физлицо, составляющее декларацию.

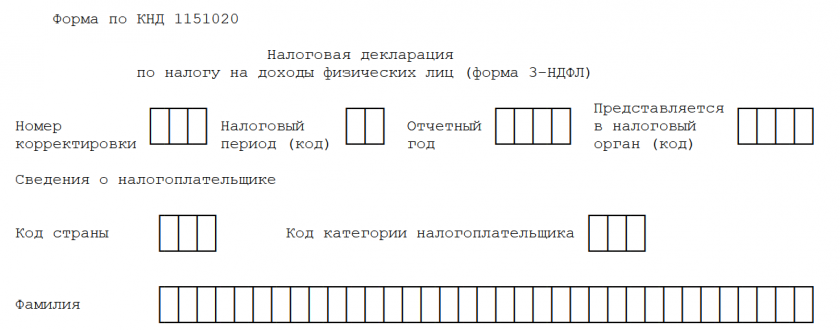

Бланк декларации за 2025 год в действующей редакции со всеми приложениями, о которых шла речь выше, можно скачать ниже, кликнув по картинке ниже:

Бланк 3-НДФЛ за 2025 год

Бланк 3-НДФЛ за 2025 год

Пример заполнения страницы 3 декларации 3-НДФЛ

Рассмотрим формирование страниц с расчетом 2 на следующем примере:

Сидоров П. И. работает в ООО «Звезда» на постоянной основе и в ООО «Полет» по совместительству. В 2024 году Сидоров приобрел квартиру за 6 000 000 рублей. В 2025-м Сидоров по семейным обстоятельствам данную квартиру продал за 6 300 000 рублей. Документы по обеим сделкам у Сидорова имеются. По итогам 2025 года Сидоров должен рассчитать и заплатить НДФЛ с продажи квартиры и отчитаться об этом в налоговую. Составляем вместе с Сидоровым декларацию 3-НДФЛ.

- Определяемся с источниками дохода в РФ: это работодатели Сидорова (ООО «Звезда» и ООО «Полет») и покупатель квартиры. Покупатель — физлицо-резидент РФ. Значит, у Сидорова в 2025 году было 3 источника дохода. При этом все удержания, связанные с доходами по обоим местам работы, произведены и НДФЛ уплачен в бюджет. Поэтому Сидоров может отказаться по условиям примера от заполнения 3 источников дохода и сформировать только один источник в приложении 1, в котором укажет свой доход от продажи квартиры.

Подробнее о налогообложении доходов и заполнении 3-НДФЛ при продаже квартиры читайте здесь.

- Помимо суммы, полученной от продажи, Сидоров по данной сделке имеет право на вычет расходов, связанных со сделкой. В частности, на уменьшение суммы дохода от продажи на сумму расхода на покупку недвижимости (подтвержденного документально). Поэтому Сидоров заполняет отдельное приложение 6, предназначенное для указания данных о вычитаемых расходах при продаже имущества. В приложении 6, в соответствующих строках, Сидоров указал сумму расходов на покупку проданной квартиры в размере 6 000 000 руб. 6 300 000 – 6 000 000 = 300 000 — облагаемый НДФЛ доход Сидорова по сделке. И именно 300 000 Сидоров указывает в строке 060 раздела 2 своей декларации.

- Теперь у Сидорова есть исходная информация, которую он должен объединить в странице 4 своей декларации:

- сумму дохода по декларируемой сделке — из стр. 070 приложения 1 в соответствии с расшифровками строк в листе по видам доходов;

- сумму используемых вычетов — из стр. 020 приложения 6;

- размер налоговой базы — разницу между учитываемыми в расчете суммами дохода и суммами вычетов;

- сумму налога, исчисленную по указанной налоговой ставке для данной налоговой базы.

- Помимо вышеуказанных приложений Сидоров должен заполнить расчет к приложению 1. Здесь необходимо указать:

- кадастровую стоимость квартиры на 01 января 2025 года (стр.020);

- фактическую стоимость, указанную в договоре купли-продажи квартиры (стр.030);

- расчетную стоимость с учетом коэффициента, для этого показатель стр. 020 × коэффициент 0,7 (стр. 040);

- сумму дохода, принимаемую к налогообложению. Указывается наибольшая из величин стр.030 или 040 (стр.050).

Данный расчет позволяет увидеть не занижает ли налогоплательщик свой налогооблагаемый доход. Напомним, цена продаваемой недвижимости не может быть ниже 70% от стоимости, установленной кадастром. Если цена по договору ниже, то к налогообложению принимается кадастровая стоимость, уменьшенная на коэффициент 0,7.

Подробнее о порядке расчета налога на имущество физлиц по кадастровой стоимости читайте здесь.

Итог своих расчетов на странице 4 декларации Сидоров перенесет на страницу 2 в раздел 1, по которой налоговикам будет видна сумма НДФЛ к доплате в бюджет у Сидорова за 2025 год, КБК, куда он должен заплатить, и ОКТМО.

Разобраться с кодами для раздела 1 вам помогут статьи:

Таким образом, на странице 4 декларации 3-НДФЛ обычно суммируется информация, отраженная в последующих листах и влияющая на размер налога к уплате (или возмещению).

Как заполнить декларацию 3-НДФЛ при продаже недвижимости (квартиры)? Ответ на этот вопрос узнайте в «КонсультантПлюс». Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Еще о видах и нюансах получения вычетов читайте в нашей рубрике «Налоговые вычеты по НДФЛ в 2025–2026 годах (стандартные)».

Итоги

На странице 4 декларации 3-НДФЛ обычно оказывается расчет налоговой базы и суммы налога по ней. Если в отчетном периоде несколько разных видов дохода, то расчет составляется отдельно по каждому виду дохода на отдельной странице.

Как ввести отрицательное значение в таблице "Доходы облагаемы по ставке 13% (из справки 2НДФЛ...)" в столбце "Сумма дохода"?

В окне "Сведения о доходе" в поле "Сумма дохода" возможно ввести только отрицательное значение (код дохода 2012), у меня в справке 2НДФЛ - стоит сумма "-25000р."

Сумма дохода в справке 2-НДФЛ больше, чем сумма налоговой базы для возмещения.

Сумма из 2-НДФЛ 1947596,89 НДФЛ перечисленный 253188

К возмещению процентов по моим расчетам сумма 1641946,23 НДФЛ к возврату 213453 (был возврат НДФЛ в 2021 году за 2020)

В какой графе отразить эту разницу, (1947596,89-1641946,23)

НДФЛ (253188-213453)

С уважением. Людмила Николаевна