Когда нужна уточненная декларация

Иногда случается, что после сдачи декларации по налогу бухгалтер находит ошибку в расчетах и таким образом выясняется, что налог был посчитан неправильно. Что же делать в этой ситуации? Ответ очевиден: необходимо внести исправления в учетные записи и пересчитать налог. Если сумма налога оказалась заниженной, то бухгалтер обязан подать уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ). Если же ошибка не привела к уменьшению налога, то тогда можно обойтись без уточненки. Здесь право выбора остается за организацией (абз. 2 п. 1 ст. 81 НК РФ, письмо Минфина от 27.09.2017 № 03-02-07/1/62596).

В уточненной декларации отражается сумма налога, рассчитанная с учетом произошедших изменений или обнаруженной ошибки. Результаты налоговых проверок, проведенных за период подачи уточненки не должны влиять на расчет налоговой базы и самой суммы налога.

Заполнить декларацию по налогу на прибыль за 4 квартал (годовую) 2024 года вам помогут комментарии и образец от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Чем грозит представление уточненной декларации

Всегда следует помнить, что вслед за сдачей уточненной декларации с уменьшенной суммой налога налоговые органы могут провести выездную налоговую проверку за уточняемый налоговый период, причем сделать они это могут, даже если данный период был уже проверен (абз. 6 п. 10 ст. 89 НК РФ).

До подачи уточненной декларации (если бухгалтер изначально занизил сумму налога) компании нужно будет доплатить налог в бюджет и, кроме того, заплатить пени. Штрафа организация может избежать, если:

- Успеет сдать уточненную декларацию до истечения срока подачи первичной (п. 2 ст. 81 НК РФ).

- Срок уплаты налога не истек и организация представила уточненку до того, как узнала об обнаружении ошибок налоговиками или назначении выездной налоговой проверки (п. 3 ст. 81 НК РФ).

- Уточненная декларация сдана после истечения срока уплаты налога, но до того, как компания узнала об обнаружении ошибок налоговым органом либо назначении выездной налоговой проверки. В этом случае нужно пополнить ЕНС (на сумму недоимки и пеней) до момента представления уточненной декларации (подп. 1 п. 4 ст. 81 НК РФ).

Рассчитать пени вам поможет наш «Калькулятор пеней».

- Срок уплаты налога истек, а уточненная декларация представлена после проведения выездной проверки, по результатам которой не обнаружены ошибки и искажения сведений (подп. 2 п. 4 ст. 81 НК РФ).

Налоговый агент также может избежать ответственности, предусмотренной ст. 123 НК РФ, при соблюдении им вышеперечисленных условий (абз. 3 п. 6 ст. 81 НК РФ).

Уточненная декларация представляется по той форме, которая действовала в корректируемом налоговом периоде (п. 5 ст. 81 НК РФ).

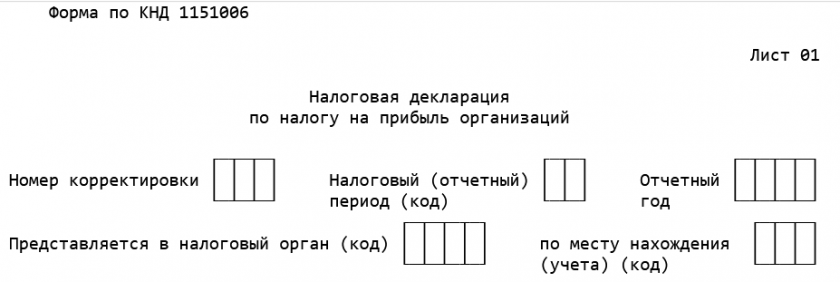

Вы можете бесплатно скачать бланк декларации по налогу на прибыль и образец ее заполнения, кликнув по картинке ниже.

Декларация по налогу на прибыль за 2025 год

Декларация по налогу на прибыль за 2025 год

После сдачи уточненки организация прекратила свое существование

После реорганизации предприятия уточненную декларацию сдает его правопреемник по месту своего учета или по месту учета в качестве крупнейшего налогоплательщика (п. 2.6 порядка, утв. приказом ФНС от 23.09.2019 № ММВ-7-3/475@ (ред. от 17.08.2022)).

При этом на титульном листе уточненной декларации, которую подает правопреемник, должны быть указаны ИНН и КПП организации-правопреемника и его же название, а ИНН и КПП реорганизованной организации (ее обособленного подразделения) указываются отдельными строками.

В разделе 1 уточненной декларации, подаваемой правопреемником за реорганизованную организацию (ее обособленное подразделение), указывается ОКТМО по месту нахождения последней (п. 4.5 порядка).

Компания изменила «прописку»

Если компания переезжает и меняет свой адрес, то уточненку нужно будет сдать в тот налоговый орган, в который она встанет на учет, но код ОКТМО указывается тот же, что и в первичной декларации (письмо УФНС России по г. Москве от 30.10.2008 № 20-12/101962).

Необходимо обратить внимание, что все разъяснения чиновников даны в то время, когда применялся код ОКАТО. В связи с заменой кода ОКАТО на код ОКТМО надо полагать, что все приведенные выше выводы не потеряли свою актуальность и в настоящее время.

Также нужно иметь в виду, что при изменении организацией или ее ОП своего места нахождения и уплате налога или авансов в течение года в бюджеты разных субъектов РФ, в составе уточненки можно представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

Например, при изменении адреса 1 августа в уточненной декларации за полугодие сумма доплаты (уменьшения) аванса за полугодие и ежемесячный аванс по сроку уплаты «не позднее 28 июля» указываются в подразделах 1.1 и 1.2 Раздела 1 с кодом по ОКТМО по старому месту нахождения. На отдельной странице подраздела 1.2 Раздела 1 с новым кодом по ОКТМО приводятся суммы авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Так сказано в п. 4.6 порядка.

При переезде подразделения в уточненке заполняют реквизит «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения», указывая здесь старый КПП обособки (п. 2.8 порядка).

Если у вас есть доступ к КонсультантПлюс, проверьте нужно ли вам сдать уточненку. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

У организации есть/были обособленные подразделения

Если ОП продолжает работать, уточненка подается туда же, куда сдавалась первичная декларация.

Если подразделение закрывается, уточненные декларации по нему, а также декларации за последующие (после закрытия) отчетные периоды и текущий налоговый период представляются в ИФНС по месту нахождения организации или по месту ее учета в качестве крупнейшего налогоплательщика (п. 2.6 порядка).

При этом в титульном листе указывается код 223 и КПП по месту нахождения организации (крупнейшего налогоплательщика), а в реквизите «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» — КПП закрытой обособки (п. 2.7 порядка).

Если обособленные подразделения организации переходят на уплату налога через ответственное подразделение (головную организацию), то уточненная декларация должна подаваться по месту учета последнего (письмо ФНС России от 30.06.2006 № ГВ-6-02/664).

Если ОП являлось ответственным, а потом перестало быть таковым, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» нужно указывать КПП по месту нахождения бывшего ответственного обособленного подразделения (п. 2.8 порядка).

Итоги

Обязанность по представлению уточненной декларации появляется, только если налогоплательщик самостоятельно обнаружил неуплату налога. В случае наличия обособленных подразделений, при смене адреса или реорганизации существует специфика, связанная с порядком отражения ОКТМО, КПП в уточненных декларациях, а также местом их представления. Соблюдая определенные правила, при подаче уточненки с увеличением суммы налога можно избежать ответственности по ст. 120, 122 НК РФ. Однако нужно учитывать, что ее представление может повлечь за собой проведение выездной налоговой проверки.

Об особенностях формирования уточненных деклараций по другим налогам читайте в статьях:

Случайно подана декларация по налогу на прибыль по старой форме за 2025 год. Что делать?

Налоговая ее приняла, пришел статус -Сдано. Нужно ли отправить корректировочную по новой форме?

Никаких изменений в расчете не будет, проблема только в форме.

Добрый день. В титульном листе декларации по налогу на прибыль всегда указывали код по месту нахождения 214, на листе 02 указывали признак налогоплательщика 10 "Мед.организации". Пользуемся льготой 0% для мед.организаций. Налога к уплате нет. Сейчас нашли информацию, что на тит.листе должен быть код 226. Надо ли подавать уточненные декларации, или просто указывать код 226 в следущей декларации?

Вообще, я бы уточнила в налоговой, насколько критично неверное указание значения этого кода. Если налоговая в обоих случаях одна и та же, то допускаю, что эта ошибка может быть не столь критична.

.В текущем году сдаю декларацию в новую налоговую. в декларации выходит старый КПП и ОКТМО. той налоговой где были в 2019 году. Какие реквизиты должны быть ?

по НДС-если сдавать корректировку за 9 месяцев и год- то изменения не существенные, на налоги это не повлияет!

по Налогу на прибыль-если сдавать корректировку за 9 месяцев и год-изменения существенные, получится убыток.

Соответственно: корректировка баланса!

Вопрос: какие риски для предприятия при сдачи корректировок по налогу на прибыль и баланса за 2021 год!