Почему налоговая инспекция не принимает декларацию по НДС?

Чтобы разобраться, почему налоговая не принимает декларацию по НДС, лучше напрямую обратиться в инспекцию с подобным вопросом. При этом важно самим ориентироваться в налоговом законодательстве и выполнять его требования, чтобы оснований для отказа в приеме декларации не возникало.

С 01.07.2021 вступил в силу закон «О внесении изменений...» от 23.11.2020 № 374-ФЗ, согласно которому в ст. 80 НК РФ внесены существенные правки, позволяющие налоговикам отказать в приеме декларации, в т.ч. по НДС.

Причины для отказа в приеме декларации перечислены в п. 4.1 ст. 80 НК РФ. Так, c 01.07.2021 декларацию контролеры на законных основаниях могут не принять, если:

- она сдается не по установленной форме (для декларации по НДС это практически невозможно: ошибиться можно с бумажной формой, а НДС почти все сдают электронно);

- она подписана неуполномоченным лицом;

- в отношении налогоплательщика в ЕГРН внесена запись о прекращении его функционирования до даты представления отчета;

- она не соответствует контрольным соотношениям.

Подробнее об общих основаниях, когда ФНС вправе отказать в приеме декларации, мы рассказывали здесь.

Кроме этого контролеры могут не принять отчетность, если подписавший ее директор:

- дисквалифицирован (ИП — лишен права заниматься бизнесом);

- умер.

Являются ли технические ошибки причиной отказа налоговым органом в приеме декларации в электронном виде и основанием для привлечения организации к ответственности за ее непредставление? Ответ на этот вопрос от действительного государственного советника РФ 3 класса С. В. Разгулина вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно. Если вы хотите получить постоянный полный доступ к системе, запросите ее расценки.

Все подробности по аннулированию деклараций с 01.07.2021 мы изложили здесь.

Напомним, что до 01.07.2021 причины отказа в приёме декларации приводились в Регламенте, который был утверждён приказом ФНС от 08.07.2019 № ММВ-7-19/343.

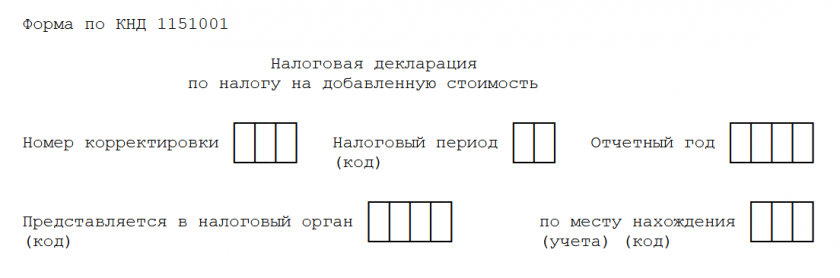

За налоговые периоды с 2025 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк декларации по НДС, а также образцы его заполнения для разных периодов бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 4 квартал 2025 года, в системе есть образец для ОСНО и образец декларации по НДС для УСН. Если вы хотите получить постоянный полный доступ к системе, запросите ее расценки.

О том, по какой форме плательщики УСН в 2025-2026 годах должны представлять декларацию по НДС, мы рассказывали здесь.

Как налоговики аннулируют декларацию по НДС?

Как налоговая обнуляет декларации по НДС? Процесс максимально автоматизирован — программный комплекс по приему электронных деклараций позволяет контролерам:

- перевести декларацию в Реестр деклараций ЮЛ, не подлежащих обработке, используя специальный код;

- сформировать и отправить налогоплательщику уведомление о признании декларации недействительной.

То есть налоговики начинают проводить контрольные мероприятия для проверки поступившего отчета. Если в процессе проверки выявляется одна из причин для аннулирования отчета, камеральная проверка заканчивается, а налогоплательщику в 5-ти дневный срок направляется уведомление о том, что декларация не принята к обработке и считается не представленной.

Что делать, если вы получили уведомление об отказе в приеме налоговой декларации в электронном виде, узнайте в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно. Если вы хотите получить постоянный полный доступ к системе, запросите ее расценки.

Последствия аннулирования декларации по НДС

Случается, что налоговая обнулила декларацию по НДС. Что делать?

Обнулить (аннулировать) декларации по НДС могут как у самого налогоплательщика, так и у его контрагента. Оба случая чреваты негативными последствиями и сопровождаются своим набором действий.

- Аннулирована декларация налогоплательщика

В этом случае его контрагенты могут лишиться вычетов по НДС, а самой компании или ИП нужно срочно устранять причины, по которым представленная декларация была признана контролерами не сданной.

Если срок для представления отчетности еще не вышел, санкций не будет при условии, что декларация без ошибок (на которые указывает ФНС) будет сдана до окончания этого срока. Отказ, поступивший после установленного срока сдачи отчета, влечет нарушение сроков представления отчетности. Это значит налоговики вправе выписать штраф по ст. 119 НК РФ. Сумма штрафа в этом случае составит от 5% до 30% от неуплаченной по декларации суммы налога за каждый полный/не полный месяц просрочки, но не менее 1 000 руб.

Кроме того если декларация не будет представлена в течение 20 дней после окончания срока сдачи отчета, налоговики вправе заблокировать счета. Поэтому, если налоговая инспекция отказала в принятии декларации по законному основанию, необходимо как можно быстрее исправить допущенные ошибки/недочеты и направить в инспекцию корректную декларацию.

- Аннулирована декларация контрагента

В такой ситуации уже у самого налогоплательщика могут возникнуть препятствия для получения вычетов по НДС. Придется объясняться с налоговиками, которые могут предложить добровольно доплатить НДС в бюджет.

В первую очередь следует выяснить у контрагента причину аннулирования его декларации. Если причина устранима, не лишним будет поторопить контрагента исправить недочеты и сдать декларацию. Если контрагент, по мнению налоговиков, обладает признаками однодневки, безопаснее убрать из своей декларации вычеты по сделкам с ним и доплатить налог.

Как заполнить уточненную декларацию по НДС, узнайте здесь.

Как быть, если декларацию по НДС обнулили/аннулировали?

Аннулирование декларации контрагента отодвигает на неопределенный срок возможность получения вычетов по НДС. Всё это может негативно сказаться на деятельности компании или ИП.

Чтобы уменьшить возможные последствия подобных обнуляющих процедур, плательщику НДС следует заранее себя обезопасить — организовать личную встречу с руководителем потенциального контрагента (или его уполномоченным представителем), попросить его паспорт и сверить с выпиской из ЕГРЮЛ.

Учитывая, что декларации по НДС подвергаются камеральным проверкам каждый квартал, необходимо также позаботиться о регулярной актуализации сведений о руководителе контрагента.

Если вы уверены, что обнуление/аннулирование декларации не обосновано, можно обратиться в суд. Примеры положительных для налогоплательщиков решений есть (см., например, решение АС Томской области от 23.01.2018 № А67-8529/2017).

Компрометация ключа электронной подписи: последствия для налогоплательщика

Декларация по НДС сдается в электронной форме, и соответственно, подписывать ее можно только электронной подписью. Следовательно, любые проблемы с электронной подписью могут повлечь отказ в приеме декларации. Одна из возможных проблем — компрометация ключа электронной подписи.

Под компрометацией ключа электронной подписи понимается утрата доверия к тому, что ключ может обеспечить безопасность информации. Это может возникнуть:

- при нарушении правил хранения или потере ключевого носителя;

- утечке или искажении информации;

- увольнении сотрудников, имеющих доступ к ключевой информации.

Появление подобных обстоятельств всегда приводит к негативным последствиям:

- убыткам и потерям из-за утечки информации;

- риску неожиданного исчезновения денег со счетов компании;

- другим последствиям.

Для налогоплательщика компрометация ключа электронной подписи может обернуться невозможностью своевременной сдачи налоговых деклараций или привести к искажению информации в сданных декларациях (например, их обнулению неустановленными лицами).

Если налоговики получат доказательства, подтверждающие компрометацию ключа электронной подписи, им предписано следовать порядку, описанному в письме Управления информационных технологий ФНС России от 28.08.2017 № 6-3-04/0154дсп@.

Что делать налогоплательщику в таком случае? При компрометации ключа электронной подписи необходимо немедленно предупредить оператора удостоверяющего центра для приостановления действия электронной подписи и перевыпуска сертификата.

Итоги

Возможно ли обнуление налоговиками декларации по НДС? Да, такое возможно, если декларация подписана неуполномоченным лицом или в случаях, описанных в ст. 80 НК РФ с 01.07.2021.

Чтобы избежать негативных последствий от аннулирования декларации, важно заранее проверить реальность существования ваших контрагентов и удостовериться в полномочиях их руководителей.