Кто обязан представлять в ФНС уведомление по земельному налогу

В соответствии с налоговым законодательством плательщиками земельного налога могут выступать юридические и физические лица, в том числе в предпринимательском статусе. Однако обязанность уведомить инспекцию о сумме налога, подлежащего уплате в бюджет по итогам очередного отчетного периода, возложена не на всех, а только на юридических лиц.

Физические лица, в том числе и предприниматели, получают налоговое уведомление по земельному налогу и другим имущественным налогам по форме из приказа ФНС России от 27.09.2022 № ЕД-7-21/866@ в ред. от 20.08.2025 от своих инспекторов, где уже заранее прописана сумма к уплате и ничего дополнительно высчитывать не нужно.

В каком порядке компании уплачивают авансовые и итоговые платежи по земельному налогу, узнайте из Готового решения от справочно-правовой системы «КонсультантПлюс». Для его просмотра получите демодоступ к системе. Это бесплатно. Если хотите пользоваться системой на постоянной основе, запросите ее расценки.

Юридические лица расчетами по налогу занимаются самостоятельно. Но они могут свериться с суммами, получаемыми из ФНС в виде сообщения (форма по КНД 1152029). Такое сообщение должно дойти до каждой компании-налогоплательщика в течение полугода после крайнего срока уплаты налога.

После расчета авансовой или итоговой суммы, подлежащей перечислению в бюджет, компании предстоит осуществить уплату, но перед этим необходимо уведомить инспекторов об исчисленной сумме, которую необходимо списать с единого налогового счета по конкретному платежному сроку. И для этого потребуется подать уведомление по земельному налогу - сроки предоставления мы обговорим далее.

Каковы сроки сдачи уведомления по земельному налогу в 2026 году

Как мы уже сказали, по земельному налогу надо подавать уведомление до того, как наступит срок уплаты. Платить и уведомлять необходимо в течение месяца после завершения отчетного периода. Авансовые платежи вносятся каждый квартал, только если законодатели муниципалитета предусмотрели авансовые расчеты, в противном случае обязательство по налогу погашается лишь по итогам года. Платежные сроки привязаны к 28-му числу, уведомительные — к 25-му. Представим все важные даты 2026 года, касающиеся земельного налога, в одной таблице.

|

Отчетный период |

Сроки уведомления по земельному налогу в 2026 году |

Сроки уплаты налога в 2026 году |

|

2025 год (IV квартал 2025) |

25 февраля 2026 |

2 марта 2026 |

|

I квартал 2026 |

27 апреля 2026 |

28 апреля 2026 |

|

II квартал 2026 |

27 июля 2026 |

28 июля 2026 |

|

III квартал 2026 |

26 октября 2026 |

28 октября 2026 |

|

25 марта 2027 |

29 марта 2027 |

Из таблицы видно, что часть сроков наступает позднее, чем 25-е число. Связано это с его попаданием на выходной. В таких случаях происходит перенос на ближайшие последующие будние дни. Обратите внимание, что в 2027 году сроки уплаты имущественных налогов будут новыми.

Как заполнить уведомление по земельному налогу в 2026 году

Порядок отражения земельного налога в уведомлении ЕНП ничем не отличается от порядка отражения других налогов. Как и для всех остальных бюджетных платежей, заполняется форма, задействованная приказом ФНС РФ от 02.11.2022 № ЕД-7-8/1047@ в ред. от 16.01.2024. В ней оформляются титульный лист и основная часть.

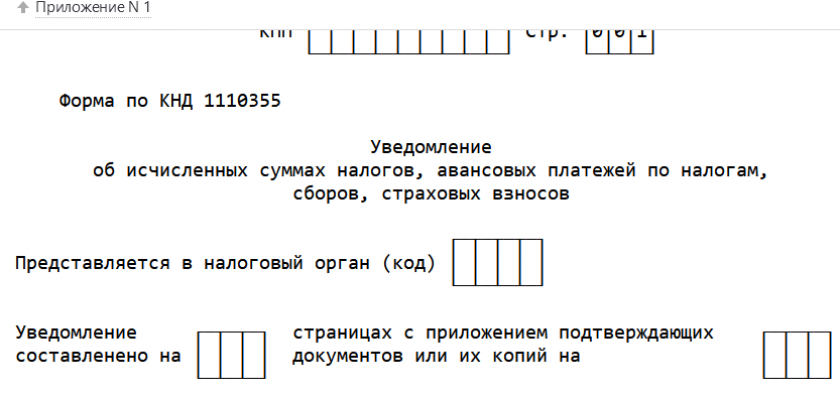

Вы можете бесплатно скачать бланк уведомления по налогам, кликнув по картинке ниже:

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Титульный лист

Основные реквизиты:

- ИНН/КПП налогоплательщика — заполняются на всех страницах уведомления;

- код налогового органа, в который представляется документ (о том, куда подавать уведомление по земельному налогу, расскажем в следующем разделе);

- количество страниц документа и листов с приложениями;

- код подписанта (01 — налогоплательщик, 02 — его представитель);

- Ф.И.О. подписанта — руководителя организации/ИП либо представителя налогоплательщика;

- подпись;

- дата;

- наименование и данные документа, на основании которого действует представитель налогоплательщика.

Основная часть

Во вторую часть вносят сведения по каждому налогу, по которому происходит уплата, а именно:

- КПП.

- ОКТМО - в уведомлении по земельному налогу указывается ОКТМО территории, где расположен участок и куда происходит уплата налога.

- КБК - по земельному налогу для уведомления налоговой выбирается значение в зависимости от границ расположения земельного участка. Все актуальные значения приведены в этой статье.

- Сумма.

- Код отчетного/налогового периода с указанием номера месяца либо квартала. Строка может принимать значения:

- 34/01 — для авансового платежа за I квартал,

- 34/02 — за II квартал,

- 34/03 — за III квартал,

- 34/04 — для итогового платежа за год;

- Отчетный (календарный) год — 2025 или 2026 (в зависимости от периода).

Образец уведомления по земельному налогу можно посмотреть в Типовой ситуации от «КонсультантПлюс», предварительно оформив пробный доступ к системе. Это бесплатно.

Как подать корректировочное уведомление по земельному налогу

Из-за спешки или неопытности специалисты иногда допускают ошибки в документах. Что делать в подобных ситуациях? Как сформировать уточненное уведомление по земельному налогу?

Формирование уточненного документа будет зависеть от того, где именно была допущена ошибка. Здесь возможны два варианта:

- Ошибка в сумме земельного налога. В этом случае уведомление направляется повторно с верной суммой. Остальные реквизиты переносятся в корректировочное уведомление в том же виде.

- Ошибка в иных данных по земельному налогу. Здесь уточнение проходит в два этапа. На первом необходимо обнулить сумму налога с неверными данными (КПП, ОКТМО, КБК, период). То есть переписываются неверные данные, а сумма указывается «0». На втором этапе приводятся правильные реквизиты с правильной суммой налога, подлежащей перечислению.

При обнаружении любой ошибки необходимо как можно быстрее ее исправить, чтобы деньги с ЕНС были распределены правильно.

Обратите внимание! При приеме уведомления проверяются по контрольным соотношениям. С 2025 года налоговики получат право отказывать в приеме уведомления, если КС нарушены. Подробнее см. здесь.

Куда и как подать уведомление по земельному налогу

Направлять уведомление по земле необходимо в налоговую по месту учета налогоплательщика, даже если земельный участок (или участки, если их несколько) расположен в другом муниципальном образовании. При этом важно правильно прописать ОКТМО территории, к которой относится земля.

Направить уведомление можно либо в электронном виде по телекоммуникационным каналам связи с использованием УКЭП, либо на бумажном носителе. Первым способом могут воспользоваться абсолютно все компании. А вот второй доступен не всем — если среднесписочная численность персонала превысит 100 человек, то уведомления так же, как и любая другая налоговая отчетность, должны быть представлены инспекторам в электронном виде.

Какой размер штрафа за неподачу уведомления по земельному налогу

Всю отчетность в налоговую необходимо передавать своевременно, опоздание чревато наказанием со стороны контролеров. Это же правило действует и для уведомлений. Так что же будет, если пропустить срок подачи уведомления по земельному налогу? Здесь возможно наступление ответственности по п. 1 ст. 126 НК РФ в виде штрафа в 200 рублей. Но пока штраф не применяют.

Также нужно понимать, что пропуск срока сдачи уведомления по земельному налогу налогоплательщиком не позволит инспекторам вовремя распределить деньги в счет погашения налоговых обязательств. Поэтому в такой ситуации налоговики вправе начислить пени (см. письмо ФНС России от 22.03.2023 № БС-4-11/3383@).

Итоги

Итак, отправка в налоговую инспекцию уведомления по земельному налогу в 2026 году для юридических лиц является обязательным мероприятием, если в собственности у них имеются земельные участки. При установлении авансовой системы расчетов по налогу уведомления направляют по завершении каждого квартала до 25-го числа следующего месяца. О сумме годового платежа за 2025 год уведомить нужно в срок до 25 февраля 2026 года, с 2027 года сроки будут сдвинуты на месяц вперед. За опоздание налоговики накажут.

Заполнять форму нужно очень внимательно, правильно прописывая реквизиты по налогу — ОКТМО, КБК, период. В случае ошибочного заполнения придется оформить корректировку.

Представление и исходного уведомления, и корректировочного осуществляется в электронном виде и на бумаге. Последний вариант допустим не для всех компаний.

Сдать уведомление по земельному налогу нужно в инспекцию, где организация состоит на учете.

ООО на УСН Доходы.

Предыдущий бухгалтер сдавала уведомление по земельному налогу за 2024 год в разрезе авансовых платежей за весь год. Оплаты налога не было. Бухгалтерия велась на бумаге, без 1С.

На данный момент я, как новый бухгалтер, внесла все в 1С. Делаю расчет земельного налога, и мне в уведомлении проставляется сумма к начислению и уплате только за 4 квартал 2024 года.

Вопрос: как правильно уведомить инспекцию о задолженности за предыдущие кварталы? Или просто оплатить всю сумму налога за 2024 год?

Заранее спасибо за ответ.