В каких случаях подается уведомление о переходе на упрощенку

Хозяйственные субъекты имеют право на самостоятельный выбор режима налогообложения. Переход на другую систему в добровольном порядке совершается 1 раз в год. Если фирма отвечает требованиям, перечисленным в ст. 346.12 НК РФ, и желает перейти на спецрежим со следующего года, она может до 31 декабря текущего года представить в налоговые органы уведомление о переходе на УСН.

Недавно созданным предприятиям следует определиться с выбором упрощенной системы налогообложения не позднее 30 дней с момента регистрации.

О переходе на упрощенку, в т. ч. о сроках подачи уведомления, читайте в этой рубрике.

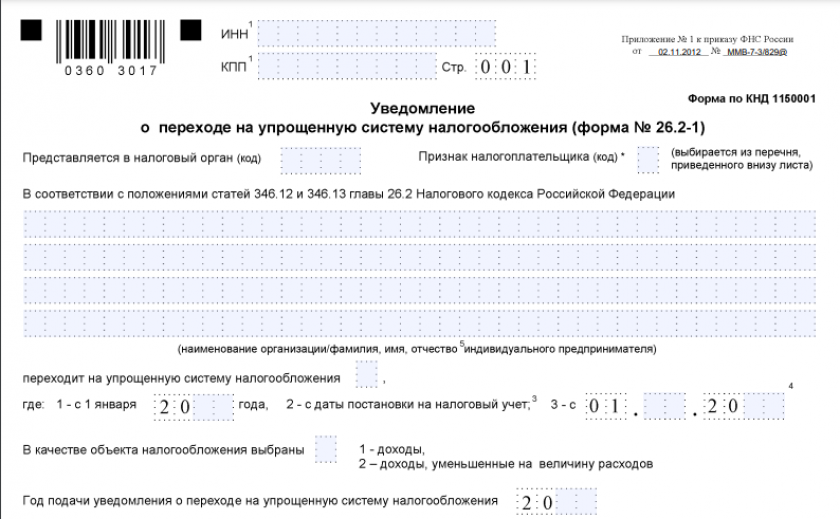

Бланк уведомления о переходе на УСН в 2025-2026 годах

Бланк уведомления на УСН 2024-2025 годов утвержден приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. Принимается этот документ налоговой инспекцией в случае добровольной смены режима со следующего налогового периода до последнего дня декабря текущего года включительно, а если это нерабочий день, то до первого рабочего дня следующего года. При заполнении бланка следует в обязательном порядке выбрать будущий объект налогообложения — «доходы» или «доходы минус расходы».

О том, как определиться с объектом, читайте в публикации «Какой объект выгоднее – «доходы» или «доходы минус расходы?».

Скачайте бланк уведомления о переходе на УСН бесплатно, кликнув по картинке ниже:

Заявление о переходе на УСН

Заявление о переходе на УСН

Построчный алгоритм заполнения уведомления вы можете найти в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно. Также бесплатно в системе можно скачать образец заполнения уведомления, кликнув по картинке ниже. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Бесплатно скачать в КонсультантПлюс

Форма перехода на УСН: дополнительные сведения

В бланке перехода на УСН в 2025-2026 годах, подаваемом в ФНС уже действующими фирмами, помимо выбранного объекта налогообложения, указываются сведения о доходах за 9 месяцев текущего года и остаточная стоимость основных средств на 1 октября. Сообщать о средней численности наемных работников и прочих данных, влияющих на соответствие критериям применения УСН, не требуется. Но имейте в виду, что часть критериев налоговая может проверить самостоятельно по данным ЕГРЮЛ, а часть – при выездной или камеральной проверке. Поэтому не стоит рассчитывать на возможность применения УСН, если есть хоть какое-то несоответствие нормам, указанным в п. 3 ст. 346.12 НК РФ.

Об основных изменениях в УСН с 2025 года мы рассказываем в этой статье.

Итоги

Уведомление о переходе на упрощенку подается на утвержденном законодательством бланке в срок до 31 декабря текущего года (для перехода с января следующего), в течение 30 дней с госрегистрации предприятия или ИП или в другие даты, соответствующие требованиям НК РФ. С 2025 года изменены критерии перехода на УСН.

Или может нужно закрыть ИП по НПД и потом открыть новое по УСН?

У меня розничный магазин, получил патент на 2024 год. Хочу попробовать на маркетплейсах, для этого нужно УСН. (заявление могу подать до 01.09.2024 г.) Вопрос: Как к патенту добавить УСН? В налоговом кабинете есть только сменить налоговый режим. Вопрос: при смене налогового режима я не слетаю с патента? Будет ли отдельно работать магазин на патенте, а маркетплейс на УСН?

В 2023 году работал только с патентом, по ОСН доходов не было. Сейчас хотим подать уведомление о переходе на УСН с 2024г. Обязательно ли заполнять строки о доходах и ОС? В главной книге прочитала, что нет "ИП вправе не указывать в уведомлении сведения о доходах и о стоимости ОС. Но после перехода на УСН ограничения в 150 млн руб. (и по размеру доходов, и по стоимости ОС) они должны соблюдать наравне с фирмами, чтобы не слететь со спецрежима. Такова позиция Минфина, да и Верховный суд ее разделяет (п. 3 ст. 346.12, п. 4 ст. 346.13 НК РФ; Письма Минфина от 28.09.2017 № 03-11-06/2/62973, от 14.08.2013 № 03-11-11/32974; п. 6 Обзора, утв. Президиумом ВС 04.07.2018)" Но я не вижу такого в этих письмах. Как правильно заполнить строку о доходах? Указывать фактическое поступление ДС за 9 месяцев или указывать установочный потенциальный доход для патента?

Подскажите пожалуйста, 27.03.2023г. поставили ИП на учёт, выбрали УСН доходы, сейчас решили перейти на УСН доходы минус расходы, т.е 30 дней ещё не прошло. Какую форму заполнять 26.2-1 - или форму 26.2-6 ?

Согласно п.2 ст. 346.14 НК РФ менять объект обложения в течение года нельзя. Вновь созданные компании подают уведомление о применении УСН с соответствующим объектом в течение 30 дней с момента регистрации (ст. 346.13 НК РФ). Формально, о повторном уведомлении в этой статье НК РФ ничего не говорится. Но есть Письмо Минфина России от 08.09.2020 № 03-11-06/2/78707 и Письмо ФНС России от 11.09.2020 № СД-4-3/14754, в которых сказано, что поменять объект обложения в течение 30 дней не запрещено. Для этого нужно:

- подать новое уведомление по форме 26.2.1;

- приложить заявление с просьбой аннулировать предыдущее уведомление.

В середине года менять объект НЕЛЬЗЯ - см. п. 2 ст. 346.14 НК РФ. Если Вы что-то захотите поменять, то только с 1 января 2023 г. путем подачи заявления в срок до 31 декабря 2022 г.

И второе, могу ли я перейти на УСН ,поскольку до окончания года у меня будет исчерпан лимит для НПД ?

Для действующего ИП переход на УСН возможен только с начала нового календарного года, то есть с 1 января (п. п. 1, 2 ст. 346.13 НК РФ, Письма ФНС России от 16.07.2021 N БС-19-11/263@, Минфина России от 11.03.2019 № 03-11-11/15272). Либо переход на УСН можно сделать в течение 30 дней после регистрации. Таким образом, если вы исчерпаете лимит, то Вам оставшуюся часть года придется работать на ОСНО.

Однако в случае регистрации компании у Вас есть 30 календарных дней с даты ее проведения ( п.2 ст. 346.13 НК РФ), следовательно до 19 января надо было.

Еще раз дублирую свой ответ. Заявление потребуется подать, если Вы вдруг захотите сменить объект налогообложения. Если же Вы подали заявление, проработали в течение года, соответствуя всем установленным для УСН критериям, и не хотите пока ничего менять, то никаких заявлений подавать Вам не нужно. Обращаю Ваше внимание на официальный сайт налоговиков

Индивидуальный предприниматель в настоящее время совмещает два налоговых режима - ЕНВД и ОСНО.

В связи с предстоящей отменой ЕНВД - подали заявление на патент.

Предприниматель хочет уйти с 01.01.2021 года с ОСНО на УСН (15%).

Т.е., хочет быть на патенте и УСН (15%).

Как правильно оформить переход с ОСНО на УСН? Нужно ли подать заявление о прекращении ОСНО?

А о том, по какой форме и как подать уведомление о переходе на УСН - здесь.

https://nalog-nalog.ru/usn/perehod_na_usn/obekt-nalogooblozheniya-usn-vybrali-ne-tot-chto-delat/