Налоговая отчетность ИП на УСН

Декларация по единому налогу на УСН передается ИП в ФНС раз в год, не позднее 25 апреля года, следующего за отчетным налоговым периодом (подп. 2 п. 1 ст. 346.23 НК РФ). Так, декларацию за 2023 год ИП должны сдать до 25.04.2024.

Такие события, как прекращение деятельности с уведомлением налогового органа или утрата права применять УСН, влекут за собой подачу декларации в сроки, установленные пп. 2 и 3 ст. 346.23 НК РФ.

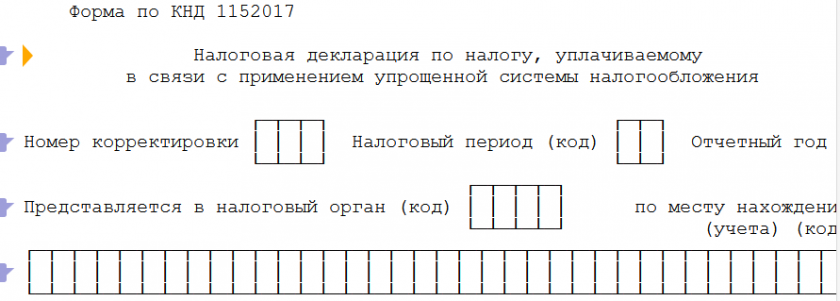

Форму декларации за 2023 год, а также образец ее заполнения, вы можете скачать бесплатно, кликнув по картинке ниже:

Декларация по УСН - 2023-2024

Декларация по УСН - 2023-2024

Более подробно о декларации по УСН читайте в нашей специальной рубрике.

Как ИП правильно заполнить декларацию по УСН, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В п. 3 ст. 346.11 НК РФ приводится перечень налогов, заменяемых налогом по УСН. В их числе:

- НДФЛ, кроме налога с дивидендов, доходов, облагаемых по ставкам 35% согласно п. 2 ст. 224 НК РФ, а также доходов от облигаций с ипотечным покрытием, выпущенных до 1 января 2007 года, включая учредителей доверительного управления (п. 5 ст. 224 НК РФ);

- налог на имущество, используемое в предпринимательской деятельности, за исключением облагаемого по кадастровой стоимости (ст. 378.2 НК РФ);

- НДС.

Эти налоги ИП на УСН не уплачивает и отчетность по ним не представляет. Но в части НДС есть исключения. Во первых, ИП уплачивает НДС при ввозе товаров в Россию или на территории под ее юрисдикцией по правилам таможенного законодательства.

Подробнее см. в разделе «НДС при импорте».

Кроме того, обязанность уплатить налог и подать декларацию (не позднее 25-го числа месяца, следующего за отчетным кварталом), у ИП может возникать, если в отчетном квартале:

- он выдавал счета-фактуры контрагентам (п. 5 ст. 173 НК РФ);

- действовал в интересах другого лица по выписке и получению счетов-фактур от своего имени по договорам комиссии или агентским договорам, по договорам транспортной экспедиции, в которых указано вознаграждение за услуги, и при выполнении функций застройщика (п. 5 ст. 174 НК РФ);

- исполнял функции налогового агента (ст. 161 НК РФ).

Причем при наличии поименованных выше операций, за исключением п. 3, доведение до инспекторов сведений о суммах, подлежащих уплате по результатам деятельности за соответствующий налоговый период, производится исключительно в электронной форме. Помимо этого, журнал выставленных и полученных счетов-фактур передается по ТКС в случаях, приведенных в п. 5.2 ст. 174 НК РФ.

Земельный налог ИП самостоятельно не рассчитывает и до сведения налоговой инспекции не доводит. Аналогичная ситуация и с транспортным налогом (п. 3 ст. 363 НК РФ).

Подробнее о расчете земельного налога предпринимателем читайте в рубрике «Земельный налог для ИП»

Порядок налогообложения по налогу на имущество для физических лиц, в том числе ИП, предусматривает уплату налога по налоговым уведомлениям (п. 2 ст. 409 НК РФ).

Как применяет УСН индивидуальный предприниматель, узнайте в КонсультантПлюс. Получите бесплатный демо-доступ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Отчеты по налогам и обязательным платежам по выплатам физическим лицам

ИП, использующие наемный труд или привлекающие физических лиц по договорам на выполнение работ и оказание услуг, являются налоговыми агентами по НДФЛ и плательщиками страховых взносов. Это обуславливает составление и представление следующих отчетных документов:

1. В ФНС:

- расчета 6-НДФЛ — ежеквартального, который сдается не позднее последнего числа месяца, следующего за отчетным кварталом, и по итогам года — не позднее 25 февраля по окончании отчетного года (п. 2 ст. 230 НК РФ);

- расчета по страховым взносам — не позднее 25-го числа месяца, следующего за отчетным (расчетным) периодом (п. 7 ст. 431 НК РФ);

- персонифицированные сведения — не позднее 25-го числа месяца, следующего за отчетным (можно не сдавать за март, июнь, сентябрь и декабрь). Про персонифицированные сведения ИП без работников в 2023 — 2024 годах читайте здесь.

2. В СФР:

- формы ЕФС-1. Периодичность и сроки сдачи разделов отчета см. здесь.

Итоги

Спецрежим УСН предполагает сдачу всего одной годовой декларации. Но в некоторых случаях у ИП может появиться обязанность отчитаться по НДС. А если он работает не один, а нанимает персонал, тот должен также сдавать зарплатно-кадровую отчетность.

Деятельность, движения по р/с не ведутся весь 2023г.

1) период прохождения военной службы по призыву;

2) период ухода за каждым ребенком до достижения им возраста 1,5 лет, но не более шести лет в общей сложности;

3) период ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

4) период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могут трудиться из-за невозможности трудоустройства (не более 5 лет в общей сложности);

5) период проживания за границей супругов работников, направленных, например, в диппредставительства и консульские учреждения РФ (не более 5 лет в общей сложности).

Чтобы на законном основании не платить страховые взносы, ИП должен документально подтвердить отсутствие предпринимательской деятельности за это время.

За другие периоды, в том числе пребывания под домашним арестом или отбывания наказания в местах лишения свободы, ИП не освобождаются от обязанности уплачивать страховые взносы. Таким образом отсутствие доходов и движений по расчетному счету не являются основанием для неуплаты взносов.