Когда применяется статья 123 НК РФ

Ст. 123 НК РФ применяется налоговыми органами в том случае, когда налоговый агент имел возможность удержать налог у налогоплательщика при выплате ему доходов, но не сделал этого или выполнил свои обязанности несвоевременно либо не в полном объеме (не полностью удержал или перечислил). Сумма штрафа может составлять 20% от суммы, подлежащей удержанию и (или) перечислению.

Кто и в каких случаях признается налоговым агентом, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ бесплатно.

О том, как налоговый агент исчисляет и в какие сроки уплачивает НДФЛ, читайте в этой статье.

Рассмотрим эти ситуации подробнее.

- Налоговый агент мог удержать налог, но не сделал этого.

В этом случае налоговики вправе наложить на него штраф по ст. 123 НК РФ. Но, наказывая налогового агента, они должны убедиться в том, что у последнего имелась возможность удержать и перечислить налог из выплачиваемых налогоплательщику доходов (подп. 4 п. 1 ст. 31, п. 3 ст. 88 НК РФ, п. 21 постановления Пленума ВАС от 30.07.2013 № 57). Если такой возможности не было (например, при расчетах бартером), оштрафовать налогового агента нельзя.

Также в этом случае начисляются пени: за период с момента, когда налог должен был быть удержан агентом и перечислен в бюджет, и до наступления срока, в который обязанность по уплате налога должна быть исполнена налогоплательщиком самостоятельно (п. 2 постановления Пленума ВАС РФ от 30.07.2013 № 57).

- Налоговый агент удержал налог, но не перечислил его в бюджет или перечислил, но с опозданием.

Такая ситуация также может повлечь за собой штраф по ст. 123 НК РФ в размере 20% от суммы, подлежащей перечислению, и пени (ст. 75 НК РФ), так как налог поступит в бюджет с опозданием.

Кроме того, налоговому агенту следует помнить, что в случае неуплаты налога в срок обязанность по уплате налога исполняется принудительно (п. 1 ст. 46 НК РФ).

ВАЖНО! Налоговые агенты могут освобождаться от штрафа при соблюдении определенных условий (п. 2 ст. 123 НК РФ). Подробности см. здесь.

Как можно снизить штраф по ст. 123 НК РФ?

Налоговый агент по разным причинам не всегда может исполнить в полном объеме свою обязанность по исчислению, удержанию и перечислению в бюджет налогов. При определении размера наказания инспекторы должны принять во внимание все обстоятельства, способные смягчить или исключить вину налогового агента (ст. 111, 112 НК РФ).

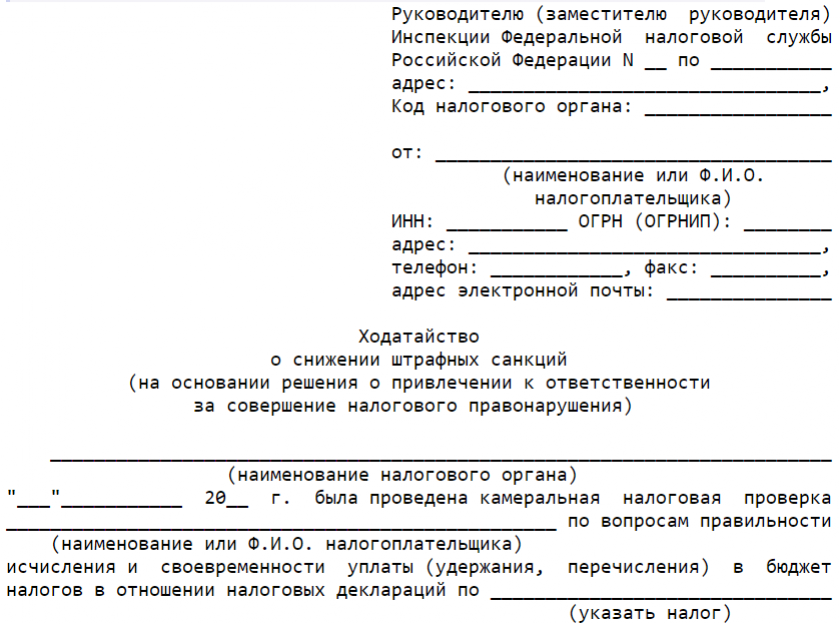

Скачать образец ходатайства о снижении штрафных санкций можно бесплатно, кликнув по картинке ниже:

Ходатайство об уменьшении штрафа в налоговую инспекцию

Ходатайство об уменьшении штрафа в налоговую инспекцию

Например, снизить размер штрафа в суде налоговым агентам удавалось при следующих смягчающих обстоятельствах:

- Тяжелое материальное положение агента, в т. ч. организации (постановления АС Дальневосточного округа от 15.02.2019 по делу № А51-14441/2018, Западно-Сибирского округа от 13.02.2017 по делу № А45-15136/2015).

- Совершение правонарушения впервые (постановление АС Западно-Сибирского округа от 30.05.2016 по делу № А81-2796/2015).

- Добровольное погашение недоимки (постановление ФАС Московского округа от 16.04.2014 по делу № А41-42709/13).

- Правонарушение вызвано технической ошибкой бухгалтера (постановление ФАС Восточно-Сибирского округа от 24.07.2007 по делу № А19-913/07-41).

- Частая смена руководства и бухгалтеров за налоговый период (постановление ФАС Поволжского округа от 13.05.2009 по делу № А65-20641/2008) и др.

Какие обстоятельства на практике признаются смягчающими ответственность за правонарушение по ст. 123 НК РФ? Эксперты КонсультантПлюс собрали единый обзор судебных решений по данному вопросу. Получите пробный демо-доступ к системе КонсультантПлюс и бесплатно переходите в подборку.

Наступает ли ответственность по ст. 123 НК РФ, если налог уплачен до фактической выплаты доходов работникам?

Налоговому агенту может быть спокойнее и проще, если у него есть «подушка безопасности» в виде положительного сальдо на ЕНС. Это позволяет снизить риски налоговых санкций, если финансовое положение компании внезапно ухудшится и средств на своевременную уплату налогов не хватит. Начиная с 2023 года большинство налогов в бюджет мы платим посредством единого налогового платежа - можно закинуть сумму, а налоговики на основании поданных заявлений распределят средства с ЕНС в уплату налогов, в том числе и агентского НДФЛ.

Однако так было не всегда. В случае с НДФЛ до 2023 года действовали особые правила: по п. 4 ст. 226 НК РФ налоговый агент обязан удержать налог при фактической выплате доходов своим работникам. А в п. 9 ст. 226 НК РФ было указано на недопустимость уплаты налога за счет средств налогового агента. Налоговики и чиновники не раз указывали на это (письма Минфина от 13.02.2019 № 03-04-06/8932, ФНС от 04.07.2011 № ЕД-4-3/10764). Хотя с 2020 года налоговые агенты стали вправе за свой счет платить НДФЛ, доначисленный при проверках. Доначисленную сумму налога нельзя было удерживать с доходов работника.

Надо ли отражать доначисленный инспекцией налог в форме 6-НДФЛ? Ответ на этот вопрос есть в КонсультантПлюс. Получите пробный демо-доступ к справочно-правовой системе и бесплатно переходите к комментариям экспертов.

Что же делать, если НДФЛ был уплачен раньше? Если следовать позиции чиновников, то налог приходилось платить повторно в установленный срок, а деньги, перечисленные заранее, можно было вернуть (но не как налог, а как ошибочно уплаченные) или зачесть в счет погашения задолженности по иным федеральным налогам, но не в счет НДФЛ.

Возникал ли в этом случае штраф? Нет, не возникал. Была позиция президиума ВАС РФ (постановление от 23.07.2013 № 784/13), согласно которой в данной ситуации факт неперечисления налога признать было нельзя. Придерживались ее и налоговые органы: они указывали, что в случае уплаты налоговым агентом налога ранее даты фактической выплаты доходов физлицам состав правонарушения, установленного ст. 123 НК РФ, отсутствовал (письмо ФНС от 29.09.2014 № БС-4-11/19716@).

Итоги

Ответственность для налогового агента наступает, если он не удержал, не перечислил или невовремя перечислил налог в бюджет. Помимо штрафа с него причитаются и пени. В некоторых обстоятельствах штраф может снижаться или вообще не взиматься, если выполняются установленные НК РФ условия.

Фирма, которая оформляла регистрацию не вложила в пакет документов Уведомление по Форме КНД 1150001, который я сдал на регистрацию в МРИ.

За период работы с 11.06.2020г. по 11.09.2020г. я выставлял счета на оплату с "НДС не облагается". Страховые взносы и авансовые платежи по УСН оплачивал своевременно. Налоговая мне не делала замечаний по поводу оплаты УСН, и не выставляла требований по сдаче декларации по НДС.

При закрытии ИП (в связи с COVID и отсутствием работ) в Декабре 2020г. , вдруг выясняется что я на ОСН. И мне следует сдать декларацию 3-НДФЛ и по НДС с оплатой 20% от облагаемого оборота.

Будучи уверенным, что я на УСН , не сохранял квитанции при приобретении мною затратных материалов. Как мне быть? Очень жду Ваших правомерных разъяснеений.