Где найти описание схемы заполнения раздела 9

Алгоритм заполнения раздела 9 декларации по НДС описан в разделе IX Порядка заполнения декларации, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@.

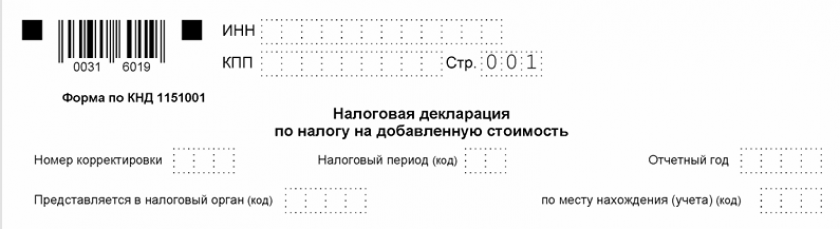

За налоговые периоды с 2026 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@ в ред. приказа ФНС от 18.12.2025 № ЕД-7-3/1227@. Скачайте бланк бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС за 1 квартал 2026 года

Бланк декларации по НДС за 1 квартал 2026 года

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. Упростите себе работу по заполнению отчета, пользуйтесь образцами декларации по НДС за 1 квартал 2026 года: образец для ОСНО и образец декларации по НДС для УСН. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

ВАЖНО! Плательщиками НДС признаются лица, применяющие УСН. Если они не освобождены от НДС, то независимо от применяемой ставки (общая или пониженная) должны вести книгу продаж и сдавать НДС-декларацию с заполнением раздела 9. Для НДС по пониженным ставкам в разделе 9 и приложении к нему предусмотрены отдельные новые строки. Как они выглядят, мы рассказывали здесь.

Узнать подробности того, как заполняется раздел 9 декларации по НДС, можно в КонсультантПлюс бесплатно, оформив пробный доступ к системе. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Раздел 9 декларации по НДС: нововведения 2026

С 2026 года в разделе 9 появились новые строки для реквизитов авансового счета-фактуры:

Кроме этого, НДС по ставке 20% перекочевал на строку ниже (к ставке 18%), уступив место налогу 22%, например, так:

Аналогичная рокировка — в строках 200 и 205, 230 и 235, 260 и 265.

Заполнение раздела 9 на схемах

Для наглядности каждый пункт приказа, относящийся к разделу 9, расшифруем отдельно:

Также в декларации в разделе 9 присутствуют строки 221-224. В них отражаются реквизиты прослеживаемости товаров:

- в строке 221 — показатель графы 20 книги продаж (это РНПТ);

- строках 222-224 — показатели граф 21-23. Если товар прослеживается, в этих строках указывают код количественной единицы измерения, количество и стоимость товара. Если прослеживаемости нет, ставят прочерки.

Приложение № 1 к разделу 9 (схема)

Приложение № 1 к разделу 9 нужно заполнить в том случае, когда в книгу продаж вносились изменения в отчетном периоде. При этом строка 001 (признак актуальности ранее представленных сведений) заполняется способом, аналогичным вышеописанному. Остальные строки приложения заполняются в следующем порядке:

Приложение 1 к разделу 9 также теперь содержит строки для реквизитов прослеживаемости — под номерами 301-304.

Приложение 1 к разделу 9 также теперь содержит строки для реквизитов прослеживаемости — под номерами 301-304.

Материалы нашего сайта помогут заполнить налоговую отчетность:

- «Как заполнить налоговую декларацию по налогу на прибыль»;

- «Образец заполнения налоговой декларации 3-НДФЛ».

Как заполнять раздел 9 при наличных расчетах в рознице? Ответ есть в КонсультантПлюс. Чтобы узнать подробности, получите бесплатный доступ к правовой системе и переходите к рекомендациям. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Итоги

Если в отчетном квартале компания или ИП совершали облагаемые НДС операции, в декларацию обязательно должен включаться раздел 9. Он содержит сведения из книги продаж и детализирует обобщенные показатели декларации. Отсутствие заполненного раздела в составе ненулевой декларации не позволит ей пройти логический контроль при проверке в налоговой инспекции.

О том, нужно ли сдавать нулевую декларацию по НДС, узнайте из этой статьи.

ООО УСН Доходы, не плательщик НДС, заключили контракт с НДС, с 1 квартале получали предоплату, сдали Декларацию (Раздел 1 стр. 030 и Раздел 12. НДС полностью оплачен.)

Во втором квартале частично "погашены" работы.и также получили еще предоплату.

выставили СФ на предоплату,и УПД на выполненные работы с НДС.

Как заполнить правильно декларацию. 1С ставит к оплате аванс и сумму НДС . Как я понимаю заплатить в бюджет надо только сумму с полученного аванса, а с реализации НДС погашает уже оплаченный налог (восстанавливающий )

При заполнении декларации Раздел 9 не заполняет 1 С ( но ошибку выбивает ,что надо заполнить 9 раздел)

Продолжение раздела 9 декларации и Форма по КНД 1151001

Реквизиты организации:

ОКВЭД: 17.21.2

Налоговый орган: 2213

Налоговый период: 21

ИНН: 1234567891

КПП: 123654789

Руководитель: Маслов Валерий Александрович

Телефон: 23145678521

Код ОКТМО: 12365478

КБК: 12345678912345678912

Порядковый номер: 21

Код вида операции: 02

Номер документа подтверждающего уплату налога: 3

Данные по операциям:

ИНН/КПП продавца: 2587413697/123654987

Код валюты по ОКВЭД: 541

Счет-фактуры продавца: 567

Дата фактуры продавца: 15.01.2019

ИНН/КПП покупателя: 1236547412/369852147

Номер документа подтверждающий оплату: 25

Компания ООО на УСН арендует у Департамента гор.имущества г. Москвы помещение , бухгалтерский учет ведет в программе 1С-базовая, в Книге продаж на сумму НДС агента , зарегистрирована сч.фактура от 30.09.2024 г. , но при заполнении декларации по НДС за 3 кв.2024 г. почему-то сумма НДС агента попадает в 12 раздел , а не в 9 раздел.

Вероятно какие-то проблемы при регистрации счета-фактуры, не видя того, что вы сделали ответить трудно. Правильно в раздел 9.

Компания является налоговым агентом по НДС (код операции: 1011712 - реализация услуг на территории Российской Федерации иностранными лицами не состоящими на учете в качестве НП). Как правильно заполнить книгу продаж (Раздел 9 Декларации по НДС) при условии, что акты сдачи-приемки предоставленных услуг датированы последним днем месяца (например 30.09.2019 г.), а получает их компания в середине следующего месяца (например 17.10.2019 г.) и следовательно оплата услуг и перечисление НДС (нами как налоговым агентом) происходит в день фактического получения закрывающих документов за прошлый месяц. Иначе говоря, в какой налоговый период "23" или "24" вносить данные акта за сентябрь (3-й квартал), если все оплаты фактически произведены в октябре (4-й квартал)?