Штраф за несвоевременную сдачу декларации по НДС

Сумма штрафа за несвоевременную сдачу декларации по НДС, так же как и штрафа за несдачу декларации по НДС, рассчитывается по общим правилам. Эти правила содержит п. 1 ст. 119 НК РФ. Согласно им размер штрафа определяется исходя из 5% от суммы налога к уплате за каждый месяц (неполный или полный) с того дня, который был назначен для представления декларации. Величина штрафа не может превышать 30% от указанной суммы и не может быть менее 1000 руб.

Сдача декларации по НДС в 2025-2026 годах должна осуществляться до 25 числа месяца следующего за отчетным кварталом. С 2025 года это касается и упрощенцев, не освобожденных от НДС.

Подробнее о сроках уплаты налогов в 2025 году мы писали здесь.

Помимо штрафа налогоплательщику, опоздавшему с отчетом, выставят другие санкции. Какие именно, узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите бесплатный пробный доступ онлайн. Если вы хотите иметь полный постоянный доступ к системе, запросите ее стоимость.

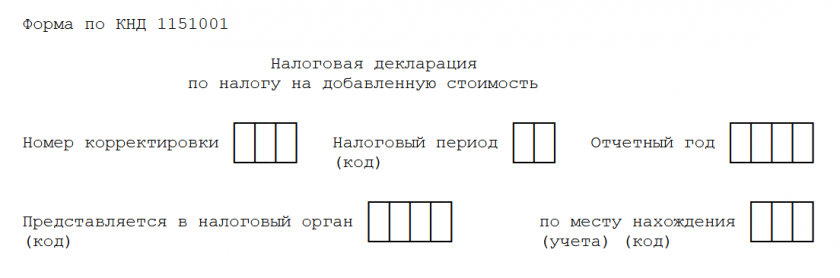

За налоговые периоды с 2025 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк декларации по НДС, а также образцы его заполнения для разных периодов бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 4 квартал 2025 года, в системе есть образец для ОСНО и образец декларации по НДС для УСН. Если вы хотите иметь полный постоянный доступ к системе, запросите ее стоимость.

О том, по какой форме отчитываются упрощенцы по НДС, мы рассказывали здесь, а образец декларации по НДС со ставкой 5% мы представили здесь.

О том, как платить НДС в 2026 году, мы рассказывали в этом материале.

Штраф за уточненную декларацию

Да, за подачу уточненки тоже могут оштрафовать. Избежать штрафа за уточненную декларацию по НДС можно, если:

- подать уточненку до завершения срока представления первоначальной декларации, т. е. в срок (п. 2 ст. 81 НК РФ);

- уточненка подается после завершения срока представления первоначального отчета, но до истечения срока уплаты налога, а ИФНС ошибки в первоначальной декларации не выявила или не успела проинформировать налогоплательщика о назначении выездной налоговой проверки (п. 3 ст. 81 НК РФ);

- до подачи уточненки, представляемой после истечения сроков подачи декларации и при наличии положительного сальдо на ЕНС в размере, соответствующем сумме налога и пеней, а выездная проверка, проведенная до подачи уточненки, не выявила ошибок (п. 4 ст. 81 НК РФ).

Также часто возникает вопрос: если ситуация с несвоевременной сдачей декларации по НДС возникает в отношении отчета с нулевой суммой к уплате, взыскивается ли в этом случае минимальный штраф за несданную декларацию по НДС в размере 1 000 руб.? Единого ответа на этот вопрос нет.

Штраф за несдачу декларации с отсутствующей суммой налога к уплате

Позиция чиновников такова, что налогоплательщик не освобождается от штрафа за непредставление декларации по НДС, даже если в ней не указывается сумма налога к уплате и отсутствует недоимка. Штраф за такое нарушение предусмотрен ст. 119 НК РФ (письма ФНС России от 22.08.2014 № СА-4-7/16692, Минфина России от 23.11.2011 № 03-02-08/121 и 27.10.2009 № 03-07-11/270, УФНС России по Москве от 16.03.2009 № 20-14/4/022859@). Соответственно, это в полной мере относится и к штрафу за несвоевременное представление декларации по НДС с отсутствующей суммой к уплате.

Мнение чиновников поддерживают в большинстве своем и суды (постановления Пленума ВАС РФ «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» от 30.07.2013 № 57, Президиума ВАС РФ от 08.06.2010 № 418/10 по делу № А68-5747/2009, Арбитражного суда Северо-Кавказского округа от 29.04.2016 № Ф08-2313/2016 по делу № А32-42102/2014, ФАС Западно-Сибирского округа от 16.02.2012 по делу № А03-7357/2011 (определением ВАС РФ от 31.07.2012 № ВАС-7486/12 отказано в передаче данного дела в Президиум ВАС РФ, ФАС Северо-Западного округа от 25.01.2011 по делу № А26-5027/2010, ФАС Западно-Сибирского округа от 07.09.2010 по делу № А75-9192/2009).

Поскольку по отчету, не имеющему суммы к уплате, штраф за декларацию по НДС рассчитать не представляется возможным, а применять его надо, то в этом случае размер штрафа за несвоевременную сдачу декларации считается равным минимальной санкции — 1000 руб. (постановления ФАС Центрального округа от 23.03.2012 по делу № А35-6471/2011, ФАС Волго-Вятского округа от 15.02.2010 по делу № А31-7500/2009, ФАС Северо-Западного округа от 25.02.2009 по делу № А56-28215/2007, ФАС Восточно-Сибирского округа от 28.02.2007 № А19-20250/06-52-Ф02-674/07-С1 по делу № А19-20250/06-52).

О том, в каких ситуациях возможно снижение величины санкций, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе КонсультантПлюс и бесплатно переходите в Готовое решение. Если вы хотите иметь полный постоянный доступ к системе, запросите ее стоимость.

Итоги

За несвоевременную сдачу декларации предусмотрен штраф, размер которого зависит от количества месяцев просрочки и суммы налога к уплате. Судебная практика по вопросу назначения штрафа за несвоевременное представление нулевой декларации неоднозначна, а чиновники считают, что отсутствие суммы налога к уплате и отсутствие недоимки не является основанием для освобождения от ответственности.

См. также материал «Размеры штрафов за несдачу отчетности в налоговую».

Здоауствуйте. Декларации подаем чере 1с отчетность. Там произошел какой то сбой. Указано было, что декларация была сдана, только через 5 месяцев выяснили, что оказывается она не сдана. Пришлось отправлять заново. Ндс был уплачен в срок. В самой декларации имеются доказательства того, что она была сформирована в правильный срок. Есть ли шанс того, что налоговая ограничится минимальным штрафом в 5%? Налог то мы оплатили вовремя.