Обоснование включения арендных платежей физлицам в 6-НДФЛ

При оплате аренды физлицу, не ведущему деятельность в качестве ИП или плательщика НПД, юрлица или ИП, выплачивающие доход, становятся по отношению к этому физлицу налоговыми агентами (пп. 1 и 2 ст. 226 НК РФ). Вознаграждение, выплачиваемое по договору аренды с физлицом, соответствует всем критериям доходов, указанных в ст. 226 НК РФ. Из этой обязанности следует и обязанность арендатора отчитываться по суммам доходов физлиц-арендодателей от аренды и суммам НДФЛ, удержанного при выплате таким физлицам (п. 2 ст. 230 НК РФ). Уплачивать НДФЛ за свой счет арендатор не вправе.

См. также:

- «Аренда у «физика» — с неотделимых улучшений нужно посчитать НДФЛ»;

- «Если ремонт оплатил арендатор, то физическое лицо – арендодатель само должно заплатить НДФЛ».

Отражаются ли в 6-НДФЛ выплаты по договору аренды у обычных физлиц (не ИП и не самозанятых лиц), разъяснили эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Нюансы отражения в 6-НДФЛ выплат по договорам аренды с физлицами

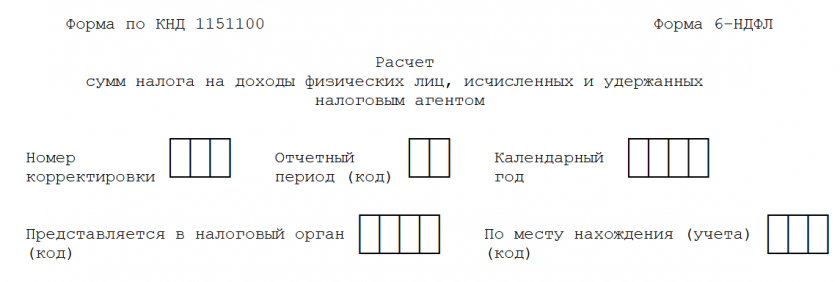

Отчетность в 2025 году налоговые агенты должны сдавать по форме из приказа ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Скачайте актуальный бланк 6-НДФЛ и образец его заполнения, кликнув по картинке ниже:

6-НДФЛ за 2025 год

6-НДФЛ за 2025 год

ВАЖНО! Выплаты по ГПД, к которым относится арендная плата, сейчас не выделяются в 6-НДФЛ из общего дохода, а отражаются общей строкой — вместе с доходами по трудовым договорам.

В соответствии с п. 3 ст. 226 НК налоговый агент должен рассчитать сумму НДФЛ к удержанию на дату получения дохода физлицом. Согласно п. 1 ст. 223 НК РФ датой получения физлицом дохода по аренде будет являться дата оплаты услуг арендатором деньгами либо передачи дохода в иной форме, допускаемой законодательством.

Вместе с тем подп. 6 п. 1 ст. 208 НК РФ представляет доход как вознаграждение, полученное за выполненную работу или оказанную услугу. Простая, на первый взгляд, логическая цепочка: услуга оказана, оплата произведена, НДФЛ удержан и уплачен в бюджет — на практике приводит к дополнительным вопросам. Например:

- Выплаченные до завершения оказания услуг авансы арендодателю показывать в 6-НДФЛ за период или нет?

- Услуги по договору аренды оказаны, но фактическая оплата еще не произведена — как это будет выглядеть в 6-НДФЛ?

- Арендная плата физлицу выплачивалась частями — как показать это в 6-НДФЛ?

Таким образом, при заполнении 6-НДФЛ по аренде необходимо «примирить» между собою требования ст. 223, 226 и 208 НК РФ.

Как следует рассуждать и на что ориентироваться в практических вопросах формирования 6-НДФЛ при аренде у физлиц, рассмотрим на примере.

Пример

ООО «Грузоперевозки» 02.09.2025 заключило с сотрудником договор об аренде его личного автомобиля «Газель». Договор заключен сроком на 1 год. Арендная плата по договору — 20 000 руб. в месяц с выплатой аванса и окончательным расчетом в месяце, следующем за окончившимся месяцем аренды. 16.09.2025 сотруднику по его просьбе выплатили аванс за аренду в сентябре — 10 000 руб. В октябре за сентябрьскую аренду было оплачено: 13.10.2025 — 5 000 руб., 22.10.2025 — 5 000 руб. В примере все выплаченные суммы указаны «грязными», т. е. без учета удержания НДФЛ при выплате дохода арендодателю.

В отчете за 9 месяцев 2025 года бухгалтер указал:

|

Раздел |

Строка |

Показатель |

Примечание |

|

2

|

120 (полученный доход) |

10 000 |

Поскольку датой дохода считается дата фактической оплаты (п. 1 ст. 223 НК РФ) |

|

140 (исчисленный налог) |

1 300 |

||

| 160 и 165 (удержанный налог) | 1 300 | ||

|

1 |

025 | 1 300 |

НДФЛ, удержанный 16.09.2025, нужно перечислить не позднее 29 сентября (перенос с воскресенья 28 сентября). В 6-НДФЛ этот налог отражается в составе платежа по пятому сроку перечисления, то есть по строке 025 |

Для проверки 6-НДФЛ по контрольным соотношениям возьмите на заметку этот материал.

Важно! Подсказки от КонсультантПлюс

Если вы заполняете расчет 6-НДФЛ за налоговый период, то сведения о выплатах по договору аренды и НДФЛ с них включите в справки о доходах и суммах налога физлица. Код дохода для отражения таких выплат в Приложении к справке зависит от вида имущества, предоставленного в аренду:

2400 - любые...

Подробнее о заполнении справки читайте в готовом решении, оформив бесплатный пробный доступ. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

В отчете за год бухгалтер в отношении данного договора, должен заполнить строки так:

|

Раздел |

Строка |

Показатель |

Примечание |

|

2 |

120 |

20 000 |

Показан порядок заполнения только по данным примера — аренда за сентябрь |

|

140 |

2 600 |

||

|

1 |

021 |

1 300 |

Обе суммы НДФЛ отражаются в составе налога по первому сроку уплаты в 4 квартале |

Если вам нужен образец заполнения 6-НДФЛ за 2025 год, воспользуйтесь тем, что подготовили эксперты. Получите бесплатный пробный доступом и переходите в КонсультантПлюс. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

При фактическом заполнении отчета по итогам года в 6-НДФЛ должны быть аналогичным образом включены и дальнейшие выплаты сотруднику по договору аренды.

Итоги

Нюансы заполнения 6-НДФЛ по договору аренды с физлицом связаны с учетом требований НК РФ. С одной стороны, чтобы соответствовать критериям дохода по ст. 208 Налогового кодекса, услуги по аренде должны быть фактически оказаны арендодателем налоговому агенту, с другой — для удержания и перечисления НДФЛ и отражения данных в разделах 1 и 2 6-НДФЛ должна состояться фактическая выплата дохода.

Подскажите, пожалуйста.

В 6-НДФЛ в строке 110 мы указываем всю сумму дохода, начисленного сотрудникам БЕЗ налога. А если доход полученный физическим лицом по договору аренды помещения, то сумма начисленная за аренду попадает в строку 110 с налогом.

То есть, если трудовые договора, то сумма в 110 строке без налога, а если договор аренды, то с налогом. Это правильно?

В таком случае, при заключении договора аренды с физиком арендодателем по месту нахождения обособленного подразделения, предполагается, что форма сдается в фнс по месту нахождения обособленного подразделения, но фнс, ссылаясь на то, что в договоре аренды в реквизитах арендатора указана непосредственно головная организация, без ссылки на обособленное подразделение, а именно, не указан кпп "обособки", заявляет, что необходимо сдать форму в фнс по месту нахождения головной организации

В операциях учета НДФЛ как отразяться даты? Например оплатили 25 февраля за март. Интересует ячейка даты периода. Там ставить месяц когда уплатим (февраль) или месяц оказания услуг по договору (март)?

Заранее благодарю за ответ.

Какой налоговый период должен стоять в п/п, если аренда начислена одним месяцем, а выплачена другим?

Налоговый период месяцем начисления или выплаты?

Но сомневалась.

Подскажите как заполнить строку 110 и 120 в 6-НДФЛ, если Дата выплаты дохода (аренды) - 20.08.18, а ННФЛ уплачен 19.09.18. Если заполняю стр.100 20.08.18 стр. 110 19.08.18 стр. 120 21.08.18 пишет - ошибка. Как правильно сделать?

Алена, добрый день! Дата удержания, если подоходный налог был удержан, и дата выплаты – один день. Срок перечисления для выплат по договору аренды – следующий рабочий день после выплаты. Соответственно, стр. 100 – 20.08.2018, стр. 110 – 20.08.2018, стр. 120 – 21.08.2018г. То что вы перечислили НДФЛ в бюджет лишь 19.09.2018г, значит, что вы опоздали со сроком уплаты. За это вам будут начислены пени. На форуме много тем по заполнению 6-НДФЛ и не только. Например, вот подобная вашей тема