Отражаем суточные в 6-НДФЛ

П. 3 ст. 217 НК РФ говорит о том, что для суточных существует лимит, с которого не уплачивается НДФЛ. Это 700 руб. в день для командировок по стране и 2 500 руб. в день для зарубежных командировок. В некоторых случаях размер суточных, установленных на законодательном уровне, повышен.

Если по внутреннему регламенту работодатель выдает большие суммы суточных, то всё, что выдано сверх лимита, облагается НДФЛ. Соответственно, облагаемый доход должен быть отражен в 6-НДФЛ.

См. также: "Какой размер суточных, не облагаемых НДФЛ?".

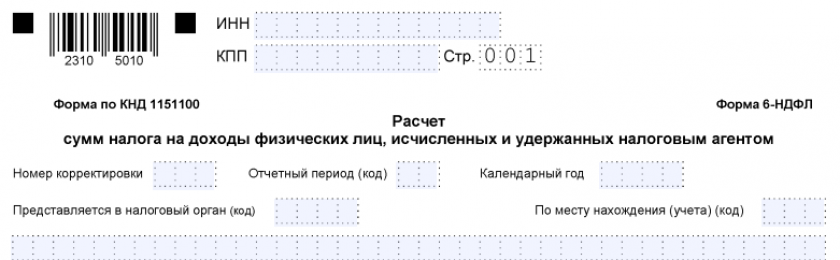

Расчет 6-НДФЛ с отчетности за 1 квартал 2024 года представляется по обновленной форме. Она же действует и в 2025 году. Вы можете скачать актуальный бланк для подготовки отчета за полугодие 2025 года и образец его заполнения бесплатно, кликнув по картинке ниже:

Расчет 6-НДФЛ за 2 квартал (полугодие) 2025 года

Расчет 6-НДФЛ за 2 квартал (полугодие) 2025 года

Образец 6-НДФЛ за полугодие 2025 года можно посмотреть в КонсультантПлюс, бесплатно, оформив пробный доступ к системе:

Скачать образец 6-НДФЛ за полугодие 2025 года в КонсультантПлюс бесплатно

При заполнении этой формы в части суточных нужно действовать так. Сумму дохода по стр. 120 показать только в части превышения. Вариант, при котором показывают полную сумму дохода в стр. 120 и вычет на сумму лимита в стр. 130, не подходит. Как объясняется в письме ФНС от 01.08.2016 № БС-4-11/13984 (вопрос 3), в стр. 130 попадают суммы в соответствии с кодами видов вычетов, перечисленных в приказе ФНС от 10.09.2015 № ММВ-7-11/387@, а лимита суточных там нет (обратите внимание, что письмо было выпущено для старой формы расчета 6-НДФЛ, в нем указаны старые номера строк).

Датой получения дохода в виде суточных признается последний день того месяца, когда руководитель утвердит авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ). Этой датой не может быть день выдачи денег, так как в тот момент еще нет оправдательного документа, свершившегося факта командировки, и сотрудник получает аванс, который может быть возвращен в случае раннего приезда обратно или отмены поездки.

Удержать налог работодатель должен, когда произойдет следующая выплата денежных средств работнику после даты получения дохода (п. 4 ст. 226 НК РФ). Как правило, НДФЛ по сверхнормативным суточным удерживается в день выдачи зарплаты за месяц, в котором утвержден авансовый отчет. Перечисление налога делается в срок до 28 числа либо до 5 числа в зависимости от периода удержания. Для декабрьских выплат установлена дополнительная платежная дата - последний рабочий день года.

См. также "Как оплачивается командировка на один день?"

Проверьте, правильно ли вы отражаете различные выплаты работникам в 6-НДФЛ, с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Суточные сверх нормы в 6-НДФЛ: примеры

Рассмотрим различные ситуации составления расчета со сверхнормативными суточными.

Пример

Сотрудник был в командировке внутри страны 5 дней, с 13 по 17 мая. 10 мая он получил аванс для поездки, в том числе суточные 1 300 руб. за день, итого 6 500 руб. Сумма суточных сверх нормы составила (1 300 – 700) × 5 = 3 000 руб. 21 мая сотрудник отдал авансовый отчет на утверждение. Таким образом дата фактического получения дохода будет являться 31 мая. 5 июня в компании - срок выплаты окончательного расчета по зарплате, и, соответственно, удержания НДФЛ. Значит, налог относится к пятому сроку уплаты, и в расчете за полугодие 2025 года суточные включаются в следующие строки:

|

Номер строки | |

|---|---|

|

020, 025 | |

|

Значение |

390 |

|

120 | |

|

Значение |

3 000 |

|

140 | |

|

Значение |

390 |

|

160, 165 | |

|

Значение |

390 |

|

Номер строки |

Значение |

|

020, 025 |

390 |

|

120 |

3 000 |

|

140 |

390 |

|

160, 165 |

390 |

Что делать, если суточные выплатили после командировки? Поясним на примере.

Пример

Сотрудник уехал в командировку в другую страну, не успев взять аванс. Пробыл там 5 дней, с 1 по 5 мая. 7 мая он отдал авансовый отчет на утверждение. В соответствии с отчетом помимо компенсации прочих расходов сотруднику полагается выплата суточных в размере 3 000 в день. Сумма суточных сверх нормы составила (3 000 – 2 500) × 5 = 2 500 руб. 13 мая сотрудник получил полное возмещение командировочных расходов. Окончательный расчет по зарплате был произведен 5 июня.

В расчет за полугодие 2025 года суточные включаются следующим образом:

|

Номер строки | |

|---|---|

|

020, 025 | |

|

Значение |

325 |

|

120 | |

|

Значение |

2 500 |

|

140 | |

|

Значение |

325 |

|

160, 165 | |

|

Значение |

325 |

|

Номер строки |

Значение |

|

020, 025 |

325 |

|

120 |

2 500 |

|

140 |

325 |

|

160, 165 |

325 |

Несмотря на то, что суточные выплатили после утверждения авансового отчета, удержать НДФЛ из этой выплаты нельзя, так как доход считается полученным позже — 31.05.2025.

Итоги

По некоторым специфичным выплатам сотрудникам НК РФ не содержит уточняющей информации, касающейся сроков для той или иной операции с НДФЛ. Однако к логическим выводам можно прийти, используя разъяснения ФНС, которых становится все больше и которые в скором времени, надеемся, ответят на все накопившиеся вопросы по заполнению расчета. С учетом этих разъяснений и норм НК РФ налог с суточных нужно удерживать с первой выплаты в следующем месяце после одобрения главой организации авансового отчета.

Всю актуальную информацию и новости по заполнению расчета ищите в разделе нашего сайта «Расчет 6-НДФЛ».

Сумму сверхнормативных суточных только в 120 строке второго раздела надо показывать? А строке 131 "Налоговая база" не надо?