Коротко о налоге: ставка, сроки, нюансы

Налог на сверхприбыль в России в 2023 году был введен отдельным федеральным законом. Быстро узнать основные сведения о нем поможет схема:

Налог уплачивается с суммы сверхприбыли, превышающей 1 миллиард рублей, и может быть уменьшен на налоговый вычет. Подробнее о расчете налога расскажем далее.

Узнать об уплате налога на сверхприбыль резидентами особых экономических зон в условиях стабилизационной оговорки вы можете в системе «КонсультантПлюс» после получения бесплатного пробного доступа.

Кто платит

В законе о налоге на сверхприбыль № 414-ФЗ приведен общий список плательщиков:

Чтобы разобраться детальнее, кто платит налог на сверхприбыль - 2023, а кто — нет, нужно изучить длинный список исключений — компаний, не признаваемых плательщиками нового налога.

ИП и обычных граждан налог на сверхприбыль не затрагивает.

Считаем налог: две формулы

Приведем две формулы для расчета налога на сверхприбыль.

Формула 1. Расчет суммы налога на сверхприбыль

Налоговой базой признается сумма сверхприбыли — превышение среднеарифметической прибыли за 2021–2022 годы над этим же показателем за 2018–2019 годы. В расчете не участвуют дивиденды, прибыль КИК и некоторые другие доходы.

В некоторых случаях налоговая база признается нулевой или равной 50% исчисленной прибыли за 2022 год:

Формула 2. Расчет налога с учетом вычета

Закон № 414-ФЗ позволяет при перечислении обеспечительного платежа уменьшить налог к уплате на налоговый вычет.

Далее расскажем, какие условия нужно выполнить, чтобы воспользоваться вычетом.

По каким формулам рассчитываются разнообразные показатели, рассказываем в материалах:

- «Как рассчитать зарплату по окладу — формула»;

- «Порядок расчета чистых активов по балансу — формула-2023»;

- «Затраты на 1 рубль реализованной продукции — формула».

Условия по вычету

Чтобы законно уменьшить налог на вычет, нужно выполнить несколько условий:

- перечислить обеспечительный платеж в федеральный бюджет в период с 01.10.2023 по 30.11.2023;

- подтвердить факт перечисления обеспечительного платежа, представив налоговикам копии платежных документов вместе с декларацией.

ВАЖНО! Вычет предоставляется в размере, равном уплаченному в период с 01.10.2023 по 30.11.2023 обеспечительному платежу, но не более 50% от суммы исчисленного налога.

Если компания перечислила обеспечительный платеж, а затем обратилась за его полным или частичным возвратом и до 28.01.2024 деньги возвращены из бюджета, вычет приравнивается к нулю. Нулевой вычет не уменьшает исчисленный налог (ч. 5 ст. 6 Федерального закона от 04.08.2023 № 414-ФЗ).

Расчетный пример

Поясним порядок расчета налога на примере.

Бухгалтер компании ПАО «Миллионер» для расчета налога на сверхприбыль собрал исходные данные о прибыли из налоговых деклараций:

- за 2018 год — 4,4 миллиарда рублей;

- за 2019 год — 5,2 миллиарда рублей;

- за 2021 год — 6,0 миллиарда рублей;

- за 2022 год — 4,0 миллиарда рублей —

и рассчитал сверхприбыль (СВП):

СВП = (6 000 000 000 + 4 000 000 000) / 2 – (4 400 000 000 + 5 200 000 000) / 2 = 200 000 000 рублей.

Условия для признания налоговой базы, равной половине прибыли за 2022 год, не выполняются.

Налог на сверхприбыль — 20 миллионов рублей (200 000 000 × 10%).

С учетом обеспечительного платежа, который компания уплатила 27.11.2023 в размере 10 миллионов рублей (заявление на возврат не подавала), налог к уплате составит 10 миллионов, по сроку 28.01.2024 компании по этому налогу ничего перечислять не надо, так как он считается полностью уплаченным.

Как отчитаться

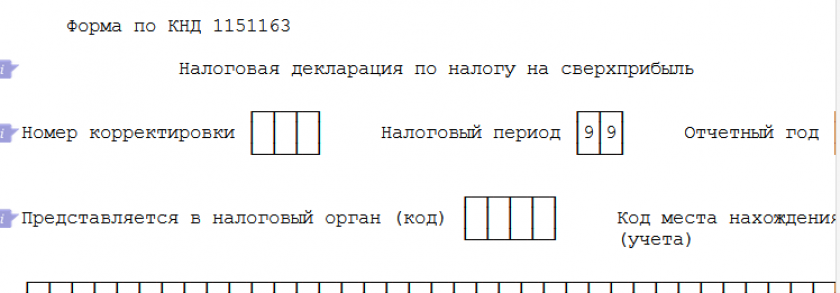

ФНС утвердила форму декларации по налогу на сверхприбыль, порядок ее оформления и формат подачи (приказ ФНС от 26.09.2023 № ЕД-7-3/676@). Вы можете скачать бесплатно бланк и образец его заполнения, кликнув по картинке ниже:

Декларация по налогу на сверхприбыль

Декларация по налогу на сверхприбыль

В состав декларации входят титульный лист и три раздела:

Раздел 2.1 включается в состав декларации теми налогоплательщиками, для которых налоговой базой признается половина прибыли за 2022 год с учетом особенностей, указанных в ч. 6 ст. 4 закона № 414-ФЗ.

Декларацию не нужно представлять в инспекцию, если:

- исчисленный налог оказался нулевым;

- среднеарифметическая прибыль (САП) за 2021–2022 годы не больше САП за 2018–2019 годы;

- САП за 2021–2022 годы не больше 1 миллиарда рублей с учетом ч. 4 ст. 4 закона № 414-ФЗ.

Отправить декларацию в инспекцию можно обычными способами:

В п. 1.6 Порядка заполнения декларации отмечено, что декларация представляется в налоговый орган по ТКС с применением УКЭП в формате, установленном приказом ФНС от 02.04.2022 № БГ-3-32/169.

В налоговых расходах сумма налога и обеспечительный платеж не учитываются (ст. 270 НК РФ). Для подтверждения вычета к декларации нужно приложить платежки об уплате обеспечительного платежа.

КБК и срок уплаты

Уплата налога на сверхприбыль производится не в составе ЕНП (п. 1 ст. 58 НК РФ).

Для его уплаты утвержден отдельный КБК:

Перечисленный налог зачисляется в федеральный бюджет.

Напомним, перечислить налог необходимо не позднее 28.01.2024. Эта дата совпала с воскресеньем (нерабочим днем), поэтому осуществить платеж без штрафов и пеней можно не позже понедельника, 29.01.2024.

Бухучет и отчетность

Налог на сверхприбыль является ретроспективным и признается расходом по налогу на прибыль (п. 2 Рекомендации БМЦ Р-154/2023-КпР «Налоги с прошлых доходов (прибыли)»).

Минфин дал рекомендации по бухучету расчетов по налогу на сверхприбыль.

Величина оценочного обязательства определяется с учетом:

- ожидаемой суммы налога, исчисленного по правилам закона № 414-ФЗ;

- намерений компании относительно перечисления/неперечисления обеспечительного платежа в бюджет;

- реализации права на налоговый вычет.

Аналитика по счетам 68, 96 и 99 должна обеспечивать формирование показателей, связанных с уплатой налога на сверхприбыль, подлежащих отражению в бухгалтерской отчетности.

Минфин отдельно прописал порядок отражения информации, связанной с новым налогом, в промежуточной и годовой отчетности.

Если для компании информация о налоге на сверхприбыль является существенной, ее нужно отразить в отчетности обособленно (например, в пояснениях к балансу и отчету о финансовых результатах).

Итоги

Налог на сверхприбыль является разовым налогом. Срок его уплаты — не позднее 28.01.2024 (перенос на рабочий понедельник 29.01.2024). Считать налог нужно по специальным правилам. Снизить сумму налога к уплате можно с помощью налогового вычета.

Организация рассчитала налог на сверхприбыль в сумме 60 000 000 руб., уплатила обеспечительный платеж в размере 50% до 30.11.2023 в сумме 30 000 000 руб. В 2024 году оплата не предполагается, так как организация воспользовалась льготой.

Просим уточнить, какие бухгалтерские записи и на какие суммы необходимо отразить в 2023-2024 году, а также по каким строкам бухгалтерской отчетности показывать данную хозяйственную операцию в 2023 и в 2024 году.

Если реорганизация в форме присоединения к Обществу нескольких юридических лиц произошла в декабре 2019 г, следовательно, средняя арифметическая величина прибыли Общества за 2018 и 2019гг рассчитывается с учетом данных присоединенных организаций за 2018 и 2019гг? или только 2018год?