Кого закон обязывает вносить водный налог

Отчитываться и вносить водный платеж в бюджет должны не все хозсубъекты, а лишь те, кто относится к плательщикам этого налога. Не входящие в эту категорию лица не обязаны представлять нулевую отчетность.

Очевидно, что водный налог имеет отношение к водным ресурсам. Какое использование подлежит обложению налогом, а какое — нет?

ВАЖНО! Ответы на все вопросы по водному налогу можно найти в первоисточнике — главе 25.2 «Водный налог» Налогового кодекса РФ.

Далее поясним, какое пользование относится к объекту налогообложения, а какое таковым объектом не является:

Таким образом, работать с водным платежом обязаны только те, у кого есть лицензия на пользование водным объектом и договор водопользования заключен до ввода в действие Водного кодекса (вступил в силу с 01.01.2007), а также при условии наличия объекта обложения водным налогом.

Подробнее о водном налоге мы писали в статье «Водный налог: налоговая база, плательщики, ставки».

Есть ли льготы по водному налогу? Разбираемся в материале «Существуют ли налоговые льготы по водному налогу?».

Сроки внесения налога в бюджет и сдачи декларации

Закон устанавливает налоговым периодом по данному налогу квартал. Что это означает?

Вносить водный платеж в бюджет и сдавать отчетность по нему следует ежеквартально.

Сдать декларацию по водному налогу за 2-й квартал 2023 года закон обязывает до 25.07.2023. Уплата водного налога за 2-й квартал 2023 года производится до 28.07.2023.

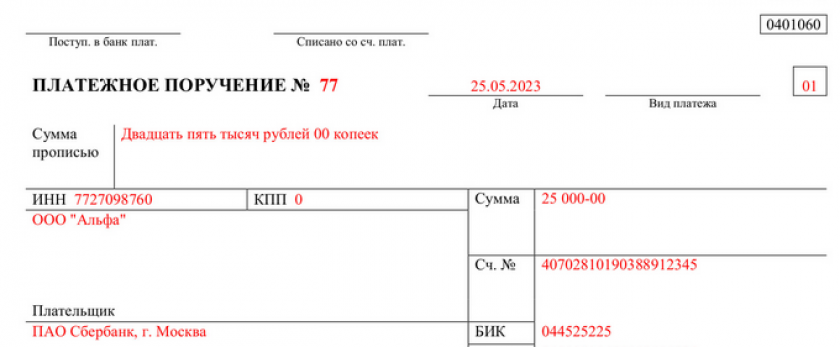

Водный налог входит в ЕНП, поэтому перечислять его надо единым налоговым платежом. Поскольку уплачивается он по декларации, подавать уведомление о ЕНП не нужно. По этой же причине его не следует платить отдельной платежкой, заменяющей уведомление, используйте платежку на ЕНП. Скачать образец можно бесплатно, кликнув по картинке ниже:

Платежное поручение на уплату единого налогового платежа

Платежное поручение на уплату единого налогового платежа

Авансовые платежи по водному налогу не предусмотрены, поэтому налог уплачивается в полном размере каждый квартал.

Как заполнить декларацию, расскажем далее в статье.

Далее рассмотрим нюансы вычисления водного налога за 2-й квартал 2023 года.

Данные для вычисления водного платежа

Размер водного налога для перечисления в госбюджет считаем по формуле:

Порядок расчета налога мы описывали в статье «Пример расчета водного налога(порядок исчисления, сроки)».

Сумму налога считают отдельно по каждому объекту налогообложения и перечисляют в госбюджет суммарный результат по всем объектам.

Сложность расчета заключается в том, что налоговая база дифференцирована по видам водопользования, а налоговые ставки дифференцированы по видам водных объектов.

Тарифы для водного платежа закреплены в ст. 333.12 НК РФ для каждого объекта обложения налога. Кроме того, они зависят от:

Если неверно исчислить налог, то хозсубъект будет оштрафован. А для корректного исчисления налога необходимо точно определить его ставку. Оформите пробный бесплатный доступ к «КонсультантПлюс» и получите полный перечень ставок воднеого налога.

Ставка налога может быть увеличена, если происходит забор воды в большем объеме, чем установленный лимит.

Коэффициенты для расчета налога указаны в п. 1.1 ст. 333.12 НК РФ. Они введены на 10 лет (с 2015-го по 2025 год) и увеличиваются каждый год.

Приведем пример соотношения базы и ставки для исчисления водного платежа:

Подробнее о ставках налога мы писали в статье.

Декларирование водного платежа

ВАЖНО! Форма декларации по водному налогу утверждена приказом ФНС от 09.11.2015 № ММВ-7-3/497.

Бланк и образец декларации по водному налогу можно скачать на нашем сайте в начале статьи.

Декларация имеет достаточно простую структуру:

Раздел 1

По строке 010 указывают актуальный КБК. Для 2-го квартала 2023 года это 182 1 07 03000 01 1000 110.

Далее идет блок из строк:

- 020 — ОКТМО,

- 030 — сумма платежа, положенная к перечислению в госбюджет.

Заполняется столько блоков, по скольким различным ОКТМО есть облагаемые налогом объекты.

Подраздел 2.1

Листов в подразделе может быть несколько. Их количество зависит от количества лицензий хозсубъекта, количества различных используемых водных объектов и количества «водных» видов деятельности.

Подраздел 2.2

В этой части будет столько листов, сколько у хозсубъекта лицензий, различных водных объектов или сколькими видами деятельности с использованием воды он занимается.

Сюда вносят данные плательщики, которые используют водные объекты, не забирая из них при этом воду.

Итоги

Уплатить водный налог и отчитаться по нему обязаны только его плательщики. Считают водный платеж ежеквартально, с той же периодичностью декларируют «водную» деятельность. Сдать отчетность за 2 квартал нужно до 25.07.2023, а перечислить ЕНП в счет водного налога до 28.07.2023.