Уведомление об исчисленных налогах для ЕНП 2026 года: форма и образец

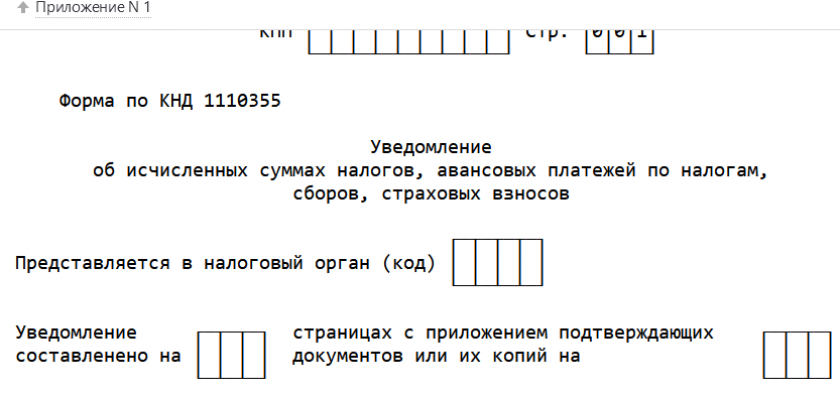

Форма уведомления об исчисленных суммах налогов, авансовых платежей, сборов, страховых взносов в 2026 году, а также порядок его заполнения утв. приказом ФНС от 02.11.2022 № ЕД-7-8/1047@. Скачать её можно бесплатно, кликнув по картинке ниже:

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Такое уведомление нужно направлять, если срок уплаты налога, взноса предшествует сроку сдачи отчетности, либо отчетность вообще не предусмотрена.

Общий срок подачи уведомления — до 25-го числа месяца уплаты налога, взноса. Исключением является уведомление по НДФЛ: для него прописаны свои сроки сдачи и их больше, чем по остальным платежам. Подробнее об уведомлениях по НДФЛ читайте здесь.

Основные правила работы с уведомлениями, которых нужно придерживаться в 2026 году, мы приводим в этой публикации.

Подробнее о подаче уведомления читайте в готовом решении от «КонсультантПлюс». Если у вас еще нет доступа к этой правовой системе, получите пробный доступ, и сможете бесплатно смотреть любые материалы, а также скачать образец заполнения уведомления. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Подробная памятка по порядку предоставления и заполнения уведомления есть на сайте ФНС. Смотрите её по ссылке.

Какими способами представлять уведомление о ЕНП

Представить уведомление об исчисленных суммах налогов можно следующими способами:

- по ТКС, подписав усиленной квалифицированной электронной подписью;

- через ЛК налогоплательщика, подписав усиленной квалифицированной электронной подписью;

- на бумаге, если налогоплательщик сдает бумажную отчетность (например, налогоплательщики, среднесписочная численность которых за предшествующий календарный год не превышает 100 человек).

Уведомление представляется в налоговый орган по месту постановки на учет плательщика (по юридическому адресу) или в качестве крупнейшего плательщика.

См. также:

- как исправить ошибки, если они допущены в уведомлении;

- могут ли оштрафовать за непредставление уведомлений.

Тут написано, что за июнь уведомление не подается.

Голову заморочили окончательно.

Подскажите пожалуйста по уведомлению об исчисленных суммах ЕНП, у меня ИП УСН Доходы, за первый квартал 2023 г. уведомление подала, вопрос по заполнению бланка уведомления за полугодие: сумма дохода за полугодие указывается нарастающим итогом (1+2 квартал) или отдельно за второй и как то правильно нужно указать период (если да, то как правильно указывать период)?

отчетный период понятно,я поставила 21. А номер месяца?

Прошу прощения, в предыдущем сообщении некорректно указала период.

отчетный период понятно,я поставила 21. А номер месяца?

в февральском уведомлении НДФЛ разбит на две строки ,НДФЛ с зарплаты за январь и НДФЛ с аванса за февраль. Не затрет ли второе уведомление НДФЛ с аванса за январь

При формировании уведомления по страховым взносам за февраль 2023 в это уведомление автоматически попадают суммы неоплаченных страховых взносов за период май-июль 2022г., когда было продление уплаты (Постановление Правительства РФ от 29.04.2022 № 776 «Об изменении сроков уплаты страховых взносов в 2022 году. С учетом основного вида деятельности по состоянию на 01.04.2022г.). Получается эти суммы нужно убрать вручную? Или они должны попасть в уведомление? Но тогда налоговая захочет их списать, а мы их не перечисляли, там сроки уплаты май-июль 2023г.

КБК по остальным страховым взносам можно посмотреть в этой статье, выбрать нужно КБК для взносов, начисляемых по единому тарифу.

И отдельно в уведомлении указываете НДФЛ - КБК и суммы налога.

Надо ли сдавать уведомление ЕФС-1 25 января 23г, если с 01.01 по 22.01.23г выплат сотрудникам не было (З/п за декабрь 22г выплачена 29.12.22г., а аванс за январь будет 25.01.23г )?

Режим УСН Доходы 6 процентов.

За 1 и 2 кварталы 2022 года неправильно исчислил сумму дохода для налога, часть доходов не учел. Суммы получились меньше.

Налоги не выплачиивал ибо уменшил эти неправильные суммы на суммы платежей в ОПС и ОМС

Сейчас обнаружил и хочу доплатить налог на доход.

Оплата теперь по ЕНС на единый КБК, это я сделаю.

Вопрос - Как правильно нужно создать Уведомление чтобы эти суммы зачли?

Насколько я понял необходимо:

1. Сделать для каждого квартала свое Уведомление за 2022 год

2. Установить отчетный период код 34/01 для первого квартала и 34/02 для второго

3. Использовать КБК 182 1 05 01011 01 1000 110

4. Внести суммы налога отдельно по кврталам - в первом Уведомлении сумма налога 1 квартала, во втором Уведомлении - сумма налога 2 квартала

Насколько я понял никакого нарастающего итога как в годовой декларации по УСН быть не должно, сумма налога каждого квартала вычисляется отдельно.

Прошу подтвердить мою правоту или немного подкорректировать :))

Заранее спасибо за помощь!

Насколько я понял 2023 год является переходным. И вместо Уведомлений по ЕНС можно как и раньше делать платежные поручения.

Это верно если Уведомления не делали еще ни разу. Я не делал.

Прочитал тут https://www.kontur-extern.ru/info/31121-platezhnoe_poruchenie_po_enp_v_2023_godu_poryadok_zapolneniya_i_instrukciya

Но и у вас на сайте тоже должно быть.

Правильно ли я понял что мне достаточно сделать две платежки с доначислением налога на прибыль с полем 106 - добровольное погашение задолжности.

Заранее спасибо за помощь!

Прошу помочь разобраться как теперь платить налогов УСН доходы (раньше было по квартально), нужно ли подавать в 2023 году уведомления об исчисленных

суммах налогов, авансовых платежей, сборов, страховых взносов?

А также как теперь производить уменьшения налога за счет взносов?

Заранее спасибо

Срок уплаты страховых взносов на травматизм за декабрь - до 16.01.2023 включительно.

Другие платежные и отчетные даты января смотрите в нашем Календаре.