Как платить патент в 2023-2024 годах

С 1 января 2023 года все хозяйствующие субъекты перешли на уплату бюджетных обязательств посредством механизма единого налогового платежа (ЕНП). В связи с этим кардинально изменился принцип уплаты налогов, взносов, прочих сборов, а также пени и штрафов в бюджет Российской Федерации. Этот принцип заключается в перечислении денежных средств на единый КБК общей суммой. Далее средства аккумулируются на едином налоговом счете, с которого происходит дальнейшее распределение по налогам, взносам и «санкционным» платежам.

Не остался в стороне и патент. Его, как и прочие налоги, нужно перечислить на единый КБК в составе ЕНП.

Что нужно знать о ЕНП и ЕНС организациям и ИП? Ответ на этот вопрос вы найдете в Готовом решении от справочно-правовой системы «КонсультантПлюс». Оформите бесплатный пробный доступ и переходите к изучению материала.

Однако в 2023 году, обозначенном как переходный период, законодатели позволили предпринимателям воспользоваться старой схемой уплаты налога по патентной системе налогообложения. То есть платежку по патенту ИП в 2023 году вправе формировать с привычными КБК и реквизитами 2022 года.

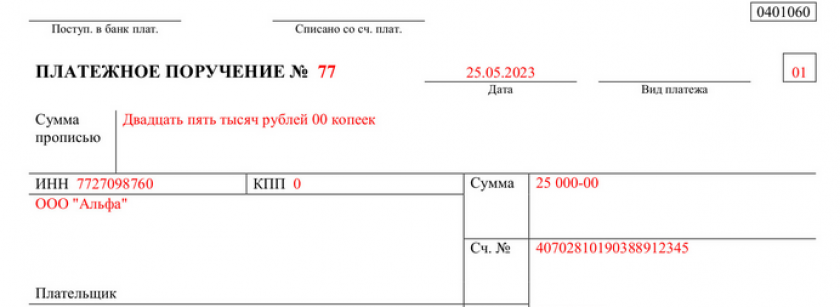

Исходя из этого мы представляем два образца платежного поручения на оплату патента в 2023 году.

Образец платежного поручения на патент в 2023-2024 годах — уплата в рамках ЕНП

Уплачивать налоги в рамках ЕНП легко — на все переводы готовятся практически одинаковые платежные поручения, в которых меняются только номер документа, его дата и сумма. Всё остальное — как забили один раз, так больше трогать и не нужно. В число реквизитов входят:

- ИНН и наименование плательщика — реквизиты предпринимателя-налогоплательщика, в соответствующих полях прописываются и его банковские реквизиты;

- КБК— один для всех налогов: 182 01 06 12 01 01 0000 510;

- ОКТМО — либо «0», либо значение ОКТМО;

- получатель— Казначейство России (ФНС России), в полях 13, 14, 15 прописываются банковские реквизиты получателя платежа;

- поля 106–109 — значение «0»;

- назначение платежа — дополнительная информация при необходимости.

В поле 101 платежного поручения должен стоять статус «01».

Все средства, поступающие на ЕНС, инспекторы распределяют в соответствии с начислениями, отраженными в уведомлениях, налоговых декларациях и расчетах, а также исходя из имеющейся задолженности по налогам и взносам и начисленных в связи с этим пеней и штрафов. По патенту уведомления об исчисленных суммах ЕНП подавать не нужно, поскольку сумма налога инспекторам известна. Единственное, что может понадобиться, — уведомление об уменьшении патента, но о нем мы расскажем ниже.

Полностью заполненное платежное поручение на оплату патента в 2023 - 2024 годах в составе ЕНП можно скачать бесплатно, кликнув по картинке ниже:

Платежное поручение на уплату ПСН

Платежное поручение на уплату ПСН

Отметим, что в 2024 году налогоплательщики будут закрывать свои обязательства перед бюджетом исключительно посредством ЕНП, поэтому этот же образец пригодится для работы далее.

Платежка-уведомление на патент в 2023 году

Такого рода платежка более привычна предпринимателям, и многие до конца продолжают использовать именно этот способ уплаты. Чем же он отличается от предыдущего:

- Статус в поле 101 приобретает значение «02».

- КБК в поле 104 указывается на уплату патента. Есть несколько значений кодов для перечисления налога в зависимости от территории ведения деятельности:

- 182 1 05 04030 02 1000 110 — для Москвы, Санкт-Петербурга и Севастополя;

- 182 1 05 04010 02 1000 110 — для городских округов (ГО);

- 182 1 05 04040 02 1000 110 — для ГО с внутригородским делением;

- 182 1 05 04020 02 1000 110 — для муниципальных районов;

- 182 1 05 04050 02 1000 110 — для внутригородских районов.

- Поле 105 — значение ОКТМО по месту учета ИП.

- Поля 106–109 — значение «0», однако в поле 107 допускается указывать периоды действия патента или дату последнего срока перечисления платежа (проверено на практике).

- В назначении платежа отражается наименование налога, по которому осуществляется оплата.

Данные по плательщику и получателю налогового платежа прописываются те же, что и при уплате ЕНП.

Образец платежки-уведомления на оплату патента 2023 года приведен по ссылке в начале нашей статьи.

Уплата налогов посредством платежного поручения, заменяющего уведомление, в 2024 году будет уже не доступна, поскольку переходный период ограничивается 2023 годом.

В какие сроки готовить платежку на уплату патента в 2023-2024 годах

Предприниматели платят патент либо одной суммой, либо двумя. Первый случай предусмотрен для патента, приобретенного на срок менее 6 месяцев. Второй — для действующего от полугода до года (в течение одного календарного года). Максимальный срок, в течение которого действует один патент, — это 12 месяцев.

Заплатить налог нужно по следующим правилам:

- Если патент выдан на срок менее 6 месяцев, то заплатить его предстоит до окончания срока действия. То есть платежка на оплату патента может быть сформирована и отправлена в банк на исполнение в любой день, пока действует патент.

- Если патент выдан на срок от 6 до 12 месяцев, тогда первую треть налога нужно оплатить до истечения 90 дней с момента начала действия патента, а оставшиеся две трети — до окончания срока действия. Например, патент приобретен на срок с 1 января по 31 декабря 2023 года. Платежка на оплату 1/3 патента должна быть подготовлена для отправки до 31 марта, а на оставшиеся 2/3 — до 31 декабря.

В случае пропуска указанных сроков в 2023 году при образовании отрицательного сальдо на ЕНС налоговики насчитают пени из расчета 1/300 от ставки рефинансирования, действующей на момент просрочки.

ОБРАТИТЕ ВНИМАНИЕ! С 1 января 2024 года расчет пеней для организаций изменен, но, поскольку организации не являются плательщиками патента, данный вопрос в нашей статье мы не затрагиваем.

О том, как рассчитываются и уплачиваются пени по налогам и страховым взносам, можно узнать из Готового решения от «КонсультантПлюс». Для ознакомления со всеми нюансами расчета и уплаты просто оформите демодоступ к системе. Это бесплатно.

Когда платежное поручение по патенту за 2023-2024 годы можно не формировать

Для снижения налоговой нагрузки в законодательстве предусмотрен вычет по патенту в виде уплаченных предпринимателем в налоговом периоде страховых взносов за себя (фиксированные + 1% с доходов, превышающих 300 тысяч рублей) и за работников, занятых в патентной деятельности. Помимо взносов на обязательное страхование, в вычет включены выплаты по листкам нетрудоспособности за первые три дня болезни, осуществляемые за счет средств работодателя, и взносы по договорам добровольного личного страхования.

ВАЖНО! С 2023 года фиксированные взносы включаются в вычет не по уплате, а по необходимости их уплаты в текущем году.

ИП-работодатели вправе снижать патент на предоставляемый Налоговым кодексом вычет не более чем на 50%. Таким образом, сформировать платежку на патент они обязаны в любом случае в установленные законодательством сроки.

ИП без работников могут снизить сумму налога вплоть до нуля. То есть когда сумма уплаченных взносов за работников и взносов, подлежащих уплате предпринимателем за календарный год, оказывается больше суммы патента, то необходимость в платежке на патент отпадает сама собой.

Чтобы использовать право не платить налог по ПСН, ИП должен представить в налоговую инспекцию заявление на уменьшение патента.

Об особенностях оформления такого уведомления мы рассказали в статье «Заявление на уменьшение патента — как заполнить, образец».

В этом уведомлении бизнесмену нужно будет расписать, сколько взносов всего он уплатил за отчетный период и какие именно суммы уменьшают его патент. На основании полученного уведомления налоговики узнают о том, какая сумма патента подлежит уплате в бюджет, или же о том, что предприниматель правомерно не оплатит патент.

Итоги

Платежное поручение по патенту в 2023 году может быть сформировано в двух вариантах. Первый — это уплата на КБК единого налогового платежа, статус платежного поручения при этом принимает значение «01». Второй — это уплата на КБК патента со статусом «02». Оба образца можно скачать по ссылке, приведенной в начале статьи. Но в 2024 году платежка на оплату патента может быть подготовлена только со статусом 01. С 1 января 2024 года все налоги, взносы и прочие платежи, входящие в состав ЕНП, будут уплачиваться по единому КБК 182 01 06 12 01 01 0000 510. Распределяют средства налоговики на основании поданных уведомлений, деклараций, расчетов, а также имеющейся недоимки и начисленных пеней и штрафов.