В каких случаях необходимо вносить данные в раздел 6

Разделы 4, 5 и 6 налоговой декларации по НДС нужно включать в отчет, только если налогоплательщик в данном налоговом периоде осуществлял операции, связанные с экспортом продукции, а также товаров, работ, услуг. НДС при данных операциях рассчитывается исходя из ставки 0% (при условии документального подтверждения экспорта).

Если в течение 180 дней налогоплательщику-экспортеру удастся собрать необходимые документы, подтверждающие нулевую ставку, то его обязанностью станет заполнение раздела 4 и сдача его в составе налоговой отчетности по НДС.

Подробнее об этом читайте в статье «Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%».

Если же установленный законодательством срок в 180 дней истечет, а документы — основания для нулевой ставки отсутствуют, то налогоплательщик должен оформить раздел 6.

ВАЖНО! С 01.01.2025 не освобожденные от НДС плательщики УСН являются плательщиками НДС. И у них тоже есть право на нулевую ставку НДС по экспорту и обязанность подтверждать экспорт документально. Если с подтверждением экспорта в течение 180 дней не получилось, они исчисляют НДС с реализации по той ставке, которую применяют, — общей или пониженной (см. п. 10 Методических рекомендаций из письма ФНС от 17.10.2024 № СД-4-3/11815@). И, соответственно, сдают раздел 6 в составе налоговой декларации.

При этом нужно учитывать, что право на вычет входного НДС, в том числе по экспортным операциям, есть только у тех упрощенцев, кто выбрал работу по общим ставкам НДС.

Если у упрощенца освобождение от НДС, подтверждать нулевую ставку и сдавать НДС-декларацию ему не нужно.

Как упрощенцам заполнить декларацию по НДС, мы рассказывали здесь.

Об основных правилах заполнения раздела 6 мы расскажем далее.

Как правильно оформить раздел 6

Правила оформления раздела 6 декларации по НДС регламентируются приказом ФНС России от 05.11.2024 № ЕД-7-3/989@. Данный приказ утвердил как саму форму отчетности, так и порядок и правила ее заполнения (далее — Порядок заполнения).

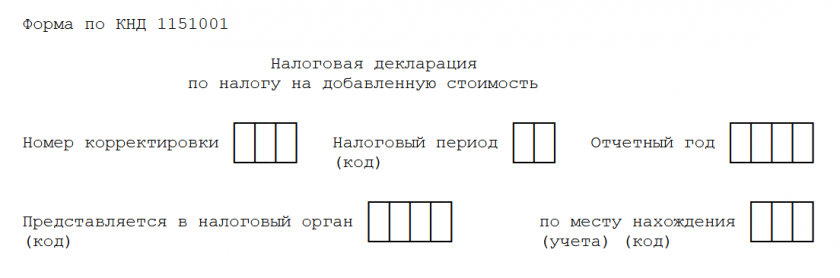

За налоговые периоды с 2025 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк декларации по НДС, а также образцы его заполнения для разных периодов бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. Упростите себе работу по заполнению отчета, прямо сейчас смотрите образцы декларации по НДС за 4 квартал 2025 года, в системе есть образец для ОСНО и образец декларации по НДС для УСН. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

Вносим данные по операциям экспорта

Для каждого кода операции должен быть заполнен блок, состоящий из строк 010–040:

- строка 010 предназначена для отражения кода операции;

- строка 020 нужна для отражения налоговой базы;

- строка 030 служит для указания величины НДС, исчисленной исходя из цифры, отраженной в строке 020 (налоговой базы), и ставки налога (10 или 20% либо 5 или 7%);

- строка 040 отражает суммы налоговых вычетов:

- входящий НДС, предъявленный продавцом;

- НДС, уплаченный при ввозе товаров в Россию;

- НДС, уплаченный налоговым агентом при покупке продукции (товаров, работ, услуг).

Если налогоплательщик экспортирует несырьевые товары, то он вычеты в разделе 6 не отражает. Какие еще есть нюансы по применению НДС и заполнению декларации при экспорте несырьевых товаров, узнайте из КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

Строки 050–060, содержащие суммы показателей по соответствующим строкам, нужно заполнить только на странице 1, а оставшиеся — прочеркнуть:

- строка 050 — общая сумма НДС, полученная путем суммирования цифр из строк 030 по каждому коду.

- строка 060 — суммированный показатель, но уже из строк 040.

Корректируем информацию по экспортным операциям

В случаях возврата покупателем товара (или его части) экспортеру потребуется внести данные в строки 080–100:

- строка 080 — сумма, на которую уменьшается налоговая база;

- строка 090 — корректировка НДС, т. е. сумма, на которую уменьшается исчисленный НДС;

- строка 100 — величина НДС, которая подлежит восстановлению (если ранее она была принята к вычету).

Если цена на товар выросла или, наоборот, снизилась, придется заполнить строки 110–150:

- строка 120 — здесь отразится сумма, на которую увеличивается налоговая база;

- строка 130 — предназначена для отражения суммы, на которую увеличивается НДС;

- строка 140 — показывается сумма, на которую уменьшается налоговая база;

- строка 150 — приводится сумма, на которую уменьшается НДС.

Далее переходим к исчислению налога.

Рассчитываем налог к уплате или возмещению

Сумму НДС, исчисленную к уплате в бюджет, надо привести в строке 160, а к возмещению — в строке 170.

При этом формула расчета для каждой из этих строк будет выглядеть следующим образом:

стр. 160 = (стр. 050 + стр. 100 + стр. 130) – (стр. 060 + стр. 090 + стр. 150);

стр. 170 = (стр. 060 + стр. 090 + стр. 150) – (стр. 050 + стр. 100 + стр. 130).

Показатели данных строк должны быть впоследствии учтены при заполнении раздела 1 декларации по НДС за соответствующий налоговый период. Об этом сказано в пп. 34.3, 34.4 Порядка заполнения.

Посмотреть пример заполнения раздела 6 декларации по НДС можно в КонсультантПлюс, бесплатно оформив пробный доступ к системе. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

О том, как следует поступать при отсутствии данных для заполнения налоговой отчетности по налогу на добавленную стоимость, читайте в материале «Как заполнить нулевую декларацию по НДС».

Итоги

Раздел 6 не всегда входит в состав налоговой декларации по НДС. Его нужно оформлять и сдавать, лишь когда у налогоплательщика-экспортера (с 2025 года в том числе применяющего УСН) нулевая ставка оказалась неподтвержденной в установленные сроки. В статье мы привели порядок заполнения данного раздела. Надеемся, что это поможет нашим читателям безошибочно отчитаться перед налоговиками.