В какой раздел декларации входит строка 170 и какова ее расшифровка

Строка 170 в декларации по НДС входит во 2-ю часть раздела 3, т. е. в состав вычетов. Отражению в ней подлежат вычеты по авансам, поступившим к продавцу, с которых он в момент их получения начислил налог к уплате.

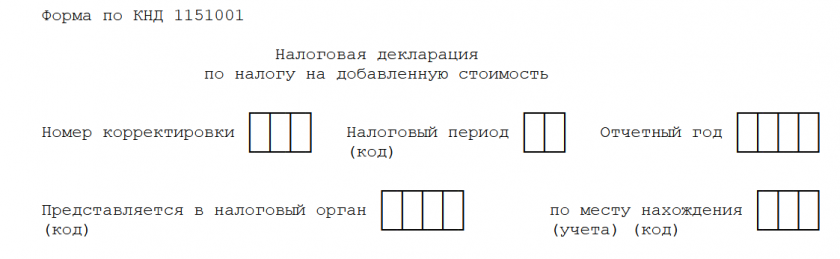

За налоговые периоды с 2025 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк бесплатно, кликнув по картинке ниже:

Декларация по НДС за 3 квартал 2025 года

Декларация по НДС за 3 квартал 2025 года

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 3 квартал 2025 года, в системе есть образец для ОСНО и образец декларации по НДС для УСН. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

О форме декларации по НДС для плательщиков УСН, узнайте из этой статьи.

Описание и код строки в новом бланке не изменились:

О том, в какой форме может быть уплачен аванс, читайте в материале «НДС по авансовым платежам: примеры, проводки, сложные ситуации».

Что обусловливает возникновение права на вычет по поступившим авансам

Получение оплаты (в полной сумме или частичной) в счет осуществляемой позднее отгрузки, подлежащей обложению налогом, обязывает продавца к выделению налога из суммы этой оплаты (подп. 2 п. 1 ст. 167 НК РФ). Эту процедуру сопровождает создание авансового счета-фактуры (п. 3 ст. 168 НК РФ), дающего покупателю возможность применения вычета в периоде перечисления средств. Продавец тоже приобретает право на использование вычета (п. 8 ст. 171 НК РФ), но только в другой момент. Этот момент придется на период отгрузки проданного с условием о предоплате (п. 6 ст. 172 НК РФ) или на период аннулирования договоренности о будущей отгрузке, следствием чего окажется возвращение аванса (п. 5 ст. 171 НК РФ).

С чем связана возможность такого вычета у продавца? С тем, что существует обязанность по созданию счета-фактуры и в момент отгрузки (п. 1 ст. 168 НК РФ). Применение этого вычета избавляет от двойного налогообложения полученного при реализации дохода.

С 2025 года плательщиками НДС стали также лица, применяющие УСН (если они не освобождены от НДС в силу малого дохода). Хоть и с определенными послаблениями, но они тоже должны платить НДС с авансов и также имеют право на вычет авансового налога, в том числе при работе с пониженными ставками 5 и 7%.

Об особенностях создания авансового счета-фактуры и внесения его в книги покупок/продаж читайте в статье «Принятие к вычету НДС с полученных авансов».

Строка 170 есть и в разделе 6 декларации по НДС. Как правильно заполнить этот раздел, на примере разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно переходите в Готовое решение. Там же вы найдете пояснения по заполнению каждой строки. Если вы хотите получить полный постоянный доступ к системе, запросите ее расценки.

В случаях, когда сумма вычетов превышает сумму исчисленного к уплате налога, НДС подлежит возмещению из бюджета.

Порядок заполнения строки 170

Правила заполнения строки 170 (п. 38.17 Порядка заполнения) требуют соответствия между данными раздела 3, попадающими в строки 070 и 170. Это означает, что в вычеты могут быть взяты только те суммы налога, которые были начислены к уплате с авансов и отразились, соответственно, в строке 070. Величина вычета зависит от соотношения сумм предоплаты и отгрузки:

- если отгрузка по сумме равна или превышает величину предоплаты, то вычет берется в начисленной с аванса сумме;

- если отгрузка делается на сумму меньшую, чем поступивший аванс, то налог к вычету будет соответствовать величине отгрузки.

Нужно ли вносить в строки 070 и 170 данные при получении предоплаты и осуществлении отгрузки в одном квартале? Для плательщиков на ОСНО ответ однозначный. Минфин (письмо от 12.10.2011 № 03-07-14/99) и ФНС России (письмо от 20.07.2011 № ЕД-4-3/11684 и более ранние) настаивают на обязательности отражения этих операций при попадании их в один период.

Что касается уплачивающих НДС упрощенцев, то для них ФНС предлагает упрощенную схему работы с авансами, которая отразится в том числе и на заполнении строк 070 и 170 в декларации по НДС.

О том, как поступить с налогом, начисленным с аванса, оказавшегося в числе просроченной задолженности, читайте в материале «НДС при списании кредиторской задолженности: проблемные ситуации».

Итоги

В строку 170, находящуюся в разделе 3 НДС-декларации, попадают те суммы налога с поступивших к продавцу авансов, которые он вправе предъявить к вычету в моменты отгрузки или возврата предоплаты. Основанием для вычета становится счет-фактура на аванс, выставленный в адрес покупателя при поступлении предоплаты. Суммы аванса и отгрузки могут не совпадать, и тогда величина вычета будет соответствовать меньшей из этих сумм.