Зачем перечислять авансы по прибыли

Несмотря на то что налоговым периодом по налогу на прибыль является календарный год, перечисление налога в бюджет одной суммой по итогам года не допускается. До наступления срока платежа (по итогам отчетных периодов) требуется уплачивать авансы, размер которых определяется одним из установленных в налоговом законодательстве способов.

Цель такой предоплаты — равномерное поступление в бюджет денежных средств. Порядок исчисления авансов и их уплаты установлен в ст. 286, 287 НК РФ. В них расписаны особенности исчисления авансовых платежей по каждому из разрешенных способов.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Уплаченные в течение года авансы по его окончании засчитываются в счет уплаты налога на прибыль. Авансовые платежи за 1 квартал и налог на прибыль могут совпадать по величине в том случае, если плательщик прекратил деятельность до окончания 1 квартала (или в последний день этого периода).

Что учесть при расчете авансов по прибыли за 1 квартал, расскажем далее.

Законодательно разрешенные способы уплаты авансов

Авансы по налогу на прибыль за 1 квартал 2026 года (и на протяжении всего календарного года) налогоплательщики могут уплачивать одним из следующих способов:

О желании применять способ № 2 компания обязана уведомить налоговый орган заранее — не позднее 31 декабря года, предшествующего переходу на такой способ уплаты авансов. Менять применяемую систему в течение года нельзя (абз. 8 п. 2 ст. 286 НК РФ).

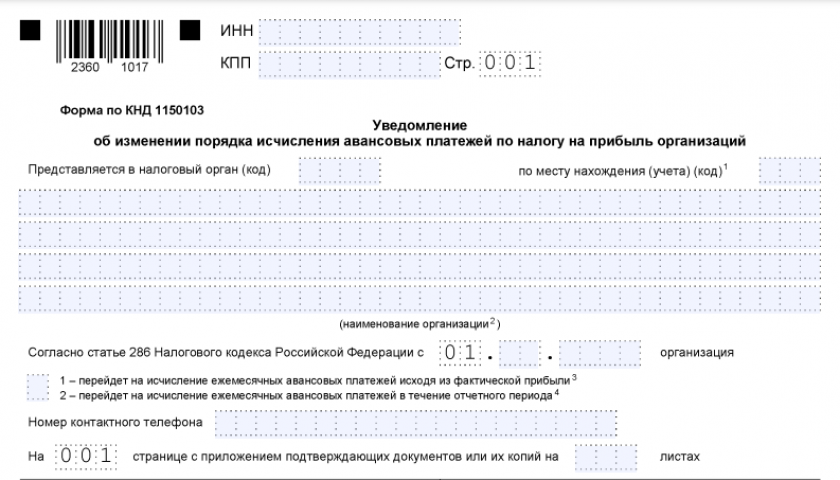

Но это в общем случае. В исключительных ситуациях власти вводят временный порядок, позволяющий переходить на ежемесячные авансы по фактической прибыли внутри года. Так было в период пандемии коронавируса в 2020 году. Разрешили это и в 2022 году из-за ухудшения ситуации в экономике из-за западных санкций. Перейти на авансы "по факту" можно было с марта и с любого последующего месяца 2022 года. Для этого в ИФНС направлялось соответствующее уведомление (письмо ФНС от 22.04.2020 № СД-4-3/6802@). Скачать её можно бесплатно, кликнув по картинке ниже:

Уведомление об изменении порядка исчисления авансовых платежей по налогу на прибыль (исходя из фактически полученной прибыли)

Уведомление об изменении порядка исчисления авансовых платежей по налогу на прибыль (исходя из фактически полученной прибыли)

В 2026 году пока никаких специальных правил не вводилось, поэтому уведомление об этом способе нужно было подать не позднее 12 января (перенос с выходного 31.12.2025).

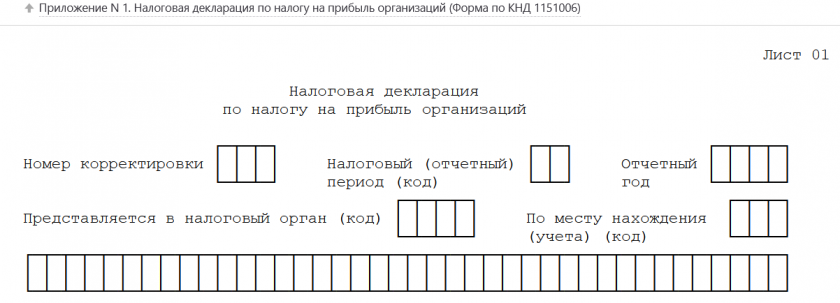

С 2025 года применяется новый бланк декларации по налогу на прибыль, утвержденный приказом ФНС России от 02.10.2024 № ЕД-7-3/830@. В 2026 году бланк применяется с учетом корректировок от 03.10.2025 г. Скачать бланк декларации можно здесь:

Бланк декларации по налогу на прибыль за 1 квартал 2026 года

Бланк декларации по налогу на прибыль за 1 квартал 2026 года

Об особенностях расчета разными способами авансовых платежей по налогу на прибыль за 1 квартал расскажем в следующих разделах.

Ежеквартальные авансы (способ № 1): ограничения и нюансы

Этот способ позволяет рассчитываться с бюджетом в части уплаты авансов по налогу на прибыль без замысловатых расчетов. Но есть ограничение — он доступен только двум группам налогоплательщиков (п. 3 ст. 286 НК РФ):

- организациям, чья выручка укладывается в законодательно установленный лимит (не более 15 млн руб. в среднем за квартал);

- налогоплательщикам, обязанным уплачивать авансы по прибыли ежеквартально (показаны на рисунке ниже).

Упомянутым на рисунке налогоплательщикам не доступны никакие другие способы уплаты авансовых платежей по прибыли, кроме этого. При этом прочие компании могут применять его добровольно, хотя не всегда вправе им воспользоваться из-за превышения законодательно закрепленного лимита по выручке.

Пример расчета квартальных авансовых платежей по налогу на прибыль от КонсультантПлюс

ООО "Альфа" уплачивает только квартальные авансовые платежи. Ставка налога составляет 25% (8% в федеральный бюджет и 17% в региональный бюджет).

Организация получила по итогам:

I квартала прибыль в размере 250 000 руб.;

полугодия убыток 100 000 руб.;

девяти месяцев прибыль в размере 500 000 руб.

Квартальный авансовый платеж по итогам I квартала...

Посмотреть пример полностью можно в Готовом решении, получив бесплатный пробный доступ. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Как определить, укладывается ли компания в лимит по выручке, чтобы платить авансы по прибыли единожды в квартал, расскажем далее.

ВАЖНО! С 2025 года выросла ставка налога на прибыль до 25%. Теперь она распределяется следующим образом: 8% - в федеральный бюджет, 17% - в региональный бюджет. Подробнее об изменениях налога на прибыль мы писали в статье.

Особенности исчисления среднеквартального дохода

Среднеквартальный доход (СДкв) — это показатель, исчисленный по данным о доходах за предыдущие четыре квартала. СДкв следует контролировать по окончании каждого квартала. Для его определения доходы от реализации по расчетным кварталам нужно сложить и разделить на 4 (рассчитать среднее арифметическое).

Участвуют в расчете четыре квартала, идущие подряд. Квартал, за который подается декларация по налогу на прибыль, тоже включается в расчет (письмо Минфина от 21.09.2012 № 03-03-06/1/493).

Как проверить, вправе ли компания применять этот способ уплаты авансов по налогу на прибыль в 1 квартале 2026 года? Покажем на примере.

В учетной политике ПАО «Литейные технологии» предусмотрено ежеквартальное перечисление авансов по прибыли. Чтобы убедиться, что компания вправе уплачивать авансовые платежи по налогу на прибыль за 1 квартал 2026 года по предусмотренному алгоритму, бухгалтер исчислил СДкв исходя из следующих данных:

Доходы от реализации:

- 2 квартал 2025 года - 11 997 078 руб.;

- 3 квартал 2025 года - 12 881 664 руб.;

- 4 квартал 2025 года - 25 698 340 руб.;

- 1 квартал 2026 года - 6 449 015 руб.

СДкв = (11 997 078 + 12 881 664 + 25 698 340 + 6 449 015) / 4 = 14 256 524 руб.

Расчетом охвачено четыре квартала, идущих подряд — требование Налогового кодекса выполнено. При этом не важно, что кварталы относятся к разным календарным годам. Не имеет значения и тот факт, что в 4 квартале 2025 года выручка оказалась выше пограничного порога в 15 млн руб. — средний показатель выручки норматива не превысил (п. 3 ст. 286 НК РФ):

СДкв =14 256 524 руб. < 15 000 000 руб.

Итоги вычислений подтвердили право ПАО «Литейные технологии» на уплату авансов единожды в квартал. Необходимость в переходе на ежемесячные платежи отсутствует.

Как посчитать доход от реализации

В расчете СДкв участвует однотипный показатель — квартальный доход от реализации. Если неверно рассчитать его сумму, итог вычислений и выводы о возможности/невозможности ежеквартальной уплаты авансов могут оказаться ошибочными. Как правильно посчитать этот показатель?

Доход от реализации должен определяться по нормам ст. 249 НК РФ. Что он включает, смотрите на рисунке ниже:

В расчете не участвуют доходы, не облагаемые налогом на прибыль. Перечень таких доходов закрытый (ст. 251 НК РФ).

Выручка от реализации участвует в расчетах без НДС и акцизов. При расчете среднего дохода от реализации (при его учете с НДС) показатели дохода за расчетные кварталы 2025 и 2026 года берутся за минусом НДС, равного 22% - в 2026 году и 20% - в 2025 году.

Внереализационные доходы в расчетах участия не принимают.

Ежемесячные авансы по фактической прибыли (способ № 2): правила и формулы

Способ № 2 по сравнению со способом № 1 более трудозатратный. Он требует ежемесячных процедур по исчислению авансов и представлению налоговых деклараций.

При расчете авансов данным способом необходимо учесть следующее:

В расчетах авансов участвуют две формулы:

Алгоритм исчисления ежемесячных авансов за 1 квартал по прибыли заключается в применении указанных формул в обычном порядке за исключением одного нюанса. Исчисленная и подлежащая уплате суммы первого (январского) авансового платежа будут совпадать по величине. Это обусловлено тем, что с начала каждого календарного года все расчеты по прибыли ведутся с нуля и авансовые платежи, произведенные в предыдущем году, не учитываются.

Пример расчета ежемесячных авансовых платежей по налогу на прибыль из фактической прибыли от КонсультантПлюс

По итогам января - февраля организация "Альфа" получила прибыль в размере 500 000 руб. Налог на прибыль зачисляется следующим образом: в бюджет субъекта РФ зачисляется сумма налога, рассчитанная по ставке 17%, а в федеральный бюджет - по ставке 8%.

Авансовый платеж за январь организация уплатила в следующем размере...

Полностью пример смотрите в Готовом решении. Пробный доступ предоставляется бесплатно. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Квартальные доплаты к ежемесячным авансам (способ № 3): базовый алгоритм

Этот способ самый трудоемкий по объему расчетов и количеству оформленных платежных поручений на перечисление авансов. При его использовании требуется уплачивать авансы по прибыли по итогам 1 квартала, полугодия и 9 месяцев. Кроме того, внутри каждого квартала нужно уплачивать ежемесячные авансы.

Базовые правила по данному способу показаны на рисунке:

Ежемесячные авансы по прибыли в 1 квартале 2026 года рассчитываются по данным декларации 3 квартала 2025 года и равны авансам, установленным в декларации на 4 квартал 2025 года. Если исчисленный авансовый платеж отрицательный или равен нулю, в бюджет по итогам текущего квартала (отчетного периода) ничего перечислять не нужно.

Пример расчета ежемесячных авансовых платежей по налогу на прибыль к уплате во II квартале от КонсультантПлюс

В I квартале ООО "Альфа" получило прибыль 3 750 000 руб. и исчислило квартальный авансовый платеж: 937 500 руб. (3 750 000 руб. x 25%).

Соответственно, ежемесячный авансовый платеж ООО "Альфа", подлежащий уплате во II квартале, составит 312 500 руб. (937 500 руб. / 3).

Посмотреть примеры для II, III и IV кварталов полностью можно в Готовом решении. Пробный доступ бесплатен. Если вы хотите иметь полный постоянный доступ к системе, запросите ее расценки.

Итоги

В налоговом законодательстве предусмотрено три способа расчета и внесения авансовых платежей по налогу на прибыль. У каждого из них свои правила расчета. Перечисление авансов можно производить по итогам каждого месяца исходя из фактической прибыли, а также по итогам 1 квартала, полугодия, 9 месяцев с доплатой по итогам квартала и ежемесячными авансовыми платежами. Допустимо также уплачивать авансы по прибыли ежеквартально без ежемесячных налоговых предоплат. Но данный способ могут применять только те налогоплательщики, у которых среднеквартальные доходы от реализации не превышают 15 млн руб.

ООО в 4 квартале достигли выручки более в 60 млн.

В декларации за год не заполняется раздел с авансовыми платежами.

В это случае уплачиваются авансы в 1 квартале?

Как налоговая узнает, какой аванс должен начисляться в 1 Квартале?

А вообще налоговая узнает, что Вам необходимо платить аванс по сумме выручке, отражаемой в декларации ежеквартально. Они же не вручную сидят высчитывают Ваши показатели, сейчас все делается автоматизированно.

ООО "Ромашка" в ноябре 2021 г. утратило право применения УСН по лимиту выручки.

Выручка за каждый квартал более 20 млн. руб.

За 4 кв. 2021 г. начислен налог на прибыль 550 000 руб. и перечислен в бюджет одной суммой.

Как рассчитать авансовый платеж за 1 кв. 2022 г.? Должны ли мы платить авансовый платеж ежемесячный?

1 700 000 (оплаченные авансы январь-март) - 150 000 (налог за первый квартал) = 1 550 000 (переплата).