Требования к заполнению и ведению книги учета доходов и расходов при ЕСХН

Применяющие ЕСХН коммерсанты обязаны заполнять налоговый регистр, в котором отражаются доходы и расходы.

Форма книги доходов и расходов при ЕСХН (КДР) утверждена:

- с 01.01.2024— приказом ФНС от 07.11.2023 № ЕА-7-3/816@;

- до 31.12.2023 — приказом Минфина России от 11.12.2006 № 169н.

Какие организации имеют право на применение ЕСХН, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

К заполнению этого налогового регистра необходимо подходить внимательно и скрупулезно, поскольку от этого зависит:

- правильность определения налогооблагаемой базы по сельхозналогу и размер самого налога;

- снижение риска налоговых санкций за неправильное ведение учета.

Плательщик ЕСХН может совмещать данный спецрежим с патентом — при котором также ведется отдельная книга учета.

Для достижения указанных целей записи в КДР необходимо вести:

- на русском языке;

- непрерывно, отражая операции на основании первичных документов в хронологическом порядке;

- в полном объеме (без пропусков и изъятий).

Как рассчитать авансовый платеж при ЕСХН, мы писали в статье.

При этом следует соблюдать совокупность требований к оформлению КДР:

- на каждый новый отчетный период оформлять новую КДР;

- после окончания налогового периода распечатывать КДР (если она велась в электронном виде), бумажный вариант КДР прошить и пронумеровать, указав на последней странице количество страниц (подтвержденных подписью ответственного лица) и скрепить печатью (при наличии);

ВАЖНО! С 2024 года отменено требование заверять КДР по ЕСХН в налоговой. Подробнее см. здесь.

- ошибочную запись исправлять обоснованно, подтверждая исправление подписью коммерсанта и проставлением даты (печать ставится при наличии).

Состав КДР:

- титульный лист (информация о налогоплательщике, налоговый период и др.);

- раздел 1, посвященный полученным доходам и произведенным расходам;

- раздел 2, содержащий информацию о списании стоимости основных средств и нематериальных активов.

Какова налоговая ставка ЕСХН, читайте здесь.

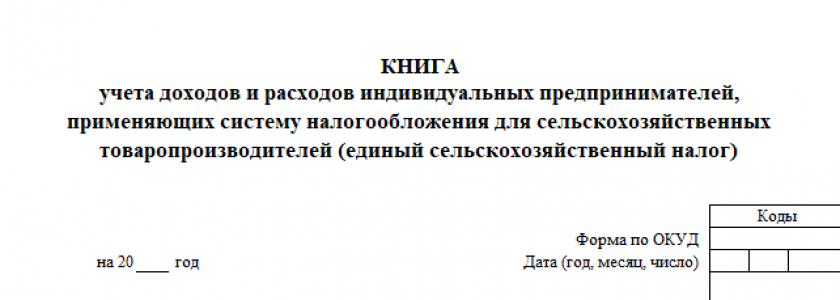

Скачать бланк книги доходов и расходов при ЕСХН вы можете, кликнув по картинке ниже:

Книга учета доходов и расходов при ЕСХН

Книга учета доходов и расходов при ЕСХН

Нюансы заполнения книги доходов и расходов

Основное правило заполнения КДР — наличие движения денежных средств в виде:

- полученных на расчетный счет и в кассу денег (в отношении доходов);

- оплаченных расходов, входящих в список допускаемых (п. 2 ст. 346.5 НК РФ).

При этом пристальное внимание должно уделяться обоснованности включения в КДР расходов — наиболее часто происходит занижение сельхозналога из-за включения в расходную часть затрат, не указанных в налоговом перечне.

Какие расходы можно учесть при ЕСХН, вы узнаете в статье "Перечень расходов, которые учитываются при ЕСХН".

В том случае, когда расход есть в списке допускаемых, необходимо проконтролировать выполнение 2 обязательных условий:

- наличие должного документального обоснования расхода;

- подтверждение его экономической целесообразности.

При наличии у коммерсанта расходов на приобретение основных средств (ОС) и нематериальных активов (НМА) следует обратить внимание на особенности отражения в КДР операций по списанию их стоимости.

Как перейти на ЕСХН с иного режима налогообложения, мы писали в статье "Переход на ЕСХН - как перейти и какие преимущества".

Чтобы не ошибиться в заполнении раздела 2 «Расходы на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по единому сельскохозяйственному налогу», необходимо разграничить все ОС и НМА на 2 группы:

- введенные в эксплуатацию и оплаченные в период применения ЕСХН;

- ОС и НМА, приобретенные до перехода на ЕСХН и имеющие на дату перехода остаточную стоимость.

Стоимость ОС и НМА из первой группы после оплаты списывается в налоговом периоде их ввода в эксплуатацию независимо от сроков использования и иных нюансов.

В отношении второй группы действует ограничение — стоимость такого имущества нельзя списать единовременно. Этот процесс может растянуться на срок от 3 до 10 лет — в зависимости от срока полезного использования ОС и НМА. Нюансы списания их остаточной стоимости в таком случае регламентированы п. 4 ст. 346.5 НК РФ.

Читайте о ведении бухгалтерского учета основных средств.

Отсутствие КДР при ЕСХН является грубым нарушением правил ведения учета, что влечет за собой наложение штрафных санкций. Все ли плательщики ЕСХН должны вести КДР? Ответ есть в КонсультантПлюс. Оформите пробный бесплатный доступ к правовой системе и узнайте, есть ли у вас обязанность по ведению КДР.

Итоги

Соблюдение правил ведения КДР при ЕСХН позволяет своевременно и в полном объеме отражать принимающие участие в расчете сельхозналога доходы и расходы. Особое внимание необходимо уделить расходам — их документальному подтверждению, экономической целесообразности и соответствию списку разрешенных Налоговым кодексом затрат.

В 2025г. в ЛК ИП пришло уведомление,что я должна оплатить 1% с дохода свыше 300 000руб.

Я нашла - Письмо ФНС РФ от 19.07.2021г. № БС -4-11/10114@, которое говорит: главы КФХ уплачивают страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование за себя и за каждого члена КФХ только в фиксированных размерах. Возможно , есть еще какие-то акты указывающие на размер оплаты.

Помогите, пожалуйста, разобраться касается ли меня уплата 1% с дохода свыше 300 000руб.

Спасибо.

Если член КФХ не работает и пенсионер и за него надо платить? Можно узнать Закон?ru

1. Подскажите пожалуйста, ИП на ЕСХН, что необходимо сделать при выплате арендной платы за паи физ. лицам в денежной и натуральной форме? Какие отчеты необходимо подать и в какие сроки?

2. Как записать в КУДИР выплату арендной платы за паи в денежной форме (указываем отдельно выплаченную сумму арендной платы без НДФЛ и отдельной строкой уплаченный за физ.лица НДФЛ)?

3. Как отобразить в КУДИР выплаченную арендную плату за паи в натуральной форме?

Заранее благодарю за ответ.

1. Подскажите как правильно заносить суммы в КУДИР ИП на ЕСХН (округленные без копеек или же построчно с копейками, а итоговые (за полугодие и год) в рублях без копеек?

2, Если ИП на ЕСХН работает без НДС, то в КУДИР при приобретении товара он заносит суммы в расходы с учетом же НДС?

ГСМ как списывается, на ЕСХН? Спасибо

Здравствуйте, ГСМ на ЕСХН списывается с учетом одной особенности - ГСМ списывается в том периоде, когда они оплачены, не имеет значения, когда ГСМ израсходовано. Такой вывод следует из положений письма Минфина РФ от 01.09.2014 № 03-11-06/1/43546.

То есть ГСМ на ЕСХН списываются как материальные расходы после их оплаты.

Пересчитывать все налоги за 2022 и 2023 год приходящиеся на ЕСХН по ОСНО и уплатить их с пенями.

и

Расход = сумма услуг, оказанных Вам

(п. 1 ст. 346.17 НК РФ, Письма Минфина России от 26.11.2019 N 03-11-11/91390, от 23.09.2013 N 03-11-06/2/39230, от 06.07.2012 N 03-11-11/204 - письма для УСН, но думаю для Вас они подойдут)

5. Налогоплательщики вправе уменьшить налоговую базу за налоговый период на сумму убытка, полученного по итогам предыдущих налоговых периодов. При этом под убытком в целях настоящей главы понимается превышение расходов над доходами, определяемыми в соответствии со статьей 346.5 настоящего Кодекса.

Налогоплательщики вправе перенести на текущий налоговый период сумму полученного в предыдущем налоговом периоде убытка.

Если налогоплательщики получили убытки более чем в одном налоговом периоде, перенос таких убытков на будущие налоговые периоды производится в той очередности, в которой они получены.

Вы просто перенесете убыток на следующий год.

Исходя из формулировки нужны даты оплаты по каждому документу, поэтому, полагаю, правильнее будет писать отдельными строками.

Доход у Вас не образуется, так как вы не проводите реализацию, а передаете ее в счет покрытия затрат на аренду. У Вас встречного потока денежных средств нет.

Здравствуйте!

Принять расход вам надо в феврале 2023 г., так как расходами признаются затраты на самую позднюю дату: после их фактической оплаты или получения товаров, материалов (п. 5 ст. 346.5 НК РФ).

В декабре 2022 г. у вас просто аванс выданный, который сам по себе не учитывается при расчете ЕСХН. И только в феврале 2023 г. у вас будут выполнены все условия - семена/удобрения получены и оплачены.

Здравствуйте можно ли ставить в книгу доходов и расходов уплату Есхн?

Получается, что оплаченный НДС за налогового агента, мы тоже не ставим в КДР?

Лучший вариант - распечатайте книгу и начните сверять по каждому дню, по каждой операции - всё, что я могу посоветовать.