Инвентаризация расчетов: порядок и сроки проведения инвентаризации

По общему правилу перед составлением итоговой бухгалтерской отчетности за год организация обязана провести инвентаризацию совокупных активов и обязательств (п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 № 34н), в частности расчетов с дебиторами и кредиторами.

С 01.04.2025 порядок инвентаризации регламентирует ФСБУ 28/2023. Что изменилось по сравнению с прежними правилами, узнайте в обзоре. Пробный доступ к КонсультантПлюс бесплатный. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Об инвентаризации перед формированием итоговой отчетности читайте статью «Как провести инвентаризацию перед годовой отчетностью».

Кроме того, инвентаризация по решению руководителя может быть проведена и в иных случаях. При этом с 1 апреля 2025 года этот перечень новым ФСБУ 28/2023 расширен:

Также этим случаем может стать подготовка отчетности для потенциального инвестора либо совета директоров, на котором будут решаться стратегические вопросы развития фирмы.

Проверь себя: как провести инвентаризацию Время прохождения около 5 мин.При этом компании важно объективно представлять, на какие объемы задолженности к получению можно рассчитывать и в какой срок, а также каковы действительные объемы кредиторки предприятия перед контрагентами. Иными словами, требуется корректно провести инвентаризацию расчетов с дебиторами и кредиторами.

Инвентаризация расчетов заключается в сверке величин, числящихся на соответствующих счетах бухгалтерского учета, оценке обоснованности их отражения, а также проверке задолженности на предмет просроченности.

Инвентаризация расчетов проводится в сроки, определенные во внутреннем документе.

Чтобы провести инвентаризацию расчетов, компания по общему правилу должна сформировать специальную инвентаризационную комиссию, функционирующую на постоянной основе. В такую комиссию могут входить сотрудники административных подразделений фирмы, бухгалтерии, а также иных департаментов (юридического, финансового и т.д.). По своему усмотрению компания вправе включить в состав комиссии сотрудников аудиторских структур (как внутренних, так и внешних).

По ФСБУ 28/2023 в некоторых случаях инвентаризационную комиссию можно не создавать, например, если в организации только руководитель и бухгалтер, либо инвентаризацию проводит аудитор.

Инвентаризация расчетов оформляется приказом руководителя (форма ИНВ-22), в котором, в частности, указываются основания для ее проведения, сроки, а также состав комиссии.

Новый стандарт говорит о том, что результаты проведения инвентаризации должны быть документально оформлены, но полного перечня документов (как было в прошлом порядке) не установлено. Какие документы и как оформлять, предприятие решает самостоятельно (Информационное сообщение Минфина России от 12.04.2023 № ИС-учет-44). В том числе можно продолжать использовать унифицированные формы, закрепив это в учетной политике. Например, форму ИНВ-22.

ВАЖНО! С 01.04.2025 отсутствие 1/5 и более членов инвентаризационной комиссии при обязательном проведении инвентаризации является основанием для признания результатов инвентаризации недействительными (п. 21 ФСБУ 28/2023). Ранее требование было строже - акт считался недействительным при отсутствии подписи даже одного члена комиссии.

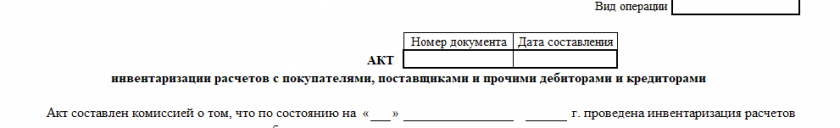

После проведения сверки расчетов с дебиторами и кредиторами и выявления актуальных масштабов задолженности компания должна корректно оформить результаты инвентаризации расчетов. Для этого можно использовать акт инвентаризации расчетов с поставщиками, покупателями и прочими дебиторами и кредиторами (форма ИНВ-17). Компании целесообразно оформить результаты проверки объемов задолженности именно этим актом.

Если инвентаризация расчетов проводится перед составлением годовой отчетности, то ее результаты нужно отразить в бухгалтерской отчетности за год. Если же инвентаризация расчетов проводится по другим основаниям, то ее результаты подлежат отражению в учете и отчетности того месяца, в котором была она была завершена.

Инвентаризация дебиторской задолженности

Для того чтобы выявить действительные масштабы ДЗ организации, необходимо провести сверку расчетов по каждому должнику в разрезе отдельных договоров и оснований.

Традиционными для учета ДЗ являются счета, на которых отражаются расчеты с контрагентами (покупателями и поставщиками):

|

Счет |

Что анализируется |

|

60 |

Величина выплаченных поставщикам или подрядчикам авансов |

|

62 |

Задолженность покупателей за отгруженные товары или выполненные услуги |

|

75 |

Не оплаченная учредителями задолженность по взносам в уставный капитал |

|

76 |

Величина НДС, исчисленного при получении авансов; суммы претензий, предъявленные поставщикам; дебиторская задолженность прочих контрагентов |

Чтобы объективно оценить ДЗ контрагентов, лучше всего провести сверку взаиморасчетов с каждым из них. Если в ходе сверки будет выявлена какая-либо неточность в учете ДЗ по отдельному основанию, организация должна скорректировать отчетность и отразить исправление ошибки в учете (п. 5 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утвержденного приказом Минфина России от 28.06.2010 № 63н).

ВАЖНО! На практике бухгалтерские службы нередко забывают, что если организация регулярно подписывала акты сверки взаиморасчетов с контрагентом-должником, то такую ДЗ нельзя списать и включить в расходы по налогу на прибыль через 3 года после ее образования. Причина в том, что подписание акта сверки прерывает срок давности по ДЗ, и он начинает отсчитываться заново (письмо ФНС России от 17.07.2015 № СА-4-7/12693).

На данном этапе важно верно оценить объемы сомнительной и просроченной задолженности, а также определить, можно ли сформировать под нее резерв по сомнительным долгам и в каком размере. Каждую дебетовую сумму на указанных счетах (в разрезе конкретных оснований возникновения ДЗ) нужно анализировать на предмет ее сомнительности.

О том, как списать просроченную ДЗ в учете, читайте в статье «Порядок списания дебиторской задолженности».

ДЗ персонала по оплате труда, а также по выданным под отчет денежным средствам также необходимо оценить и объективно выявить. Для этого проводится инвентаризация по счетам 70, 71 и 73. Обычно проверяется, имеется ли у уволенных работников ДЗ перед фирмой, какие сотрудники не отчитались по выданным авансам, а также какие еще несоответствия имели место.

Кроме того, анализируются дебетовые остатки по счетам 68, 69 на предмет выявления переплаты в бюджет по налогам и сборам и во внебюджетные фонды.

Дебиторская задолженность, по которой истек срок исковой давности, включается во внереализационные расходы. Обязательно ли для этого проводить инвентаризацию задолженности и издавать приказ о ее списании? Ответ дали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в материал. Это бесплатно. Если вы хотите пользоваться системой на постоянной основе, уточните ее стоимость.

Инвентаризация кредиторской задолженности

КЗ по аналогии с ДЗ может быть корректно выявлена по результатам сверки взаиморасчетов с контрагентами-кредиторами. Инвентаризация расчетов с поставщиками и подрядчиками предполагает анализ записей по кредитовому счету:

|

Счет |

Что анализируется |

|

60 |

Задолженность перед поставщиками и подрядчиками за полученные товары или услуги |

|

62 |

Величина полученных от покупателей авансов |

|

75 |

Задолженность перед учредителями бизнеса по выплате дивидендов |

|

76 |

Величина НДС, принятая к вычету при оплате авансов поставщикам, задолженность перед прочими контрагентами |

ВАЖНО! При этом есть плюс в плане налогообложения: если компания регулярно подписывала акты сверки, то КЗ по таким контрагентам не нужно включать в состав налогооблагаемых доходов после истечения 3 лет со дня образования задолженности.

Чтобы выявить действительные объемы задолженности перед бюджетом (по налогам), а также внебюджетными фондами (по страховым взносам), целесообразно обратиться в ФНС или в СФР с запросом о выдаче соответствующих справок. Для расчетов по налогам запросите:

- справку о сальдо ЕНС (справку о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо ЕНС налогоплательщика),

- справку о принадлежности сумм денежных средств, перечисленных в качестве ЕНП.

Для получения справок направьте в налоговый орган заявление по установленной форме. Направить заявление можно в личном кабинете налогоплательщика, по ТКС и на бумаге обычной почтой.

Ответы на вопросы по этой теме Как провести инвентаризацию расчетов с бюджетом в 2025 году?Кроме того, рекомендуем сразу запросить в налоговой инспекции акт сверки – лучше подать соответствующее заявление о представлении акта сверки на бумажном носителе.

В СФР нужно запросить справку о состоянии расчетов по страховым взносам, пеням и штрафам (в части взносов на травматизм).

Инвентаризация расчетов с кредиторами по оплате труда также имеет большое значение при выявлении действительных объемов ДЗ и КЗ организации, поскольку уровень КЗ по оплате труда напрямую влияет на коллектив и его работоспособность. В данном контексте счет 70 проверяется на предмет выявления случаев невыплаты заработной платы, а также причин этого.

ВАЖНО! Чтобы проверка была эффективной, организации следует провести анализ всех расчетных ведомостей, а также расходных кассовых ордеров и платежных поручений.

Поскольку нередко основную КЗ в организации составляет задолженность перед банками и иными финансовыми учреждениями, обязательна проверка кредитовых остатков по счетам 66 и 67. При этом важно правильно оценить, какие остатки представляют собой краткосрочную, а какие — долгосрочную КЗ. Выполнить задачу поможет анализ бухгалтерских регистров организации, а также полученных от банка документов (графика погашения КЗ, справок и выписок об уплате).

ВАЖНО! При анализе КЗ следует не забыть, что задолженность по каждому кредитору и каждому основанию должна быть проверена на предмет просроченности. Если окажется, что срок давности по КЗ истек либо, к примеру, кредитор был ликвидирован, такую КЗ необходимо списать в соответствии с действующим порядком.

Как правильно списать кредиторскую задолженность с истекшим сроком исковой давности, читайте здесь.

См. также:

- «Списание кредиторской задолженности - проводки и сроки»;

- «Списание кредиторской задолженности при ликвидации кредитора».

Инвентаризация дебиторской и кредиторской задолженности (образец акта ИНВ-17)

Инвентаризация расчетов должна быть документально оформлена после того, как все операции по выявлению актуальных ДЗ и КЗ завершены. Для этой цели следует сформировать акт инвентаризации расчетов с покупателями и заказчиками, поставщиками и прочими дебиторами и кредиторами по форме ИНВ-17 или форме, самостоятельно разработанной организацией, а также справку – приложение к акту. Причем составить такой акт необходимо в двух экземплярах.

Акт инвентаризации расчетов по форме ИНВ-17 можно скачать по ссылке ниже:

Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по форме ИНВ-17

Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по форме ИНВ-17

Образец заполнения акта по форме ИНВ-17 можно скачать по этой ссылке:

Скачать образец в КонсультантПлюс по пробному доступу бесплатно

Итоги

Инвентаризация расчетов требует детального анализа расчетов с каждым контрагентом в разрезе каждого отдельно взятого основания (к примеру, договора поставки, предоставленного займа и т. д.). Для этого бухгалтерская служба компании проводит проверку остатков на соответствующих счетах. Получить объективное представление об объемах имеющихся ДЗ и КЗ помогает сверка расчетов с контрагентами и бюджетом.

Обязательно помнить о том, что просроченные ДЗ и КЗ нужно списать и учесть такое списание должным образом при налогообложении прибыли. Кроме того, важно правильно составить документы, в которых будут отражены результаты инвентаризации.

Перед государством никаких. Перед организацией - материальную, если компания понесла убытки в результате их действий, то на сумму причиненных убытков, + если это работники компании, то на них накладывают дисциплинарную ответственность в диапазоне от выговора до увольнения, в зависимости от тяжести нарушения.

Корректно ли будет удалить с-до по этим субсчетам из Акта инв-ции?

Нет, некорректно, если есть соответствующая задолженность.