УСН и обособленное подразделение в 2024-2025 годах

Прежде чем открывать обособленное подразделение при УСН или переходить на упрощенку при наличии таких подразделений, нужно разобраться, допускает ли законодательство применение УСН налогоплательщиками, имеющими обособленные подразделения. Так и сделаем.

ВАЖНО! С 2025 года произошли масштабные изменения в применении УСН. Они коснулись ставок налога, допустимых лимитов применения УСН, перечня обязательных налогов. Продробнее об изменениях читайте в нашем материале.

Подп. 1 п. 3 ст. 346.12 НК РФ запрещает применять упрощенную систему организациям, имеющим филиалы. Филиал — это обособленное подразделение, расположенное вне места нахождения юрлица и осуществляющее все его функции или их часть, наделенное создавшим его юрлицом имуществом, действующее на основании утвержденных этим юрлицом положений и указанное в ЕГРЮЛ (пп. 2, 3 ст. 55 ГК РФ).

Налоговое законодательство имеет свое определение обособленного подразделения. Согласно п. 2 ст. 11 НК РФ, обособленное подразделение организации — это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места, то есть рабочие места, созданные на срок более 1 месяца. Под рабочим в этом случае понимается место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой, которое прямо или косвенно находится под контролем работодателя (ч. 6 ст. 209 ТК РФ).

Признание обособленного подразделения организации таковым производится независимо от того, отражено ли его создание в учредительных и иных организационно-распорядительных документах организации, и вне зависимости от полномочий, которыми наделяется указанное подразделение.

Как видим, понятие обособленного подразделения в НК РФ более широкое, чем филиал. Отсюда следует, что наличие у организации подразделений, которые не являются филиалами, не препятствует применению упрощенной системы налогообложения. Это не раз подтверждали и контролирующие органы (письма Минфина России от 22.04.2019 № 03-11-11/29010, от 05.06.2018 № 03-11-06/2/38208 и др.).

Таким образом, открыть обособленное подразделение при УСН в 2024-2025 годах можно. Главное, чтобы у него не было признаков филиала. Таким представительством может быть, например, расположенный вне места нахождения головного офиса производственный цех, магазин или склад.

По месту нахождения каждого обособленного подразделения (кроме филиала или представительства) организации необходимо встать на учет в налоговом органе (пп. 1, 3, 4 ст. 83 НК РФ). Это необходимо сделать, даже если создано всего 1 рабочее место.

Как поставить подразделение на учет в налоговом органе

Для того чтобы встать на учет в налоговых органах по месту нахождения обособленного подразделения, не являющегося филиалом или представительством, необходимо направить в налоговый орган сообщение о создании обособленного подразделения.

ВАЖНО! Если подразделение является представительством или филиалом, постановку организации на учет по месту его нахождения инспекция осуществляет самостоятельно на основании сведений из ЕГРЮЛ (п. 3 ст. 84 НК РФ).

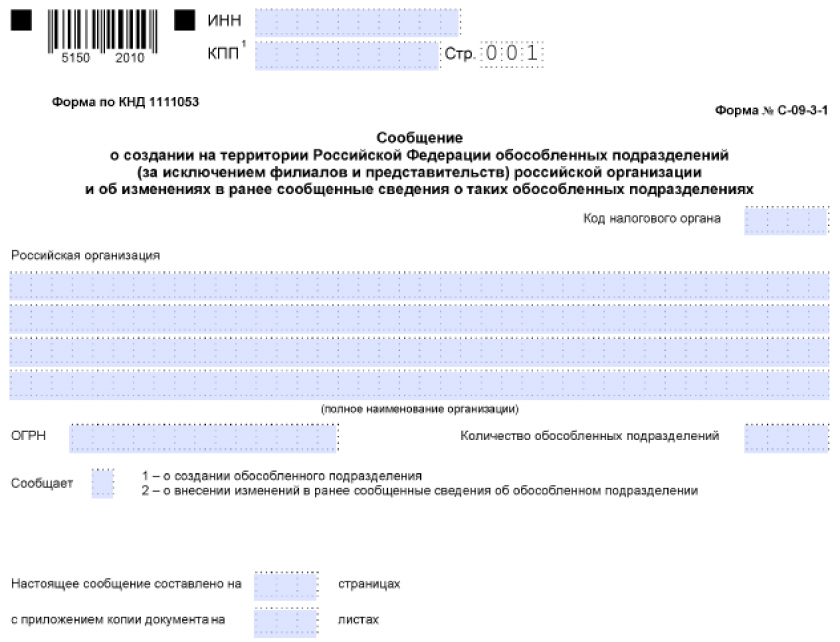

Сообщение подается в инспекцию по месту учета организации (п. 4 ст. 83, подп. 3 п. 2 ст. 23 НК РФ). Оно представляется по форме С-09-3-1, утвержденной приказом ФНС России от 04.09.2020 № ЕД-7-14/632@ (в последней редакции от 30.10.2023 г.) Срок направления — 1 месяц со дня создания подразделения. Вы можете скачать его бесплатно, кликнув по картинке ниже:

Сообщение о создании обособленного подразделения (форма С-09-3-1)

Сообщение о создании обособленного подразделения (форма С-09-3-1)

Образец заполнения сообщения вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к примеру оформления документа.

Способы подачи сообщения следующие:

- лично в инспекции (подает руководитель или уполномоченный представитель по доверенности);

- по почте ценным письмом с описью вложения;

- по телекоммуникационным каналам связи в электронной форме.

Получив сообщение, в течение 5 рабочих дней налоговый орган осуществит постановку на учет с последующим уведомлением заявителя (абз. 2 п. 2 ст. 84 НК РФ) — оно составляется по форме 1-1-Учет, утвержденной приказом ФНС России от 11.08.2011 № ЯК-7-6/488@ в приложении 1.

Бланк такого сообщения есть в КонсультантПлюс. Оформите пробный бесплатный доступ к правовой системе и переходите в бланк документа.

Представлять в ИФНС какие-либо документы, подтверждающие создание обособленного подразделения, не требуется (п. 2.1 письма ФНС России от 03.09.2010 № МН-37-6/10623@).

Если создается несколько обособленных подразделений в одном муниципальном образовании, городах федерального значения Москве, Санкт-Петербурге и Севастополе на территориях, подведомственных разным налоговым органам, встать на учет можно по месту нахождения одного из подразделений — по выбору организации. Сведения о выборе налогового органа нужно указать в уведомлении по форме 1-6-Учет, утвержденной приказом ФНС России от 11.08.2011 № ЯК-7-6/488@, направляемом в инспекцию вместе с сообщением о создании ОП (п. 4 ст. 83 НК РФ). Вы можете скачать бланк уведомления по ссылке ниже:

С 2025 года применяется новая форма 1-6-Учет. Бланк и образец заполнения новой формы вы можете бесплатно скачать в КонсультантПлюс. Оформите пробный бесплатный доступ и переходите в обновленным материалам.

Пошаговую инструкцию по открытию обособленного подразделения вы найдете здесь.

Что грозит за непостановку подразделения на учет

За нарушение срока направления в инспекцию сообщения об открытии обособленного подразделения организацию могут привлечь к ответственности по п. 1 ст. 126 НК РФ.

Это штраф в размере 200 руб. за каждый непредставленный документ.

Должностным лицам организации при этом может грозить административная ответственность по ст. 15.6 КоАП РФ — штраф от 300 до 500 руб.

За ведение деятельности без постановки на налоговый учет по основаниям, предусмотренным НК РФ, на организацию может возлагаться ответственность, предусмотренная п. 2 ст. 116 НК РФ, — штраф в размере 10% от доходов, полученных в результате такой деятельности, но не менее 40 000 руб. Но на непостановку на учет ОП эта норма не распространяется.

Куда платить упрощенный налог и сдавать отчетность

Несмотря на наличие подразделений, уплата единого налога по УСН и авансовых платежей по нему производится полностью по месту нахождения организации (п. 6 ст. 346.21 НК РФ).

ВАЖНО! С 2025 года произошли масштабные изменения в порядке применения УСН. Подробнее об этом мы писали в материале.

По месту нахождения головного офиса подается и декларация (п. 1 ст. 346.23 НК РФ).

Об ответственности, наступающей при несдаче декларации, читайте в этом материале.

Сколько Книг учета доходов и расходов нужно вести, если в организации созданы обособленные подразделения, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в Путеводитель по УСН.

О чем юрлица дополнительно информируют ИФНС в части исполнения обязанностей при открытии подразделения

С 2017 года все взносы, кроме взносов на травматизм, переданы в ведение налоговых органов и стали подчиняться требованиями НК РФ. В отношении обособленных подразделений (кроме находящихся за границей РФ) по взносам возникла обязанность (подп. 7 п. 3.4 ст. 23 НК РФ) сообщать в ИФНС о создании подразделений, наделенных правом начисления и выплаты зарплаты.

Форма сообщения утверждена приказом ФНС от 10.01.2017 № ММВ-7-14/4@. Вы можете скачать ее по ссылке ниже:

В то же время из фондов в отношении ставившихся там на учет обособленных структур юрлица по состоянию на начало 2017 года была передана информация в ИФНС. В связи с этим сообщение по ним в ИФНС делать тоже не требуется, если только у подразделения с 01.01.2017 не произошло изменений в полномочиях по начислению/выдаче зарплаты.

Об особенностях уплаты страховых взносов подробнее читайте в этой статье.

Постановка ОП на учет в СФР

С 2023 года произошло объединение Пенсионного фонда России и Фонда социального страхования в Социальный фонд России (СФР). Подробнее об этом мы писали здесь.

Не требуется специальным образом регистрировать ОП в СФР. Это будет сделано фондом автоматически на основании данных, полученных из налогового органа.

В части взносов на травматизм страхователь должен встать на учет по месту нахождения обособленного подразделения, если (подп. 2 п. 1 ст. 6, п. 11 ст. 22.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ, приказ ФСС РФ от 22.04.2019 № 217):

- оно не находится за границей;

- имеет собственный расчетный счет;

- начисляет и выдает зарплату.

Встать на учет в СФР по месту нахождения подразделения необходимо в течение 30 календарных дней с момента создания ОП (подп. 2 п. 1 ст. 6 закона № 125-ФЗ).

Порядок регистрации и перечень представляемых документов определяется приказом Минтруда России от 07.12.2022 № 768н. В соответствии с пп. 3, 10 для получения уведомления о регистрации (приложение 1 к вышеуказанному приказу) в фонд по месту нахождения подразделения представляются:

- заявление (форма утверждена приказом ФСС РФ от 22.04.2019 № 217);

- справку из банка об открытии счета подразделения;

- документ, подтверждающий, что подразделение начисляет выплаты физлицам (например, копию положения об обособленном подразделении, где указано соответствующее полномочие).

Копии могут быть бумажными или электронными.

Всю прочую информацию фонд получает из ИФНС и других подразделений фонда в порядке межведомственного обмена.

В течение 3 рабочих дней со дня получения документов СФР поставит организацию на учет с последующим уведомлением (приложение 2 к приказу № 768н).

За нарушение срока регистрации ОП в СФР фирму могут оштрафовать (ст. 26.28 закона № 125-ФЗ):

- при просрочке до 90 дней включительно — на 5000 руб.;

- более 90 дней — на 10 000 руб.

Предусмотрен штраф и для руководителя юрлица — на сумму от 500 до 1 000 руб. (ст. 15.32 КоАП РФ).

Итоги

При открытии обособленного подразделения юрлицу на УСН необходимо убедиться в отсутствии у этого подразделения всех признаков филиала во избежание потери права применения упрощенки. В остальном правила постановки на учет, уплаты налогов и сдачи отчетности по обособленным подразделениям не отличаются от правил, установленных для иных систем налогообложения.

Скачать сообщение

Скачать сообщение

На 2020 год подаем уведомление на смену объекта налогообложения. Возникает вопрос : уведомление подается только в ту налоговую, где находиться основная организация или же еще в ту налоговую, где зарегистрировано ОП? КПП разные. Спасибо.

У нас швейное предприятие. Планируем открыть цех в области. Будет ли этот цех считаться обособленным подразделением?

Здравствуйте, в данном случае речь идет о создании обособленного подразделения. Вы можете на упрощенке открыть обособленное подразделение, главное, чтобы оно не имело признаков филиала. Подробнее по ссылке