Общие принципы формирования 1-го раздела формы

С отчетности за 1 квартал 2024 года форма 6-НДФЛ была в очередной раз обновлена (ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@).

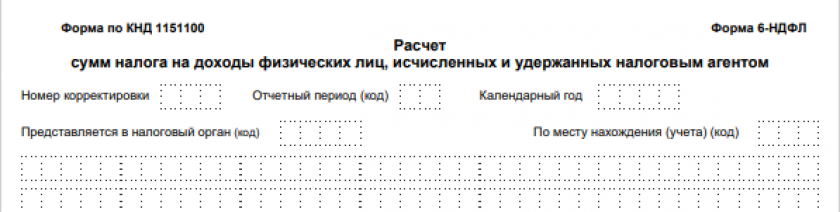

Вы можете бесплатно скачать актуальный бланк, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Заполнить расчет за 1 квартал 2024 года вам поможет образец от КонсультантПлюс. Посмотреть его можно бесплатно, получив пробный онлайн доступ к системе.

В разделе 1 формы 6-НДФЛ надо отражать операции по удержанию налога, которые были совершены за последние 3 месяца периода предоставления отчета, а также по возврату НДФЛ за этот период. Последние корректировки расчета связаны с изменениями в сроках перечисления НДФЛ, удержанного с выплат в пользу физлиц. С 1 января 2024 года, такими датами установлены 28 число текущего месяца и 5 число следующего месяца.

Теперь в 1 разделе в строке 020 отражается общая сумма налога, перечисленная в бюджет в течение всего расчетного периода.

Далее в строках 021-026 суммы конкретизируются уже по каждому сроку уплаты.

Заполнение строки 022 формы 6-НДФЛ в разные периоды

Начиная с отчетности за 1 квартал 2024 года в строке 022 отражается НДФЛ, подлежащий уплате во второй срок перечисления. То есть в разбивке по отчетным периодам получается так:

|

Строка/отчетный период |

1 квартал |

Полугодие |

9 месяцев |

Год |

|

022 |

НДФЛ, удержанный с 23 по 31 января |

НДФЛ, удержанный с 23 по 30 апреля |

НДФЛ, удержанный с 23 по 31 июля |

НДФЛ, удержанный с 23 по 31 октября |

Как изменилась уплата НДФЛ в 2024 году, рассказываем здесь.

В отчетности за периоды 2023 года строка 022 также отражала величину НДФЛ к уплате по второму сроку. Но периоды удержания были другие:

|

Строка/отчетный период |

1 квартал |

Полугодие |

9 месяцев |

Год |

|

022 |

НДФЛ, удержанный с с 23 января по 22 февраля |

НДФЛ, удержанный с 23 по 28 мая |

НДФЛ, удержанный с 23 по 22 августа |

НДФЛ, удержанный с 23 по 22 ноября |

В отчетных периодах 2021-2022 гг. строка 022 заполнялась совсем иначе. Она являлась составной частью информационных блоков, формирующих 1-й раздел 6-НДФЛ, каждый из которых предназначался для внесения в отчет информации о сроке перечисления НДФЛ в бюджет и сумме налога. Структура блока состояла из строк с порядковой нумерацией от 021 до 022. Данные в блок разносились в определенной последовательности:

- сначала по строке 021 указывался день, не позднее которого НДФЛ, показанный по строке 022, должен был быть перечислен в бюджет (с учетом норм ст. 226 НК РФ);

- после этого в строке 022 необходимо было указать размер налога, удержанного с выплаты, по которой заполнялся блок.

Итоги

Строка 022 1-го раздела 6-НДФЛ предназначена для указания данных о размере фактически удержанного налога, подлежащего отправке в бюджет по второму сроку перечисления налога в отчетном периоде. Для каждого отчетного периода этот срок свой.

О заполнении других строк отчета читайте наши статьи:

- «Порядок заполнения строки 190 формы 6-НДФЛ»;

- «Строка 130 в 6-НДФЛ - что туда входит и как ее заполнить?».

Пример заполнения можно найти здесь.