Налоги при применении ОСНО

Рассмотрим порядок исчисления налогов в учете организаций, применяющих ОСНО.

Для целей исчисления НДС хозоперации по продаже доли в уставном капитале (далее — УК) освобождены от обложения налогом (подп. 12 п. 2 ст. 149 НК РФ).

При исчислении налога на прибыль полученные от продажи имущественных прав доходы рассчитываются на основании общей нормы, предусмотренной ст. 249 НК РФ.

С целью подсчета расходов по таким операциям в ст. 268 НК РФ закреплена специальная норма: плательщик налогов может отразить в расходах стоимость долей и другие затраты, связанные с их покупкой/продажей, согласно подп. 2.1 п. 1 ст. 268 НК РФ. В расходах может быть отражена стоимость доли, равная:

- денежной сумме, внесенной в уставный капитал ООО (либо уплаченной продавцу доли);

- налоговой стоимости (для амортизируемого имущества — остаточной) имущества, которым был оплачен вклад в уставной капитал (письмо Минфина от 05.12.2017 № 03-03-06/1/80864).

К другим расходам, связанным с продажей доли, могут относиться консультационные, юридические, нотариальные услуги, услуги оценщика (подп. 3 п. 1 ст. 268 НК РФ, письмо Минфина от 28.01.2011 № 03-03-06/1/32).

Также к расходам может относиться сумма нераспределенной прибыли, которая увеличила уставный капитал (в части, приходящейся на участника), если с этой суммы ранее был уплачен налог на прибыль организаций (письмо Минфина РФ от 22.06.2015 № 03-03-06/1/36008).

Доход от продажи долей в уставном капитале ООО облагается налогом на прибыль по ставке 0%, если выполняются 2 условия (п. 4.1 ст. 284, п. 1 ст. 284.2 НК РФ, п. 7 ст. 5 закона № 395-ФЗ):

- доли приобретены начиная с 01.01.2011;

- на дату реализации доли принадлежали налогоплательщику более 5 лет.

Если эти условия не выполняются, то ставка налога на прибыль, применяемая к доходу от продажи долей, составляет 20%.

При изменении доли участника в уставном капитале с 01.01.2011 нулевая ставка при ее продаже применяется только к налогооблагаемому доходу, который получен от владения той частью, которая на дату реализации непрерывно принадлежала участнику более 5 лет (письмо Минфина РФ от 24.11.2017 № 03-03-06/2/77738).

Если от реализации долей участия в уставном капитале получен убыток, то он учитывается в целях налогообложения прибыли (подп. 2.1 п. 1, п. 2 ст. 268 НК РФ, письма Минфина России от 17.07.2012 № 03-03-06/1/336, от 22.06.2011 № 03-03-06/1/377).

ВАЖНО! Убыток, полученный от продажи доли, не переносится на будущее, если при определении налоговой базы выполнялись условия, необходимые для применения нулевой ставки налога (абз. 2 ст. 283, 284.2 НК РФ, письмо Минфина России от 24.11.2017 № 03-03-06/2/77738).

Схему бухгалтерских проводок по учету продажи доли в ООО смотрите в КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите в Путеводитель по сделкам. В нем вы найдете не только рекомендации по бухучету, но некоторые другие важные нюансы данной операции.

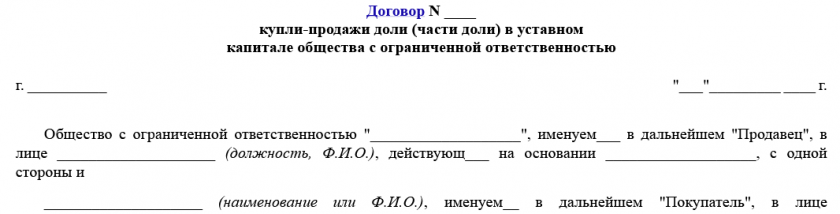

Если вам нужен грамотно составленный договор купли-продажи доли в уставном капиталее ООО, скачайте его бесплатно, кликнув по картинке ниже:

Бланк договора купли-продажи доли в ООО

Бланк договора купли-продажи доли в ООО

Особенности налогообложения при спецрежимах

В случае применения УСН ситуация с обложением налогами выглядит более противоречиво. Доходы в таком случае подсчитываются согласно ст. 346.15 НК РФ, в которой дана ссылка на общие нормы определения дохода при ОСНО, закрепленные в ст. 249, 250, 251 НК РФ. На упрощенке доходы рассчитываются в общем порядке, который аналогичен процедуре при применении ОСНО. Расходы на УСН перечислены в ст. 346.16 НК РФ. Этот перечень закрытый, и такие статьи расходов, как, например, имущественные права в виде доли и прочие расходы при приобретении/выбытии имущественных прав, в нем отсутствуют.

Это означает, что при буквальном прочтении норм НК РФ при продаже доли организацией-«упрощенцем» налогооблагаемой базой по УСН является весь полученный доход. Такой подход изложен в письмах Минфина России от 11.04.2016 № 03-11-06/2/20499, от 10.01.2014 № 03-11-11/116.

Стоимостный показатель от приобретения имущественного права и прочие связанные с покупкой/продажей доли затраты в уменьшение расхода не принимаются. При этом не важно, какой порядок определения объекта налогообложения выбрал продавец — «доходы» или «доходы минус расходы».

Более разумной альтернативой может быть использование следующих выводов. Доходы при УСН определяются в том числе и с учетом норм, прописанных в ст. 251 НК РФ. Согласно подп. 4 п. 1 ст. 251 НК РФ в налоговом законодательстве предусмотрена возможность изъятия из доходов стоимости имущественных прав, ограниченной размером первоначального взноса, при уменьшении УК (выходе из общества, распределении имущества при ликвидации общества). Продажа доли в некоторых письмах финансового ведомства и решениях арбитражных судов приравнивается к случаям, исключаемым из дохода согласно подп. 4 п. 1 ст. 251 НК РФ. В частности, об этом свидетельствуют:

- письма Минфина России от 06.03.2006 № 03-03-02/53 и от 13.09.2007 № 03-11-04/1/22;

- постановление ФАС Северо-Западного округа от 12.01.2009 № А21-1888/2008;

- постановление ФАС Западно-Сибирского округа от 26.02.2007 № Ф04-733/2007(31736-А02-15) по делу № А02-1493/2006.

Используя эти доводы, можно исключать из доходов от торговли имущественными правами сумму вклада в УК. Определение дохода в данном случае также не зависит от выбранного объекта обложения налогом — «доходы» (6%) или «доходы минус расходы» (15%). Он в любом случае уменьшается на сумму вклада. А вот убыток, возникший по данным операциям, и иные затраты, связанные с покупкой-продажей доли, принять в уменьшение базы налогообложения по УСН в этом случае не получится.

Порядок определения расходов и доходов от продажи доли при применении ЕСХН регулируется гл. 26.1 НК РФ. Обозначенный порядок полностью аналогичен используемому при УСН.

Уменьшая доходы при УСН или ЕСХН в соответствии с изложенной позицией, налогоплательщик должен понимать, что нормами налогового законодательства такое отражение операций не предусмотрено. И существует риск изменения позиции контролирующих органов или дополнения законодательства, нежелательного для налогоплательщика.

Единый вмененный налог и ПСН действуют в отношении закрытого перечня видов хозяйственной деятельности, предусмотренных п. 2 ст. 346.26 и п. 2 ст. 346.43 НК РФ. Возможность продажи доли в УК в этих перечнях не упоминается. Это означает, что хозобщества и ИП, применяющие эти специальные режимы, будут дополнительно исчислять налог на прибыль (ИП — налог на доходы физических лиц) или упрощенный налог в зависимости от того, являются они плательщиками упрощенного налога или не являются.

Налогообложение при продаже доли в УК у физлиц-участников

Физлица при продаже доли в УК обязаны сами исчислить, уплатить и до 30 апреля года, следующего за отчетным, представить декларацию по налогу на свои доходы (подп. 2 п. 1 ст. 228, п. 1 ст. 229 НК РФ). Облагаемая база вычисляется с учетом всех реальных доходов (п. 1 ст. 210 НК РФ). Доходы физического лица — налогового резидента облагаются по ставке 13% (п. 1 ст. 224 НК РФ), а доходы физического лица — нерезидента — по ставке 30% (п. 3 ст. 224 НК РФ).

Доходы физического лица — налогового резидента от продажи доли в уставном капитале могут быть уменьшены на налоговый вычет в размере фактически произведенных и документально подтвержденных расходов, связанных с приобретением доли в уставном капитале (подп. 2 п. 2 ст. 220, п. 3 ст. 210, п. 1 ст.224 НК РФ). Перечень связанных с покупкой доли расходов закреплен в абз. 3–5 подп. 2 п. 2 ст. 220 НК РФ. Он состоит из расходов в виде самого взноса в УК и увеличения доли в нем. Если расходы подтвердить невозможно, то можно уменьшить доход от продажи доли в уставном капитале на 250 тыс. руб.

Физические лица — нерезиденты уменьшить свои доходы не смогут, так как налоговые вычеты применяются только к доходам, облагаемым по ставке 13% (п. 3 ст. 210, п. 1 ст. 220 НК РФ).

ВАЖНО! Доходы, полученные при продаже доли, освобождаются от налогообложения, если на дату совершения сделки права на них принадлежали собственнику непрерывно более 5 лет (п. 17.2 ст. 217 НК РФ).

Определение налогооблагаемой базы за прошедший налоговый период (год) происходит отдельно по группе доходов с одинаковой ставкой — в нашем случае 13%. Если налоговые вычеты превысят размер доходов, база налогообложения признается равной 0. При этом убыток налогооблагаемую базу не уменьшает и на следующий период (налоговый) не переносится.

Итоги

При продаже доли в УК ООО у собственника возникает обязанность по исчислению налогов. Исходя из выбранной системы обложения налогами, это может быть налог на прибыль или упрощенный налог. Физлица должны отчитаться по НДФЛ. В основном налогооблагаемая база для них — это доходы от реализации за минусом расходов на приобретение доли. В случае применения УСН и ЕСХН налицо недоработки в налоговом законодательстве, и налогоплательщику необходимо самостоятельно обосновать свою позицию.

Подскажите:

ООО создано в 2005 году.

Уставной капитал 10 тыс рублей.

Сейчас планируется продажа этого ООО (продажа долей третьему лицу, доли находятся у физлиц и продаются физлицам) за 50 млн рублей.

Под какой налог попадаем?

Спасибо!

Общество ни на что, деньги идут владельцу, НДФЛ в случае у него не возникает при условии влдаения долей более 5 лет. п. 17.2 ст. 217 НК РФ:

"17.2) доходы, получаемые от реализации (погашения) долей участия в уставном капитале российских организаций, а также акций, указанных в пункте 2 статьи 284.2 настоящего Кодекса, при условии, что на дату реализации (погашения) таких акций (долей участия) они непрерывно принадлежали налогоплательщику на праве собственности или ином вещном праве более пяти лет;"

В результате продажи доли НДФЛ не облагается 10 тысяч рублей уставного капитала или же 50 млн рублей (сумма из договора купли-продажи доли)?

И еще пишут, что освобождаются от НДФЛ если доли были приобретены после 1.01.2011 года. Это еще актуально? Или сейчас не важно когда доли были приобретены?

Дата покупки доли роли не играет, главное - что более 5 лет срок владения.

Физическое лицо помимо всего оформлен в качестве индивидуального предпринимателя на УСНО.

Продавец должен платить НДФЛ или данный доход подпадает под Единый налог при применении УСНО?

ооо два учредителя 50на 50,один сделал предложение другому оферту на 10 млн рублей, она принята, оплата произведена, но через месяц покупатель продает всю организацию 100% за 25000000 млн руб.

вопрос-какие налоги должен уплатить продавец организации физ лицо организация на усн

При этом доля предприятия, срок непрерывного владения которой превышает 5 лет НДФЛ не облагается п. 17.2 ст. 217 НК РФ.

На налогообложении организации эти процедуры вообще никак не сказываются.

каким образом, можно подтвердить документально: первоначальную в 2006 г. и последующую покупку долей 2011 г. - если первоначальный договор купли-продажи потерян и справка об оплате последующего увеличения доли тоже?

Справку в теории можно запросить в банке, хотя они ссылаются, что более 5 лет не хранят данные, а где можно найти копию договора? Может ли территориальная налоговая выдать материалы из регистрационного дела или по запросу самостоятельно определить затраты на приобретение доли, учитывая что физлицо и ООО отслуживаются в одном территориальном органе?

Сейчас продажа доли в ООО - нотариальная сделка и договора первоначальные понадобятся нотариусу - с ним и проконсультируйтесь, как добыть первоначальные договора.

Удачи)

Не поняла , есть ли база для налогообложения у покупателя - другого участника доли в ООО ?

НК РФ). В Вашем случае, это условие соблюдено. Налогооблагаемой базы нет, следовательно, никакой отчетности сдавать не нужно.

У нас был как раз такой случай. Приобреталась доля в 2006м, выход из ООО в 2015м, доход получен в 2018м. Срок владения более 5 лет. В 2021м - прилетело налоговое уведомление с полным расчетом и пенями...

Для целей настоящей главы к доходам в виде дивидендов приравнивается доход в виде превышения суммы денежных средств, стоимости иного имущества (имущественных прав), которые получены акционером (участником) российской организации при выходе (выбытии) из организации либо при распределении имущества ликвидируемой организации между ее акционерами (участниками), над расходами соответствующего акционера (участника) на приобретение акций (долей, паев) ликвидируемой организации;

(абзац введен Федеральным законом от 27.11.2018 N 424-ФЗ)

вычет 250 т.р. не применяется.

"В статье подробно раскрыт порядок исчисления и уплаты налогов физическими и юридическими лицами — владельцами продаваемых долей при различных системах налогообложения."

Каковы налоговые последствия в данном конкретном случае?

Здравствуйте!

Изменения, внесенные в НК РФ законом 424-ФЗ, касаются налогообложения при выходе из организации или ее ликвидации, а в статье рассмотрен налоговый аспект продажи доли в ООО. Будем признательны, если Вы поясните, какие именно изменения по 424-ФЗ считаете не отраженными в статье, и обязательно исправим недочеты, если они действительно есть.

7. Положения пункта 17.2 статьи 217, пункта 4.1 статьи 284 и статьи 284.2 части второй Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) применяются в отношении ценных бумаг (долей в уставном капитале), приобретенных налогоплательщиками начиная с 1 января 2011 года.

Получается, что про 01.01.2011 надо забыть? Останется только срок в 5 лет непрерывного владения?