Обоснование правомерности займа от учредителя

Учредитель юрлица (физлицо или организация) вправе предоставить созданному им субъекту заемные средства, поскольку положения пар. 1 гл. 42 ГК РФ позволяют это сделать, не устанавливая никаких ограничений в части таких действий для учредителей. Причем на суть этих положений не повлияли корректировки, сделанные законом «О внесении изменений…» от 26.07.2017 № 212-ФЗ, в силу которых гл. 42 ГК РФ с 01.06.2018 приобрела новую редакцию.

Преимущества займа, предоставляемого учредителем, очевидны, т. к. вопрос о его получении:

- решается оперативно;

- не требует проведения предварительных согласований и систематического предоставления данных для контроля, как в ситуации с кредитом, выдаваемым банком;

- может приниматься на очень выгодных для заемщика условиях (с более длительным сроком возврата или более низким процентом, чем при оформлении кредита в банке);

- может завершиться прощением долга.

Почему учредитель, предоставляющий заем, идет на такие условия? Потому что он сам заинтересован в обеспечении благополучной деятельности организации, в которой имеет долю участия и от которой ожидает получения дохода.

Как учесть получение и возврат беспроцентного займа от учредителя - юридического лица? Ответ на этот вопрос есть в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Договор на заем от учредителя: оформление

Отношения, возникающие в отношении займа, получаемого юрлицом, вне зависимости от того, кем оказывается заимодавец и какова сумма, даваемая им в долг, должны быть оформлены письменно, т. е. путем заключения договора (п. 1 ст. 808 ГК РФ).

Именно в этом документе нужно указать:

- данные обеих сторон;

- сведения о том, что именно передается в долг (денежные средства, вещи или ценные бумаги) и какова сумма (или стоимость) переданного;

- условия пользования заемными средствами (период, цель, размер процентов, наличие залога);

- порядок передачи-возврата занятого (в т. ч. досрочно осуществляемого возврата) и выплаты процентов;

- иные права и обязанности сторон;

- виды ответственности, наступающей при нарушении условий договора;

- правила, вступающие в силу при форс-мажорных обстоятельствах;

- порядок урегулирования спорных вопросов.

В отношении подлежащих передаче вещей и ценных бумаг дополнительно потребуется составить опись, содержащую указания на конкретные признаки передаваемых предметов.

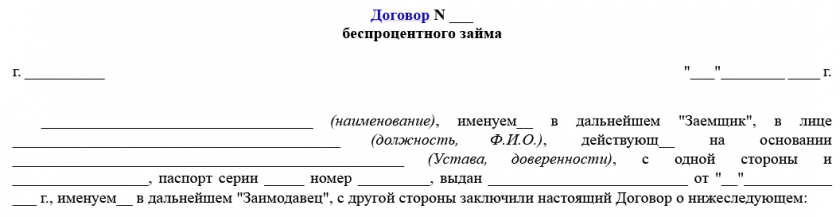

Вы можете скачать бесплатно бланк договора займа между учредителем и организацией, кликнув по картинке ниже:

Договор беспроцентного займа между учредителем и организацией

Договор беспроцентного займа между учредителем и организацией

Подробнее о составлении договора займа читайте в статьях:

- «Договор обычного и безвозмездного займа от учредителя»;

- "Образец договора беспроцентного займа от учредителя".

Ключевые моменты договора заимствования

Существует ряд моментов, имеющих особое значение для налоговых последствий договора займа с учредителем. Среди них наличие возможности сделать договор:

- Предусматривающим выплату процентов с удобной для его сторон периодичностью. Отсутствие оговорок в этом плане потребует ежемесячного начисления процентов (п. 3 ст. 809 ГК РФ).

- Беспроцентным (в случае передачи в заем вещей отсутствие процентов становится обязательным — п. 4 ст. 809 ГК РФ). Чтобы договор считался беспроцентным, условие о неначислении процентов должно быть зафиксировано в тексте документа, т. к. отсутствие такого условия повлечет за собой необходимость расчета процентов от ключевой ставки Банка России (п. 1 ст. 809 ГК РФ).

- Целевым. Для этой ситуации в договоре придется предусмотреть порядок контроля за использованием переданного в долг и процедуру возврата при выявлении нецелевого применения (ст. 814 ГК РФ). Соответственно, проценты, начисленные по заемным средствам, использованным не по назначению, не будут приняты в уменьшение налоговой базы по прибыли или УСН; нельзя будет также учесть в расходах отрицательную курсовую разницу по займу, выданному иностранным учредителем в валюте.

- Не содержащим указания на срок возврата или ставящим его в зависимость от момента истребования переданного в долг заимодавцем. При таких условиях вернуть долг необходимо не позднее 30-го дня с даты требования, исходящего от заимодавца, если иной срок не приводится в тексте договора (п. 1 ст. 810 ГК РФ). Причем датой возврата (если иное не предусмотрено договором) будет считаться день фактического поступления бравшегося в долг к заимодавцу (п. 3 ст. 810 ГК РФ).

Каждый из перечисленных моментов во избежание нежелательных последствий рекомендуется детально оговорить в тексте договора займа.

Процентный заем: налоговые последствия

Достаточно часто договор займа, даже заключаемый с учредителем, предусматривает уплату процентов по нему. К каким налоговым последствиям - 2021 приведет процентный заем от учредителя?

Суммы процентов, получаемые заимодавцем, станут его доходом, подлежащим налогообложению. Учредителю-физлицу (как россиянину, так и иностранцу) с них придется платить НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ) либо 30% (п. 3 ст. 224 НК РФ) соответственно, причем удержание налога с дохода будет осуществлять заемщик (п. 1 ст. 209 НК РФ). А учредитель — юрлицо российской принадлежности при получении им процентов окажется плательщиком налога на прибыль (п. 6 ст. 250 НК РФ) или УСН-налога (п. 1 ст. 346.15 НК РФ) по ставкам 20% (п. 1 ст. 284 НК РФ) и 15% либо 6% (п. 1 ст. 346.20 НК РФ) соответственно. С дохода учредителя, являющегося иностранной организацией, при выплате ему процентов заемщику также придется самому удержать налог (п. 1 ст. 310 НК РФ) по ставке 20% (подп. 1 п. 2 ст. 284 НК РФ). При определенных условиях часть процентов, начисляемых в пользу иностранного учредителя, приравнивается к дивидендам (п. 6 ст. 269 НК РФ) и облагается по соответствующей им ставке 15% (п. 3 ст. 224 и п. 3 ст. 284 НК РФ).

С какой базы будет начисляться налог: с процентов, величина которых предусмотрена договором заимствования, или с тех, которые соответствуют реальному рыночному уровню подобного дохода? Такой вопрос возникает из-за того, что стороны договора займа могут оказаться взаимно зависимыми. Напомним, что взаимозависимость между учредителем и юрлицом, в котором он участвует, находится в непосредственной связи с долей такого участия (как прямого, так и учитывающего косвенный вклад). Для возникновения зависимости доле достаточно немного превышать 25% (подп. 1, 2 п. 2 ст. 105.1 НК РФ).

Таким образом, в отношении процентного договора заимствования возможны такие ситуации:

- Зависимость отсутствует. Тогда рыночными считаются цены, согласованные сторонами сделки (п. 1 ст. 105.3 НК РФ), и необходимости в их пересмотре нет.

- Зависимость есть. Ее последствия будут разными для учредителей-резидентов и учредителей-нерезидентов. В первом случае цены по сделке окажутся контролируемыми только тогда, когда сумма по всем операциям между сторонами за календарный год превысит 1 млрд руб. (подп. 1 п. 2 ст. 105.14 НК РФ). Во втором случае (с нерезидентом) сделка всегда будет контролируемой.

Получатель займа вправе проценты, начисленные в соответствии с условиями договора, принять в уменьшение базы по прибыли (подп. 2 п. 1 ст. 265 НК РФ) или УСН-налогу, база которого определяется с учетом расходов (подп. 9 п. 1 ст. 346.16 НК РФ). Однако в отношении контролируемой сделки с учредителем-иностранцем определение объема процентов, включаемых в расходы, происходит в особом порядке (ст. 269 НК РФ), и именно здесь при превышении предельно допустимого их размера встает вопрос о приравнивании процентов к дивидендам для целей обложения их налогом.

Заем без процентов: какие возможны налоги

А какие налоговые последствия имеет беспроцентный заем от учредителя? Для займа, взятого без процентов, вопрос налогообложения также оказывается связан с наличием взаимной зависимости между сторонами сделки и от того, резидентом или нерезидентом является учредитель. Ситуации здесь таковы:

- Зависимость отсутствует. В этом случае отсутствие облагаемого налогом дохода в виде процентов у заимодавца является вполне законным (п. 1 ст. 105.3 НК РФ). Соответственно, и у заемщика нет расходов.

- Зависимость имеет место. Для нее становится значимым отнесение учредителя к числу резидентов. Если учредитель им является, то контролируемой сделка по предоставлению беспроцентного займа не признается (подп. 7 п. 4 ст. 105.14 НК РФ). Если же учредитель оказывается нерезидентом, то отсутствие процентов при займе делает сделку не подлежащей контролю, поскольку в этом случае не возникает условий для него, предусмотренных ст. 269 НК РФ.

Таким образом, беспроцентный заем в любом случае не будет иметь налоговых последствий.

Об отражении займа в бухучете читайте в материале «Учет кредитов и займов в бухгалтерском учете».

Варианты завершения договора заимствования

Закончиться действие договора займа с учредителем может в обычном порядке: по завершении его срока или досрочно — возвратом бравшегося в долг с уплатой причитающихся процентов, если они предусматривались.

Как вернуть займ учредителю на карту читайте здесь.

Однако нередкой для займа, взятого у учредителя, становится ситуация прощения долга. Такую возможность дает ст. 415 ГК РФ. Правда, предусматривать ее договором (так же, как и выдачу займа на неограниченное время) нельзя. Оформлять прощение придется отдельным документом.

См. также "Порядок списания договора займа (нюансы)".

К каким налоговым последствиям - 2021 приведет заем от учредителя, завершающийся прощением? Сумма займа, безвозмездно переходящая в собственность заемщика, станет его доходом, который в качестве внереализационного попадет под налог на прибыль или УСН-налог. Однако здесь существуют исключения, позволяющие не считать такой доход налогооблагаемым. Относятся они к ситуации, когда доля учредителя составляет не менее 50% вклада в уставный капитал (п. 11 ст. 251 НК РФ). При этом неденежные средства не могут быть переданы заемщиком третьему лицу в течение года.

Итоги

Заем от учредителя является операцией, не запрещенной действующим законодательством. Предоставление его должно сопровождаться оформлением договора, к ряду условий которого следует отнестись с особым вниманием. Проценты, предусмотренные договором, будут доходом заимодавца и расходом у заемщика. При беспроцентном займе налоговые последствия не наступают. Заем, прощенный заимодавцем, станет внереализационным доходом заемщика, если доля участия в его уставном капитале учредителя менее 50%.

Являются ли начисленный проценты его материальной выгодой и , если да, то по какой стаке НДФЛ ?

Спасибо

Учредитель (нерезидент) хочет выдать беспроцентный займ путем перечисления с р/с иностранного банка. Требуется ли в данном случае постановка на учет договора займа, если сумма более 3 млн. рублей

Единственный учредитель ООО на УСН предоставляет ООО беспроцентный займ на нужды ООО.

Директор берет средства от учредителя, кладет на свою личную карту и перечисляет на расчетный счет ООО с формулировкой "беспроцентные заемные средства". Корректна ли данная операция, т.к. в выписке банка непонятно от кого именно пришли средства, а плательщиком светится , естественно, директор.

Решение учредителя и договор займа есть. Нужно ли в договоре уточнять, что директор имеет право таким образом вносить эти деньги, не посещая банк? Или нужен договор поручения, хотя директор и так выполняет поручения учредителя, как наемный работник...

Спасибо

"5. Сумма займа или другой предмет договора займа, переданные указанному заемщиком третьему лицу, считаются переданными заемщику."

Поэтому проблем быть не должно.

А вот прощение долга, это доход, включаемый в налогоооблагаемую базу и он, теоретически, как прочий доход, может покрыть убыток.

Нет, это не одно лицо, заемщик ООО - юрлицо, а заимодавц - физлицо. Только от имени юрлица он же подписывает договор. Нарушений нет.

Учредитель ООО был физ лицом, затем оформился как ИП, резидент. И выдает займы своему ООО под рыночную ставку процентов, платит налог с полученных процентов по УСН 6%. Законны ли такие займы от учредителя - ИП или будут считать уходом от налогообложения и надо делать займы как от физ лица, не ИП, с большей ставкой налога НДФЛ?

Учредитель один 100% УК в течении многих лет сформировалась задолженность ООО перед учредителем по авансовым отчетам. Как ее переоформить в заем перед учредителем и если это возможно то вернуть долг ОС.(передать помещение в счет погашения задолженности перед учредителем) какие налоговые последствия возникают у обоих сторон?

А зачем такие сложности? Переведите ему долг наличными.

Есть Постановление Арбитражного суда Дальневосточного округа от 04.03.2022 № Ф03-230/2022 по делу № А04-616/2021 где предлагают задолженность трансформировать в займ путем гражданско-правового соглашения о новации.

Налоговых последствий в случае займа от учредителя не вижу.

Вопрос еще каким числом оформлять договор займа и что писать в пункте договора о том как эти денежные средства(каким образом) попали в ООО

Будем признательны за ответ$

Тут проблема не в том, чтобы оформить займ, а в том чтобы как-то трансформировать подотчетный долг в займ. Кроме того, отдельный договор займа нужно будет как-то увязать с подотчетом, просто составлением договора займа без прекращения обязательства по подотчету (если оно уже официально проведено) не получится.

В остальном, Вы правильно рассуждаете.

Безвозмездную финансовую помощь учредителя (участника) с долей в компании более 50% в доходы не включают (пп. 11 п. 1 ст. 251, пп. 1 п. 1.1 ст. 346.15 НК РФ). Как доказать? у Вас в выписках банковских цель перечисления указана? Можете дополнительно заключить с ним договор безвозмездного финансирования.

Подскажите пожалуйста как правильнее поступить. У юридического лица существует беспроцентный займ перед другим юридическим лицом. Генеральный директор и он же один из учредителей готов переписать этот займ на себя как на физлицо и нести полную личную ответственность по займу, т.к. фактически он сам лично пользовался этими деньгами. Все стороны согласны на этот вариант. Как нужно правильно все оформить, чтобы юрлица не несли дополнительных затрат по налогам и не имели претензий контролирующих органов?

Расчетный счет еще не был открыт, но была потребность оплаты аренды.

Учредитель произвел оплату наличными средствами, арендодатель выдал чеки на ООО. Как лучше оформить данную операцию?

Рассматриваем вариант беспроцентного займа от учредителя, но это потребует доп. проводок с выдачи наличных и доп. документов, связанных с РКО?

Второй вариант рассматриваем как целевой беспроцентный займ от учредителя, пройдет ли он, если в чеке плательщик указан ООО? Учредитель нигде не фигурирует.

Спасибо!

Не корретно прописала суть- получаем займ от учредителя (1 из) и покупаем на эти деньги оборудование у 3 стороны. Конечно должную осмотрительность соблюли. Просто на просторах интернета прочитала, что налоговая очень не любит оборудование и ОС купленные на займ от учредителя. мне показалось это странным, поэтому и задала этот вопрос.

Благодарю за ответ.

1) Возможно налоговикам не понравятся расходы, которые Выбудете списывать в виде амортизации. Но если основное средство Вам действительно необходимо для осуществления предпринимательской деятельности, то здесь инспекторам сложно будет с Вами бодаться.

2) При невозврате займа в установленный договором срок (на это кстати обратите внимание при составлении договора займа), с суммы займа могут запросто могут доначислить налоги как со списанной кредиторской задолженности.

3) Получением организацией займа от физлица в сумме свыше 600 тыс. руб. могут заинтересоваться банк, поскольку такая операция подпадает под его обязательный контроль в соответствии с подп. 4 п. 1 Закона № 115-ФЗ.

Если у Вас все чисто, то волноваться, думаю, не нужно. Просто ведите корректный учет доходов и расходов, грамотно обосновывайте налоги, правильно считайте налоги.

"...от физического лица, если такое физическое лицо прямо и (или) косвенно участвует в такой организации и доля такого участия в уставном (складочном) капитале (фонде) такой организации, определенная в соответствии с положениями статьи 105.2 настоящего Кодекса, составляет не менее 50 процентов;"

НЕ МЕНЕЕ 50%. Это очень важно. У вас в тексте статьи написано БОЛЕЕ 50% - значительная разница.

Внесли правки в статью. Спасибо за внимание