Что такое транспортные расходы?

Транспортные расходы представляют собой издержки организации, связанные с оказанием услуг по доставке различных грузов: товаров, материалов, основных средств. В зависимости от способа транспортировки, вида товара, а также мест отправления и назначения список документов, обосновывающих расходы, может меняться.

Согласно п. 1 ст. 252 НК РФ налогоплательщик может учесть расходы при исчислении налога на прибыль, если они имеют:

- документальное оформление;

- экономическое обоснование.

Таким образом, для отображения транспортных издержек в расходах при определении налоговой базы по налогу на прибыль важно иметь их реальное подтверждение на бумаге.

Об особенностях налогового учета транспортных расходов читайте в материале «Транспортные расходы при исчислении налога на прибыль».

Самым распространенным видом транспортных услуг является доставка товара от поставщика к покупателю. Сторона, на которую ложатся сами расходы, определяется условиями договоров купли-продажи. Расходы могут быть понесены:

- продавцом товара;

- покупателем.

При этом транспортировка может производиться следующими лицами:

- самим продавцом;

- покупателем с использованием собственного автотранспорта;

- сторонней компанией, с которой заключает договор или продавец, или покупатель.

Далее рассмотрим особенности документального оформления расходов на доставку, осуществляемую продавцом и покупателем при самостоятельной перевозке грузов или с привлечением посредника.

Подробнее о том, как учитывают транспорные расходы продавец и покупатель, читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

О классификации транспортных расходов в целях налогового учета см. материал «Транспортные расходы — это прямые или косвенные расходы?».

Какие документы необходимо иметь при доставке товара?

Осуществляя реализацию товара, продавец обязан выставить в адрес покупателя:

- счет-фактуру (исключение — применение спецрежима);

- товарную накладную по форме ТОРГ-12;

- прочие товарно-транспортные документы — товарно-транспортную накладную (ТТН) и транспортную накладную (ТН).

ТОРГ-12 является первичным документом, составленным продавцом в 2 экземплярах (один — для себя, другой — для покупателя). Он содержит информацию о реализуемых матценностях и является подтверждением перехода права собственности на них от продавца к покупателю.

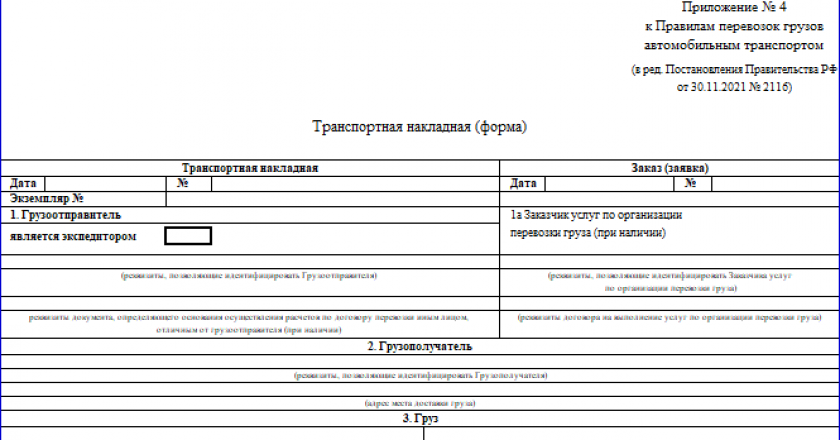

ТН (утв. постановлением Правительства РФ от 21.12.2020 № 2200 и обязательна к применению с 01.01.2021 года) фиксирует стоимость услуг перевозки, т. е. сумму транспортных расходов. В ней указывается информация:

- о сторонах сделки;

- перевозимых ТМЦ;

- дополнительных документах;

- транспортном средстве, осуществляющем доставку;

- пункте и дате погрузки/разгрузки товара;

- дате доставки груза;

- прочие данные.

При этом ТН не является документом, на основании которого можно оприходовать товар, а служит первичным документом для обоснования транспортных расходов.

Транспортная накладная

Транспортная накладная

Что касается ТТН (форма 1-Т), она является первичным документом, не только подтверждающим транспортные расходы организации, но и отражающим информацию, необходимую для списания и оприходования ТМЦ.

Именно с ТТН чаще всего связаны претензии контролирующих органов, т.к. именно этот документ является подтверждением расходов по прибыли. Ознакомиться с основными спорными моментами и найти аргументы для спора с проверяющими вы можете в Энциклопедии спорных ситуаций от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

ТТН содержит две части — товарную и транспортную, а также включает следующие реквизиты:

- номер ТТН;

- дату ее составления;

- информацию о товаре;

- реквизиты участников сделки;

- прочие данные, предусмотренные постановлением Госкомстата РФ от 28.11.1997 № 78.

Какими документами можно обосновать перевозку грузов поставщиком?

Под перевозкой грузов поставщиком может пониматься 2 варианта доставки:

- Поставщик самостоятельно осуществляет доставку товара покупателю.

- Поставщик заключает договор с перевозчиком, который транспортирует товар до места назначения.

Если поставщик, составляя договор с покупателем, предусматривает поставку товара собственными силами, то доставка может быть произведена с учетом следующих особенностей:

- Поставщик может не выделять в договоре отдельно стоимость доставки, закладывая ее в цену товара (первый случай).

- Поставщик вправе прописать в договоре стоимость доставки (второй случай).

В зависимости от вышеуказанных условий меняется документальное оформление услуг доставки:

- В первом случае поставщик составляет только путевой лист, который будет подтверждать факт доставки и расходы на нее.

- Во втором случае ему необходимо выставить в адрес покупателя товарно-транспортную накладную (ТТН) или транспортную накладную (ТН).

Если же поставщик привлек посредника для перевозки товаров, документооборот будет таким:

- Поставщик может выписать ТТН в 4 экземплярах. При этом один экземпляр остается у поставщика, три остальных передаются посреднику, осуществляющему транспортировку. Посредник, осуществив доставку, передает 3 экземпляра ТТН покупателю, который проставляет на них свою подпись. Один экземпляр остается у покупателя. На основании 2 оставшихся посредник составляет акт об оказанных услугах. При этом один из экземпляров ТТН, подписанный покупателем, вместе с актом возвращается продавцу.

- Если поставщик вместо ТТН решил оформить ТН, потребуется сделать три экземпляра этого документа: один предназначается перевозчику, второй — продавцу, третий — покупателю. Подтверждением факта оказания транспортной услуги для поставщика может служить ТН, подписанная покупателем и перевозчиком.

О заполнении товарной накладной с помощью онлайн-сервисов читайте в статье «Онлайн-заполнение товарной накладной: какие есть сервисы?».

Как обосновать транспортировку, произведенную покупателем?

Следует отметить, что при самостоятельной транспортировке товара покупателем со склада продавца ТН и ТТН не составляются. А обоснованием понесенных покупателем расходов будут служить оформленные им путевые листы (письмо Минфина России от 22.12.2011 № 03-03-10/123).

Если покупатель заключает договор с посредником, то его действия должны быть следующими:

- Можно оформить ТТН в 4 экземплярах, где покупатель заполняет только транспортный раздел. После этого указанные документы передаются перевозчику для заполнения поставщиком товарного раздела. Заполнив ТТН, поставщик передает 3 экземпляра перевозчику. Приняв груз, покупатель оставляет себе один экземпляр, а остальные 2 вручает перевозчику, на основании которых тот составляет акт.

- Если покупатель составляет ТН, то он должен указать себя в качестве грузополучателя и грузоотправителя. Оформляется такая ТН в 2 экземплярах — один остается у покупателя, другой передается транспортной организации.

Итоги

Транспортные расходы встречаются практически в любой хоздеятельности. Наличие всех необходимых подтверждающих документов имеет большое значение и для поставщиков, и для покупателей, поскольку позволяет сократить расходы по уплате налога на прибыль.

Мы закупаем товар у турецкой компании. Груз таможню прошел ГТД имеется.

Но мы еще оплачиваем этой компании за услуги по организации и доставке грузка (на основании инвойса).

Какие нам нужны документы, чтобы списать на затраты данные платежи?

Включить транспортные расходы в стоимость топлива нельзя, т. к. реализация нефтепродуктов только с применением снабженческо-сбытовой надбавкой.

Может ли ИП (Д-Р) учесть расходы по перевозке контейнера к уменьшению налогооблагаемой базы.

Спасибо

Достаточно СФ + ТОРГ-12.

При подтверждении расходов на перевозку требуется ТН, а не ТТН.

Как учесть в расходах услуги авиаперевозки (грузополучателем) если:

1. Грузоотправителем выставлен счет-оферта на оплату (юр.лицо УСН) грузополучатель (юр.лицо ОСНО). Договор не заключался.

2. Счет оплачен грузополучателем.

3. Груз доставлен. Есть акт выполненных работ.

ИП нам оказал услуги пассажирских перевозок сотрудников организации из точки А в точку Б. Какие закрывающие документы ИП должен предоставить организации для учета прибыли ?

Более подробную информацию, вы можете получить на форуме

Как нам законно списать расходы на услуги ТК, которая доставляет наш товар от поставщика к покупателю?