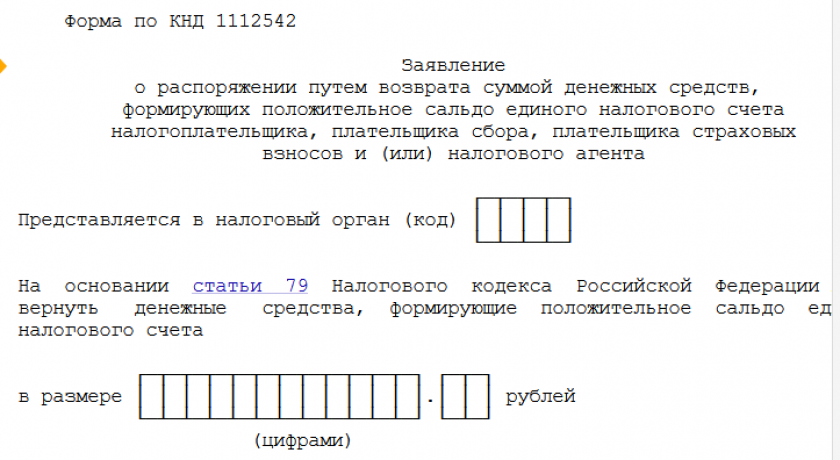

Как изменится возврат налогов с 2023 года

С 2023 года уплата налогов в бюджет будет происходить посредством единого налогового платежа. В результате изменится само понятие налоговой переплаты и процесс ее возврата.

Важно! Разъяснения от КонсультантПлюс про ЕНП с 2023 года

Понятие зачета (возврата) сумм излишне уплаченных налогов, сборов, страховых взносов, пеней, штрафов будет заменено новым понятием - "распоряжение суммой денежных средств, формирующей положительное сальдо ЕНС" (гл. 12 НК РФ).

Смысл нового порядка заключается в том, что учитываться будет не переплата по отдельному налогу, а общая сумма переплаты, возникшая у плательщика по всем его платежам в бюджет (за некоторыми исключениями). Собственно, речь даже следует вести не о переплате как таковой, а о наличии положительного сальдо ЕНС.

Суммой денежных средств, формирующей такое сальдо, и вправе распорядиться налогоплательщик. Вариантов у него несколько...

Подробнее о возврате налогов по-новому читайте в Путеводителе по ЕНП, пробный доступ к системе бесплатный.

О том, как осуществляют зачет (возврат) переплаты через распоряжение средствами при положительном сальдо ЕНС, мы рассказали в этой статье.

Формы и формат заявлений на возврат/зачет ЕНП с 2023 года уже разработаны ФНС РФ.

И имейте в виду, что после 1 января 2023 налоговики не будут рассматривать заявления на зачет или возврат переплаты, которые получили в 2022 году, но не отработали своими решениями до 31.12.2022 включительно. Так что если хотите сделать возврат какого-то определенного налога или зачесть переплату в счет какого-то конкретного налога, лучше поторопиться с подачей заявлений.

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога в 2022 году

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем получилось налога к начислению за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ).

Не забудьте, что налоговая инспекция обязана самостоятельно начислить и выплатить проценты за несвоевременный возврат переплаты. Подавать заявление для этого не нужно. О том, как должны быть рассчитаны проценты и что делать, если налоговики отказали в возврате, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ можно получить бесплатно онлайн.

Больше о возврате налогов до 31.12.2022 узнайте из этой статьи.

Форма заявления о возврате налога в 2022 году

Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. С 23.10.2021 она применяется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Скачать бланк можно бесплатно, кликнув по картинке ниже:

Заявление на возврат налога (суммы излишне уплаченного налога)

Заявление на возврат налога (суммы излишне уплаченного налога)

В бланке заявления о возврате излишне уплаченного налога нужно указать:

- ИНН, КПП (при наличии) лица, подающего заявление (эти сведения указываются на всех страница);

- номер заявления, код налогового органа, в который оно представляется;

- название налогоплательщика (если это организация) либо Ф. И. О. (если это индивидуальный предприниматель или физическое лицо);

- статус плательщика;

- статью Налогового кодекса, на основании которой производится возврат;

- налоговый период;

- коды ОКТМО и КБК;

- кто подтверждает достоверность сведений, указанных в заявлении, номер телефона.

Также на первом листе указывается подпись заявителя и дата подписания. На второй странице приводятся сведения о реквизитах банковского счета (вид счета указывают в виде кода, а поле для указания коррсчета отсутствует), наименование получателя и сведения о документе, удостоверяющем личность. Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями. На ней также приводятся сведения о документе, удостоверяющем личность. С 09.01.2019 адрес места жительства физлица в заявлении не указывают. Обратите внимание, что эту страницу можно не заполнять, если указан ИНН.

Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью.

О том, нужна ли на заявлении печать, читайте здесь.

Образец заявления на возврат излишне уплаченного налога

Образцы заполнения с 23.10.2021 заявлений на возврат в зависимости от вида налога и ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к системе вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид возврата |

Ссылка на пробный онлайн доступ к КонсультантПлюс. Бесплатно |

| Возврат возмещаемого НДС | Образец заявления от КонсультантПлюс |

| Возврат излишне уплаченного НДС | Образец заявления от КонсультантПлюс |

| Возврат излишне взысканного НДС | Образец заявления от КонсультантПлюс |

| Возврат переплаты по налогу на прибыль | Образец заявления от КонсультантПлюс |

| Возврат налоговому агенту переплаты по НДФЛ | Образец заявления от КонсультантПлюс |

Итоги

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

* Заявление с декларацией одновременно не подавали

Я переплатил взносы ОМС и не доплатил в ПФР. Хочу сделать перерасчет так, чтобы деньги пошли на уплату ПФР взносов в следующем квартале. Подскажите, какие приложения с подтверждающими документами или копиями нужно прилагать?

На каждом сайте заполняют графу этих приложений по своему вкусу и не объясняют сколько страниц нужно указать и какие вообще подтверждающие документы нужно предоставлять.