Кто такие самозанятые лица и какие нормативные акты приняты для регулирования их деятельности

2019 год ознаменовался появлением в законодательстве новой экономической единицы — самозанятое лицо. С 2021 года налоговый режим для самозанятых действует на всей территории России. Первоначальный планируемый срок его реализации составляет 10 лет, т. е. продлится он без изменения ставок до 2028 года включительно. Деятельность самозанятых лиц регламентирует закон «О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход"…» от 27.11.2018 № 422-ФЗ.

Что же представляет собой самозанятое лицо?

Это физическое лицо в статусе ИП или без такового, оказывающее услуги (выполняющее работы, продающее товары) прочим физическим лицам, в т. ч. ИП, и юридическим лицам, зарегистрированное соответствующим образом в налоговой инспекции и уплачивающее с полученных доходов так называемый налог на профессиональный доход (далее — НПД) по ставке 4% или 6% — в зависимости от того, кем является покупатель/заказчик.

Самозанятые лица освобождены от уплаты НДФЛ, единого налога по УСН в части тех доходов, с которых уплачивается НПД.

Подробнее о плюсах и минусах самозанятости читайте в специальном материале.

НПД будут рассчитывать налоговики исходя из данных, поступающих через личный кабинет «Мой налог», и высылать уведомление налогоплательщикам. Сдача отчетности на этом режиме не предусмотрена.

Самозанятое лицо вправе не уплачивать фиксированные страховые взносы на ОПС и ОМС. Это положение касается и индивидуальных предпринимателей. Однако по желанию эти лица могут перечислять взносы, чтобы обеспечить себе страховую пенсию.

Узнайте о вариантах накопления на пенсию при самозанятости.

Как правильно составить договор между юридическим лицом и самозанятым (ИП и самозанятым)

Оказание услуг, выполнение работ, продажу товаров самозанятыми лицами можно оформлять договором. Особенно это касается ситуаций, когда самозанятые оказывают услуги хозяйствующим субъектам, ведь в бизнесе любые отношения подлежат письменному оформлению.

Тест: сотрудничество с самозанятым Время прохождения около 5 мин. Пройти тест

Стандартный договор между ИП и самозанятым на выполнение работ, оказание услуг (или между юрлицом и самозанятым) должен содержать:

- дату и место заключения;

- предмет договора;

- порядок оказания услуг, их соответствие конкретным требованиям;

- описание процедуры сдачи-приемки, правила подписания акта, последствия несоответствия их качества заявленным требованиям;

- стоимость договора;

- способы оплаты по договору, если работа включает несколько этапов;

- права и обязанности каждой стороны договора;

- срок действия;

- ответственность сторон;

- порядок изменения условий договора;

- варианты разрешения споров;

- реквизиты сторон.

При необходимости в текст договора с самозанятым можно включить прочие дополнительные условия.

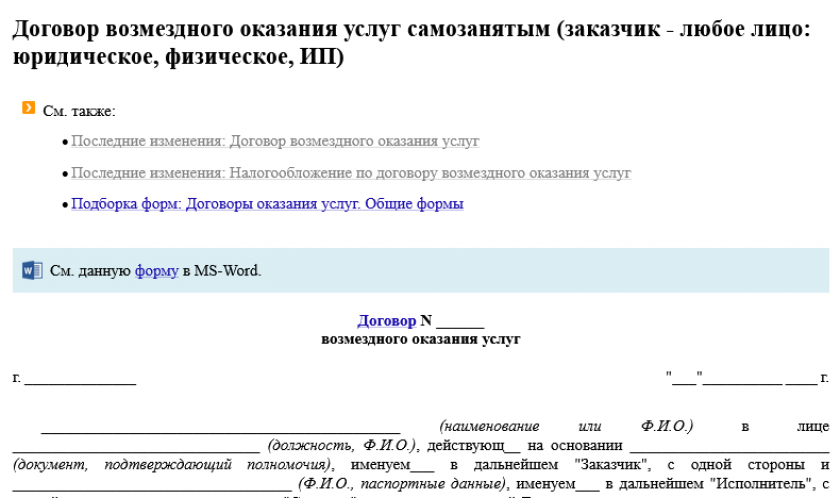

Вы можете бесплатно скачать бланк и образцы договора с самозанятым, кликнув по картинке ниже:

Договор возмездного оказания услуг самозанятым

Договор возмездного оказания услуг самозанятым

На другие важные моменты, которые нужно учитывать при заключении договора с самозанятым, обратили внимание эксперты КонсультантПлюс:

Если у вас нет доступа к правовой системе, пробный доступ можно получить бесплатно.

Дополнительные условия и налоги в договоре с самозанятым лицом

Если ИП или юрлицо решит заключить гражданско-правовой договор с самозанятым лицом, то в нем желательно уточнить некоторые моменты, касающиеся уплаты налогов и страховых взносов.

Дело в том, что в общих случаях, принимая на работу физлиц без предпринимательского статуса, работодатель (компания или ИП) выступает в качестве налогового агента по НДФЛ и плательщика страховых взносов с выплат, произведенных в пользу работника.

Узнайте больше о налоговых начислениях на зарплату.

Однако самозанятый уплачивает с доходов не НДФЛ, а налог на профдоход. В связи с этим компании/ИП не нужно рассчитывать и перечислять подоходный налог с выплат, производимых в пользу самозанятого лица. Кроме того, заказчик освобождается от обязанности уплачивать страховые взносы с указанных выплат. Но данные освобождения действуют лишь при получении соответствующего чека от самозанятого. Кстати, чек является одним из оснований для учета в расходах пробитых сумм.

Исходя из вышесказанного, желательно сделать в тексте договора для самозанятых граждан оговорку о том, что они являются плательщиками налога на профдоход. Также можно прописать их обязанность письменно сообщать компании/ИП о снятии с «самозанятого» учета с указанием сроков отправки такого сообщения и ответственности за его неотправку. Нелишним будет и включение в текст условия о санкциях, например компенсации НДФЛ, взносов, пеней, штрафов, которые свалятся на заказчика в случае неинформирования исполнителем об утере самозанятого статуса.

При желании самозанятый может перейти на УСН или другой налоговый режим.

Итоги

Самозанятые лица — это физические лица без предпринимательского статуса. Они могут оказывать услуги, выполнять работы, продавать товары как простым физическим лицам, так и зарегистрированным в качестве ИП, а также юрлицам.

При взаимодействии с юрлицами и предпринимателями может потребоваться заключение договора, в котором кроме стандартных условий, соответствующих условиям договора гражданско-правового характера, желательно обговорить моменты, касающиеся именно деятельности самозанятого. Среди них: уплата последним налога на профдоход, получение от него чека при осуществлении расчетов, отсутствие обязанности у заказчика уплачивать страховые взносы.

Подскажите пожалуйста. ООО заключила договор ГПХ с физ.лицом, он еше не был самозанятым, но момент расчетов за услуги оформил самозанятость. Как производить с ним расчеты: как с самозанятым и не уплачивать НДФЛ или как с физ.лицом со всеми последствиями (ндфл и страх.взносы)?

Спасибо!

1) оказание услуг по доставке и отгрузке на безвозмездной основе ?

2)возможно заключить договор на 3 года, с оплатой по окончании срока договора?

Или возможно есть какие то другие варианты?Ведь он мне просто помогает, как это правильно оформить, ведь компания не хочет брать ответственность за уплату НДФЛ третьих лиц.

Заранее спасибо!

1. не иметь наемных работников;

2. заниматься видами деятельности не включенным в ст. 4 Федерального закона от 27.11.2018 N 422-ФЗ.

Для расчетов применяется положение "Мой налог" с помощью которого можно выдавать чеки, которые попадают в ФНС. Более того контрольно-кассовую технику самозанятые граждане, в том числе ИП, не используют (п. 1 ст. 1.2, п. 2.2 ст. 2 Закона от 22.05.2003 N 54-ФЗ).

Никаких ограничений в части варианта поступления выручки для самозанятого физлица (в том числе ИП) законом не установлено. Разницы нет, за тем лишь исключением что ИП будет уплачивать налоги на имущество физлиц, транспортный, водный и некоторые иные налоги от которых режим НПД не освобождает.

Также если вы будете привлекать кого-то по договору ГПХ, Вам придется выполнять функции налогового агента в части НДФЛ.

Как видите, отличий почти нет.

юр лицу(ООО) магазину чтобы магазин продавал его продукцию?

Тогда еще вопрос со стороны ООО на УСН( доходы-расходы)

Какими документами кроме договора ООО будет приходовать этот продукт и принимать в расходы?

Подскажите, пожалуйста, если я был учредителем и гендиректором ООО, которое закрыли недавно по инициативе Налогового органа, так как были недостоверные данные, и организация уже давно не функционировала, могут ли быть препятствия у налоговой, с точки зрения оформления меня в качестве самозанятого лица?

Благодарю.

В 2019 году между мной и юридическим лицом был заключен договор подряда на выполнение работ, при этом юр. лицо являлось моим налоговым агентом. Работа выполнена, оплата получена в июне 2019г.

Могу ли я при оформлении самозанятости в августе 2019 года оказывать услуги тому же юридическому лицу с последующей уплатой налога на проф.доход по ставке 6%?

И как это - "чек не отражает полный доход за услугу"?) Чек, КОТОРЫЙ ВЫДАЕТ ВАМ САМОЗАНЯТЫЙ гражданин, как раз и должен отражать всю полученную им от Вас сумму за конкретную услугу. А Вы уже, в свою очередь, выдаете чеки покупателям услуг салона, как ИП.

То есть к Вам приходит клиент, получает услугу, Вы выдаете ему чек. Потом учитываете эту сумму в доходах. Далее - Вы выдаете определенную сумму самозанятому (оплата его труда), и он выписывает чек Вам на полученную сумму. Эту сумму Вы уже учитываете в расходах.

Ваш самозанятый не должен выдавать свои чеки посетителям салона, только Вам.

Вообще говоря, вопрос учета его доходов не должен особенно Вас беспокоить)) Самозанятый - он не работник, он как ИП, только с упрощенным статусом. Работая с другим ИП или юр лицом, Вы же не будете задаваться вопросом - а как мой контрагент заплатит свои налоги?) Если Вы работаете с самозанятыми, то, главное, собирайте чеки для подтверждения Ваших расходов, а также для подтверждения отсутствия необходимости платить за самозанятых страховые взносы.

Оформила ИП и хотела бы сотрудничать с самозаятыми гражданами, для этого необходимо составить договор между ИП и самозанятым. Изучив вашу статью, все встало на свои места, но остался один вопрос: если самозанятый работает как педагог - оказывает услугу обучения на территории детского клуба, но оплату принимаю я, как ИП - после чего по условиям договора выплачиваю сумму педагогу - каким образом самозанятый будет отчитываться по своим налогам? Я увидела в статье, что необходимы чеки, но ведь чек не отображает полный доход за услугу, оказанную самозанятым лицом, выплачиваю сумму по договору я, как ИП. Не могли бы вы прояснить данный момент. Спасибо!