Какие затраты можно отнести к будущим периодам

Исходя из того, что в Плане счетов и инструкции по его применению до сих пор остается счет 97 «Расходы будущих периодов» (а также в некоторых ПБУ существует данное понятие), можно выделить расходы, которые списываются на себестоимость не сразу, а постепенно. Это затраты:

- связанные с предстоящими строительными работами (п. 16 ПБУ 2/2008);

- произведенные разовым платежом за право пользования программным лицензионным обеспечением (п. 39 ПБУ 14/2007) - до 2024 года. С 01.01.2024 ПБУ 14/2007 утрачивает силу, ему на смену приходит ФСБУ 14/2022, который меняет порядок учета права пользования лицензионными программами. Такое право переводится в категорию НМА, поэтому счет 97 в их отношении с 2024 года более не применяется.

Кроме того, бухгалтер сам может некоторые виды затрат отнести к РПБ, если ни в одном ПБУ не будет оговорен его конкретный случай.

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

Для этого необходимо соблюдать условия, при которых произведенные затраты могут быть отнесены к расходам (п. 16 ПБУ 10/99):

- расход производится на основании определенного договора в соответствии с требованиями законодательства, обычаями делового оборота;

- имеются основания считать, что в результате данной операции уменьшится экономическая выгода организации;

- сумму затрат можно определить.

Если не выполняется хотя бы одно из перечисленных условий, то осуществленные траты не могут считаться расходами и должны в бухгалтерском учете отразиться как дебиторская задолженность.

Как определить срок и сумму для списания расходов будущих периодов в бухгалтерском учете? Ответ на этот вопрос подробно рассмотрели эксперты КонсультантПлюс. Если у вас нет доступа к правовой системе, получите пробный демо-доступ бесплатно.

Про основные принципы группировки затрат в бухучете читайте в статье «Список наиболее часто используемых статей затрат в бухучете».

Что не нужно относить к РБП

Не признаются расходами с постепенным списанием на затраты:

- авансы, выданные в счет будущего получения ТМЦ, услуг, работ;

- оплата отпускных, даже из резервного фонда;

- подписка на электронные и печатные издания.

То есть необходимо помнить, что оплата в одном отчетном периоде за товар или услугу, полученную в другом отчетном периоде, не может быть отнесена к РПБ. Лучшим выходом будет отнесение ее к выданным авансам.

Какие проводки нужно делать

При учете расходов будущих периодов в дебет счета 97 записывается сумма произведенных затрат в корреспонденции со счетами средств:

Дт 60 Кт 50, 51;

Дт 97 Кт 60.

Списание доли произведенных РБП, относящихся к данному периоду, отразится в кредите счета 97 и дебете счетов производственных затрат:

Дт 20 (23, 25, 26, 44) Кт 97.

Порядок и сроки переноса сделанных затрат на себестоимость продукции рассчитываются исходя из вида затрат. Основным критерием для этого является договор, в котором должен быть оговорен срок действия услуги или материальной ценности. Если такого нет, то бухгалтер может самостоятельно выбрать метод определения срока и отразить его во внутреннем документе (приказе, распоряжении согласно п. 4, 8 ПБУ 1/2008).

Обязательная инвентаризация РБП

При использовании счета 97 для учета расходов будущих периодов в конце каждого года должна проводиться его инвентаризация. Целью инвентаризации является сверка оборотов и остатков по этому счету на начало и конец отчетного года. Проверку осуществляет инвентаризационная комиссия на основании данных первичных документов и бухгалтерских справок по списанию РБП.

При проведении инвентаризации необходимо также проанализировать правильность отнесения произведенных затрат на РБП (об этом сказано в п. 3.35 приказа Минфина от 13.06.1995 № 49). Если приобретено что-то, что можно потом продать или обменять, то это не может быть отнесено на будущие затраты. Поэтому рекомендуется отнести данные суммы к соответствующим активам — основным средствам, материалам, выданным авансам — и отразить их на соответствующих счетах (01, 10, 60, 76).

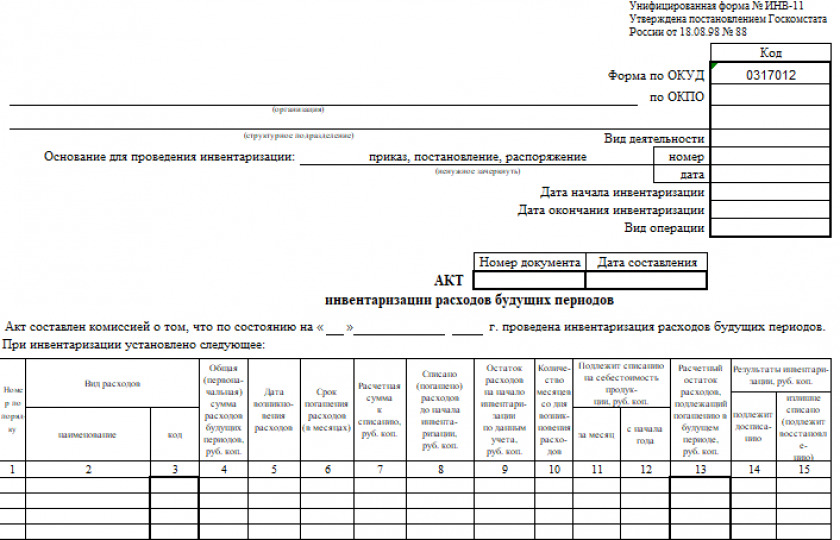

Результаты проверки записываются в акте по форме № ИНВ-11 или на самостоятельно разработанном бланке в 2 экземплярах. Один экземпляр остается у комиссии, второй передается в бухгалтерию.

Скачать бланк формы № ИНВ-11 и посмотреть образец его заполнения можно бесплатно, кликнув по картинке ниже:

Акт инвентаризации расходов будущих периодов по форме № ИНВ-11

Акт инвентаризации расходов будущих периодов по форме № ИНВ-11

Расходы будущих периодов в налоговом учете 2023-2024

В НК РФ не определено понятие «расходы будущих периодов». Но есть пункты о затратах, которые уменьшают налогооблагаемую базу постепенно в течение некоторого периода. К ним, в частности, относятся (ст. 262, ст. 272 НК РФ) затраты:

- на страхование — добровольное медицинское, КАСКО, ОСАГО;

- на приобретение земельных участков;

- на научные исследования и разработки;

- на изучение природных залежей;

- на сертификацию продукции.

В соответствии с п. 1 ст. 272 НК РФ расходы в 2023 - 2024 годах при расчете налога на прибыль принимаются в том временном промежутке, к которому они имеют отношение для налогоплательщиков, определяющих расходы и доходы по методу начисления. Сумма расхода устанавливается с учетом положений ст. 318-320 Налогового кодекса.

Период, к которому нужно отнести произведенные расходы, определяются из условий сделки. Если нет документа, по которому можно определить распределение расходов между доходами, то налогоплательщики устанавливают метод списания (равномерно, пропорционально объему продукции или доходу и др.) самостоятельно и закрепляют его в учетной политике организации.

Как правильно отразить в учетной политике особенности ведения бухучета, читайте в статье «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Отражение РПБ в бухгалтерском балансе

В соответствии с п. 65 Положения № 34н затраты, сделанные в одном отчетном периоде, но относящиеся к следующим, должны отражаться по строкам баланса в соответствии с условиями признания активов в группах статей (письмо Минфина России от 06.06.2013 № 07-01-06/21876). Как правило, для этого используются строки баланса: 1110, 1150, 1210, 1260.

Какую строку баланса выбрать для отображения расходов будущих периодов, узнайте в КонсультантПлюс. Получите пробный демо-доступ к системе и бесплатно узнайте ответ на этот вопрос.

Итоги

Для отнесения затрат на расходы будущих периодов бухгалтер должен руководствоваться критериями, предусмотренными бухгалтерским законодательством. Данные затраты, как и любые другие, должны быть документально подтверждены и экономически обоснованы.

1. продление домена на 12 месяцев, списания по 97 счёту (Д44-К97) выполнены в январе, феврале и марте

2. право пользованием 1С на 6 месяцев, списания по 97 счёту выполняются только с апреля

Отчётность за 1 квартал сдана.

Как исправить ошибки, ведь с 2024 года 97 счёт не используется.