В какие сроки (не позднее какого числа) уплачивается НДПИ

НДПИ как и большинство других налогов и взносов в 2024 году уплачивается посредством механизма единого налогового платежа.

Срок уплаты НДПИ в 2024 году — не позже 28-го числа следующего за налоговым периодом месяца (ст. 344 НК РФ). Если 28-е число приходится на выходной, то срок перечисления платежа продлевается до ближайшего рабочего дня (п. 7 ст. 6.1 НК РФ).

Рассчитать НДПИ вам помогут разъяснения и примеры от экспертов, которые можно посмотреть в КонсультантПлюс. Пробный доступ к системе бесплатен.

Таким образом, НДПИ в 2024 году уплачивается в следующие сроки:

- за январь — не позже 28 февраля;

- за февраль — не позже 28 марта;

- за март — не позже 2 мая;

- за апрель — не позже 28 мая;

- за май — не позже 28 июня;

- за июнь — не позже 29 июля;

- за июль — не позже 28 августа;

- за август — не позже 30 сентября;

- за сентябрь — не позже 28 октября;

- за октябрь — не позже 28 ноября;

- за ноябрь — не позже 28 декабря;

- за декабрь — не позже 28 января 2025 года.

О том, какие ископаемые попадают под налог, читайте в материале «Что является объектом налогообложения по НДПИ?».

Перенос сроков уплаты НДПИ

В предусмотренных законом случаях указанные сроки уплаты НДПИ можно увеличить. Сразу отметим, что это возможно благодаря нормам права, устанавливающим льготы не только для НДПИ, но и для любых других налогов.

Так, уплата любого налога может быть отсрочена на 1 год, а федерального налога, к которому относится НДПИ, — на 3 года (п. 1 ст. 64 НК РФ). При этом расчеты с ФНС могут осуществляться как единовременно, в виде отсрочки, так и поэтапно, в виде рассрочки.

ФНС дает отсрочку по тем основаниям, которые определены в п. 2 ст. 64 НК РФ, а именно в случае возникновения у налогоплательщика финансовых сложностей, при которых есть определенные гарантии того, что он тем не менее рассчитается с бюджетом в рамках отсрочки или рассрочки, и при наличии одного из следующих условий:

- Хозяйствующему субъекту был причинен ущерб при форс-мажорных обстоятельствах.

- Плательщик является получателем бюджетных ассигнований и иных преференций, которые не были предоставлены ему и без которых он не может уплатить налог.

- Плательщик может стать банкротом вследствие единовременной уплаты НДПИ.

- Плательщик имеет сезонное производство.

Отсрочка по всем пунктам, кроме 2-го, предоставляется на величину налога, не превышающую объем чистых активов фирмы (п. 2.1 ст. 64 НК РФ).

Декларация по НДПИ в 2024 году (сроки сдачи за апрель, май, июнь и другие месяцы)

Наряду с уплатой НДПИ в срок у налогоплательщиков есть еще одно напрямую связанное с ней обязательство — представление в ФНС декларации по этому налогу.

Декларация должна представляться с того налогового периода, когда фактически начата добыча ископаемых (п. 1 ст. 345 НК РФ). Отчетность должна направляться в ФНС не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (п. 2 ст. 345 НК РФ). Если указанный день месяца — выходной, то срок сдачи отчетности продлевается до следующего рабочего дня, как и в случае с уплатой НДПИ.

Таким образом, декларация за периоды 2024 года сдается в такие сроки:

- за январь — не позже 26 февраля;

- за февраль — не позже 25 марта;

- за март — не позже 25 апреля;

- за апрель — не позже 27 мая;

- за май — не позже 25 июня;

- за июнь — не позже 25 июля;

- за июль — не позже 26 августа;

- за август — не позже 25 сентября;

- за сентябрь - не позже 25 октября;

- за октябрь — не позже 25 ноября;

- за ноябрь — не позже 25 декабря;

- за декабрь — не позже 27 января 2025 года.

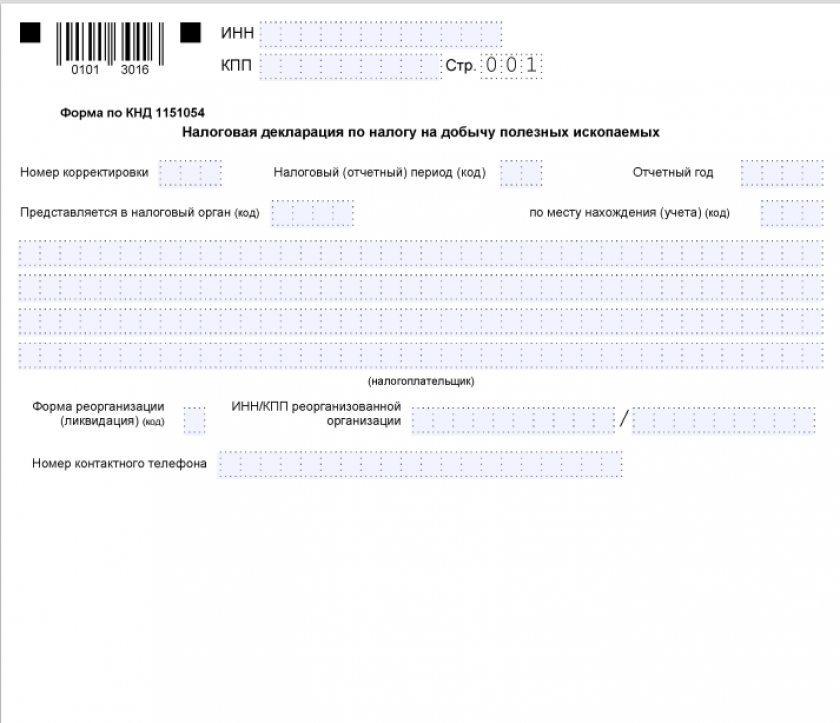

Форма декларации по НДПИ в 2024 году утверждена приказом ФНС от 08.12.2023 № ЕД-7-3/944@. Скачать бланк вы можете бесплатно, кликнув по картинке ниже:

Декларация по НДПИ в 2024-2025 годах

Декларация по НДПИ в 2024-2025 годах

Образец заполнения декларации по НДПИ смотрите в КонсультантПлюс. Это можно сделать бесплатно, оформив пробный доступ к системе.

Декларацию нужно предоставлять в территориальное подразделение ФНС, в котором зарегистрирован плательщик НДПИ, либо в представительство ФНС по месту учета фирмы как крупнейшего налогоплательщика (если у нее есть такой статус).

С примерами расчета НДПИ можно ознакомиться в статье «Порядок расчета НДПИ на песок – пример».

Итоги

Срок уплаты НДПИ определен в ст. 344 НК РФ, он составляет 28 дней со дня окончания налогового периода. В установленных законом случаях налогоплательщик может воспользоваться правом на отсрочку или рассрочку уплаты НДПИ в бюджет. Не считая своевременного перечисления налога государству, хозяйствующий субъект также обязан регулярно — до конца того месяца, который следует за налоговым периодом, — направлять в ФНС декларацию по НДПИ.