Учет основных средств на предприятии в 2023-2024 годах

В первую очередь специалистам учета на предприятии следует отчетливо представлять разницу и сходство в подходах к отражению ОС и операций с ними в бухгалтерском и налоговом учете ОС.

Как в бухгалтерском, так и в налоговом учете для того, чтобы фирма могла считать определенное оборудование своим основным средством, объект должен соответствовать следующим критериям:

Хотите всегда иметь развернутую информацию по данной теме? Тогда воспользуйтесь бесплатно пробным доступом к системе КонсультантПлюс. А если вы захотите пользоваться ею постоянно, здесь можно запросить ее стоимость.

- предположительный срок использования объекта превышает 12 месяцев;

- объект приобретен для использования в хоздеятельности предприятия, а не для перепродажи;

- актив способен приносить экономическую выгоду предприятию;

- первоначальная стоимость превышает 100 000 руб. в целях налогового учета и сумму, утвержденную предприятием с 2022 года (п.5 ФСБУ 6/2020 «Основные средства») либо 40 000 руб. до конца 2021 года (п.5 ПБУ 6/01 «Учет основных средств»).

С 2022 года утратил силу ПБУ 6/01 «Учет основных средств», его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

До 01.01.2022 критерий первоначальной стоимости ОС в бухгалтерском учете не совпадал с таковым в налоговом: ОС считалось оборудование, стоимостью более 40 000 руб. в бухгалтерском выше 100 000 руб. в налоговом. Но с 01.01.2022 вступил в силу ФСБУ 6/2020, в соответствии с которым ОС стало признаваться в целях бухучета имущество, стоимость которого устанавливается предприятием самостоятельно. Чтобы между налоговым и бухгалтерским учетом не возникали временные разницы, рекомендуем утвердить бухгалтерскую стоимость ОС в размере 100 тыс. руб.

Как установить лимит стоимости ОС в бухучете согласно ФСБУ 6/2020, узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Каждый объект ОС относится к определенной амортизационной группе, а его стоимость списывается в расходы в течение определенного временного промежутка.

Порядок бухучета поступления ОС в фирме

Когда компания приобретает (или получает) ОС, задача специалистов бухучета обеспечить корректное отражение факта поступления ОС в фирму, а также последующий учет ОС в бухгалтерской отчетности.

Первое, что следует сделать в данном контексте, — определить первоначальную стоимость объекта ОС. Поэтому важно знать, из чего такая стоимость складывается.

Как следует из ФСБУ 6/2020 и ПБУ 6/01, первоначальная стоимость определяется путем сложения всех затрат, которые компания по факту совершила для того, чтобы приобрести объект и довести его до состояния, когда его можно эксплуатировать на производстве, а именно:

- Цена приобретения или цена постройки. Если ОС для компании построил контрагент, затраты можно подтвердить с помощью акта приема-передачи, накладной, акта выполненных работ и т. д.

ВАЖНО! Цену следует включать в первоначальную стоимость без НДС. НДС учитывается в стоимости ОС, только если такое ОС фирма будет использовать для необлагаемой НДС деятельности.

- Суммы, затраченные на доставку объекта от изготовителя (прежнего собственника) до компании. Для бухгалтерии подтверждением данной части первоначальной стоимости ОС будет выступать транспортная накладная либо путевой лист (когда фирма самостоятельно привезла себе ОС).

- Расходы, которые компания вынуждена была понести, чтобы объект стал пригодным к использованию в производстве. К данной группе затрат относятся затраты на монтаж, отладку и т. д.

- Если компания объект ОС ввезла из-за рубежа, то в составе первоначальной стоимости можно также учесть таможенные пошлины и сборы, указанные в декларации. На это, в частности, указала ФНС РФ в письме от 22.04.2014 № ГД-4-3/7660@.

- Госпошлина, если ее уплата необходима для того, чтобы объект мог использоваться фирмой в производстве. Подтверждением таких затрат может выступать простое платежное поручение об уплате пошлины.

- Какие-либо иные затраты, которые вынуждена была понести фирма в связи с приобретением ОС.

ОБРАТИТЕ ВНИМАНИЕ! Коренное отличие бухгалтерского учета от налогового состоит в том, что он позволяет учитывать в первоначальной стоимости инвестиционного актива проценты по кредитам, которые фирме пришлось взять с целью приобретения такого актива (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н). В налоговом же учете проценты — это всегда внереализационные расходы.

Какие есть нюансы принятия к бухгалтерскому и налоговому учету объектов недвижимости, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Пример формирования стоимости ОС в бухгалтерском учете на базе 1С ЕРП версия 8.3 представлен ниже:

Все расходы, связанные с приобретением и/или строительством объекта основных средств, отражены по дебету счета 08.04 и контролируются отчетом «Карточка счета».

После того как специалист компании подсчитает итоговую величину первоначальной стоимости ОС, такой объект можно принимать к учету. Для этого компании следует оформить акт приема-передачи ОС, после чего открыть по объекту специальную инвентарную карточку.

Как учитывать ОС для целей налога на прибыль, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

ВАЖНО! Компании следует знать, что даже если ОС необходимо зарегистрировать в органах госвласти, данная процедура не будет влиять на момент принятия к бухучету. Такой момент в любом случае наступает на дату, когда определена первоначальная стоимость объекта ОС.

Амортизация и переоценка ОС в бухучете

ОС фирма в течение времени эксплуатации амортизирует, т. е. постепенно переносит его стоимость на счет 02.

ОБРАТИТЕ ВНИМАНИЕ! Амортизация в учете по используемому ОС не должна прерываться. Исключение существует лишь для законсервированных более чем на 3 месяца ОС, а также для ОС, восстановление которых должно продлиться дольше 12 месяцев (пп. 17, 23 ПБУ 6/01).

Вместе с тем специалистам по учету следует помнить, что некоторые категории ОС не нужно амортизировать. К ним относятся, к примеру, земельные участки.

О том, как исчислить амортизацию и отобразить ее в учете, читайте в материале «Способы начисления амортизации в бухгалтерском учете».

Также у фирмы есть право производить переоценку своих ОС, т. е. производить перерасчет как стоимости ОС, так и сумм ранее начисленной амортизации. Переоценку можно отражать новым способом: списать всю амортизацию проводкой Дт 02 - Кт 01, а затем довести счет 01 до рыночной стоимости. Но можно и продолжать делать как раньше (п. 17 ФСБУ 6/2020). Проверять ОС на обесценение надо минимум раз в год на 31 декабря по правилам (п. 38 ФСБУ 6/2020).

Также у фирмы есть право производить переоценку своих ОС, т. е. производить перерасчет как стоимости ОС, так и сумм ранее начисленной амортизации. Переоценку можно отражать новым способом: списать всю амортизацию проводкой Дт 02 - Кт 01, а затем довести счет 01 до рыночной стоимости. Но можно и продолжать делать как раньше (п. 17 ФСБУ 6/2020). Проверять ОС на обесценение надо минимум раз в год на 31 декабря по правилам (п. 38 ФСБУ 6/2020).

Как оформить переоценку ОС на практике по правилам ФСБУ 6/2020, читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о переоценке ОС см. в статье «Для чего необходима переоценка ОС (основных средств)?».

Организация бухгалтерского учета при продаже ОС

Если компания решает продать ОС, то у специалиста по бухучету возникает задача корректно показать факт продажи в бухгалтерской отчетности. Какие бухгалтерские последствия влечет за собой продажа ОС?

1. На дату продажи (перехода прав собственности к новому хозяину) компании-продавцу следует отразить доход. Такой доход учитывается в составе прочих и аккумулируется на счете 91 (по кредиту).

ВАЖНО! Доходом выступает только чистая цена продажи, без НДС. Однако на счет 91 сначала зачисляется весь доход, после чего сумма НДС по ОС отражается проводкой по дебету счета 91 в корреспонденции со счетом 68.

Как учитывается НДС с продажи ОС читайте в публикации «Расчет и порядок уплаты НДС с продажи (реализации) основных средств».

2. Продажа ОС влечет за собой необходимость отнесения остаточной стоимости по такому ОС на прочие расходы фирмы.

Об особенностях бухучета продажи ОС узнайте здесь.

В части документального оформления продажи ОС компании следует помнить, что факт передачи ОС покупателю фиксируется актом приемки-передачи.

Что важно помнить при продаже недостроенных объектов

На практике нередко возникают случаи, когда компания решает продать недостроенное будущее ОС, к примеру, склад или здание. Здесь также следует помнить некоторые особенности бухучета.

В частности, доходы от продажи таких недостроенных объектов также считаются прочими доходами и относятся на кредит счета 91 в той сумме, которую за объект заплатил покупатель.

Однако, поскольку недостроенный объект еще не был признан фирмой в качестве ОС, он не имеет сформированной первоначальной стоимости. Возникает вопрос, что следует включать в расходы.

ВАЖНО! Как на то указывают пп. 11, 14.1, 16, 19 ПБУ 10/99, утвержденного приказом Минфина РФ от 06.05.1999 № 33н, в данной ситуации в прочие расходы (дебет счета 91) фирме следует включить те затраты, которые она уже понесла в связи со строительством ОС (фактически сложившаяся на дату продажи стоимость объекта), а также, если актуально, сопутствующие продаже затраты (к примеру, на гонорар посреднику и др.).

Как и в случае с продажей ОС, при реализации недостроенного объекта доход возникает (и показывается в отчетности) на дату, когда права собственности перешли к приобретателю.

Нюансы бухучета передачи ОС в уставный капитал ООО

Если фирма решила передать свое бывшее ОС в уставный капитал другой организации, следует помнить, что такую передачу также необходимо оформить соответствующим актом. Он может быть составлен как в свободной форме, так и с использованием шаблона по форме ОС-1. При этом важно, чтобы в таком акте была отражена остаточная стоимость ОС, а также величина НДС, который фирма должна будет восстановить в связи с передачей ОС в качестве вклада в УК иной компании.

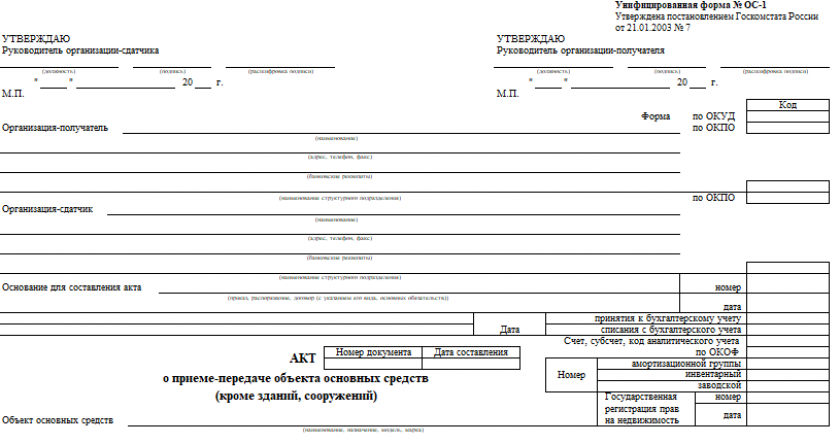

Бланк формы ОС-1 можно скачать бесплатно, кликнув по картинке ниже:

Акт приема передачи основных средств по форме ОС-1

Акт приема передачи основных средств по форме ОС-1

Далее. Переданное ОС оценивается участниками принимающей организации для определения размера вклада, осуществленного таким ОС. Поэтому компании важно понимать, что если участники оценят ОС по стоимости, превышающей его учетную стоимость, то разницу фирма отнесет на свои доходы (кредит счета 91 в корреспонденции с дебетом счета 76, предназначенным для учета задолженности фирмы по вкладу в УК сторонней компании). В обратном случае, если акционеры оценили ОС в меньшем размере, чем то было указанно в бухгалтерских документах фирмы, получается, что фактически задолженность по вкладу в УК погашена не до конца. Поэтому разницу следует включить в состав прочих расходов и списать на дебет счета 91.

Начислять ли амортизацию на ОС, полученный в качестве взноса в УК, читайте здесь.

Ликвидация ОС в бухучете

Ликвидация ОС имеет некоторые особенности в плане бухучета.

Во-первых, поскольку дохода за выбывшее ОС получено фирмой не было, компания должна будет показать в учете только расходы. К расходам (отражаемым по дебету счета 91) в данном случае будут относиться следующие:

- остаточная стоимость ликвидируемого ОС;

- сумма затрат на работы (как собственные, так и выполненные третьими лицами), которые непосредственно сопутствовали ликвидации ОС;

- величина НДС, который фирме пришлось восстановить в связи с ликвидацией ОС.

Какие проводки составляются при выбытии объекта ОС см. в материале «Выбытие основных средств в бухгалтерском учете (нюансы)».

Во-вторых, специалистам, ответственным за бухучет ОС, не следует забывать, что в результате ликвидации фирма получает какие-либо новые материальные запасы. Их необходимо учесть на счете 10 (по дебету) в корреспонденции с увеличением прочего дохода фирмы (кредит 91).

О том, как учесть издержки при ликвидации ОС, читайте здесь.

Итоги

Бухгалтерский учет основных средств в 2023-2024 годах подчняется правилам нового ФСБУ 6/2020 «Основные средства». ПБУ 6/01, действоваший до конца 2021 года, утратл силу. Согласно новому стандарту принимать к учету ОС на дату доведения до состояния готовности к эксплуатации. Впоследствии при продаже ОС полученное вознаграждение включается в доходы, а остаточная стоимость ОС — в расходы. Аналогичные правила распространяются и на продажу недостроенных объектов. При этом специалистам важно помнить: что в налоговом учете стоимостной критерий для признания объекта ОС равен 100 000 руб., а в бухгалтерском учете его утверждает предприятие.

Здравствуйте!

В бухгалтерском учете срок полезного использования ноутбука вы можете установить самостоятельно, исходя из ожидаемого периода его эксплуатации (п. 9 ФСБУ 6/2020 "Основные средства"). Мы советуем вам установить такой же срок, как и в налоговом учёте. А для налогового учёта воспользуйтесь Классификатором основных средств, включаемых в амортизационные группы, утв. постановлением Правительства РФ от 01.01.2002 № 1. В нём компьютер относится к "Машины офисные прочие" 330.28.23.23 к 2-ой амортизационной группе (от 2 до 3 лет).

Подскажите пожалуйста, было приобретено оборудование в количестве 10 шт, каждое оборудование является отделимым и ОС, но пусконаладочные работы и расходные материалы в договоре не расписаны на каждое оборудование и указаны одной строкой, как мне сформировать итоговую стоимость ОС если стоимость пусконаладочных работ и расходных материалов нет возможности распределить по ОС?

Спасибо.

Что означает фраза «запчасти полученные от модернизации компьютера, не являющегося ОС списать в расходы не удастся.

Можно ли его стоимость учитывать в составе нового ОС

Как долго можно не принимать к учету ОС на 01 счет? И будут ли вопросы у налоговой службы в этом случае?

- предположительный срок использования объекта превышает 12 месяцев;

- объект приобретен для использования в хоздеятельности предприятия, а не для перепродажи;

- -"-- для оказания услуг;

- актив способен приносить экономическую выгоду предприятию;

- первоначальная стоимость превышает 40 000 руб. для бухучета и 100 000 руб. в целях налогового учета.