Способы налогового мониторинга

Анализ бухгалтерской и налоговой отчетности уже много лет является основным методом работы проверяющих органов для выявления ошибок и злоупотреблений, допускаемых предприятиями при ведении хозяйственной деятельности. Программа налогового мониторинга обеспечивает контроль отчетности: проверяется соответствие ее формы нормативным документам, осуществляется проверка заполнения каждого поля отчета. Данные, предоставленные организацией, проверяются с помощью системы контрольных соотношений, разработанных для каждого региона.

Для проведения мониторинга налогоплательщик предоставляет налоговому органу доступ в режиме реального времени к данным бухгалтерского и налогового учета, что, в свою очередь, освобождает ее от проведения камеральных и выездных налоговых проверок и сохраняет за налоговым органом возможность проверки полноты и своевременности исчисления (уплаты) обязательных платежей, предусмотренных налоговым законодательством РФ.

С февраля 2022 года действовал приказ ФНС России от 23.12.2021 № ЕД-7-23/1142, который устанавливал порядок получения доступа налоговых органов к информационным системам организации. 2022 год выступал в качестве периода подготовки информационных систем организаций к интеграции с АИС "Налог-3". Однако позднее налоговая служба выпустила новый Приказ от 13.03.2023 № ЕД-7-23/163@, который отменил действие предыдущего и усовершенствовал порядок получения доступа налоговиков к информсистемам компаний.

Новая программа налогового мониторинга отчетности

Учитывая всё большую информированность контролеров о деятельности налогоплательщиков, некоторые из них на добровольной основе подключаются к программе налогового мониторинга. Уже более 20 крупнейших российских компаний, среди которых есть как представители добывающей отрасли, так и области информтехнологий, связи, предоставили налоговикам доступ к своей отчетности в режиме онлайн. Программа работает в России с 2016 года и базируется на опыте контролирующих служб других стран.

Участники новой программы мониторинга имеют возможность запросить мотивированное мнение налогового органа о правильности исчисления налогов по проводимым или планируемым хозоперациям. Такой инструмент называется налоговый руллинг. При этом компания сможет своевременно скорректировать ошибки, а кроме того, не будет подвергнута налоговым санкциям, если она четко придерживалась рекомендаций налоговиков. Даже если окажется, что эти рекомендации не совсем корректны.

Преимущества участия в программе онлайн-мониторинга:

- Как показал опыт, затраты компаний, связанные с проведением проверок, сокращаются почти на 30%.

- Быстрое решение спорных вопросов с налоговиками.

- Проявляя лояльность к госорганам, предприятие вправе рассчитывать на соответствующую реакцию государства.

Кроме того, налогоплательщик может получить налоговый рейтинг, т. е. комплексную оценку налоговой добросовестности. Присуждая организации рейтинг, налоговики изучают системы ее внутреннего контроля, просчитывают налоговые риски, оценивают взаимоотношения с налоговыми органами и платежную дисциплину по уплате налогов. При этом гарантируется полная конфиденциальность.

О нюансах и сроках проведения налогового мониторинга читайте в КонсультантПлюс. Получите пробный демо-доступ к системе и бесплатно переходите в Готовое решение.

В каких случаях можно обратиться в ФНС для проведения мониторинга

Чтобы обратиться в ИФНС с заявлением о проведении налогового мониторинга, налогоплательщик должен соответствовать следующим критериям:

- с 01.07.2021 по настоящее время:

до 30.06.2021 включительно:

ВАЖНО! С 28.07.2022 предметом налогового мониторинга участника соглашения о защите и поощрении капиталовложений является проверка затрат, по которым предоставляется господдержка на основании закона № 69-ФЗ. Это новшество введено законом от 28.06.2022 № 225-ФЗ.

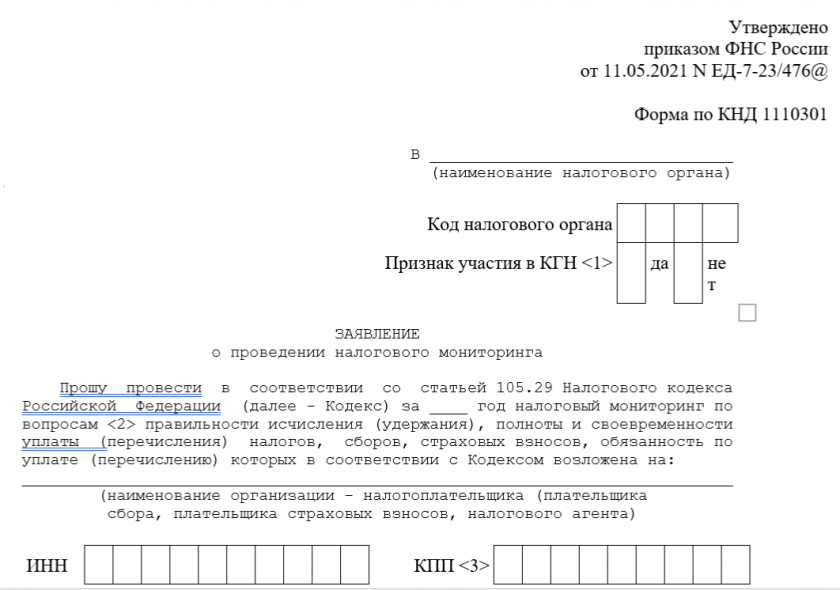

Если все условия соблюдены, подайте в ИФНС заявление по форме из Приложения № 1 к Приказу ФНС России от 11.05.2021 № ЕД-7-23/476@. Скачайте бланк бесплатно, кликнув по картинке ниже:

Бланк заявления о проведении налогового мониторинга

Бланк заявления о проведении налогового мониторинга

Образец заполнения этого заявления есть в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ. Это бесплатно:

Скачать бесплатно образец заявления в КонсультантПлюс

Итоги

Электронные способы коммуникации позволяют контролерам быстро и качественно осуществлять мониторинг не только отчетности, но и финансового состояния организации. С 2016 года в России действует программа налогового мониторинга, имеющая несомненные преимущества.

Другое дело, что для возврата переплаты налоговики должны убедиться в правомерности возврата указанной суммы. При выявлении противоречий и несоответствий в документах организации налоговый орган направляет сообщение с требованием о представлении пояснений или внесении исправлений в течение 5 дней.

При установлении факта нарушения в расчете или уплате налогов организации, налоговый орган в течение 10 дней направляет организации уведомление о наличии оснований для составления мотивированного мнения в порядке, предусмотренном ст. 105.30 НК РФ.