Место данных по дивидендам в декларации по прибыли

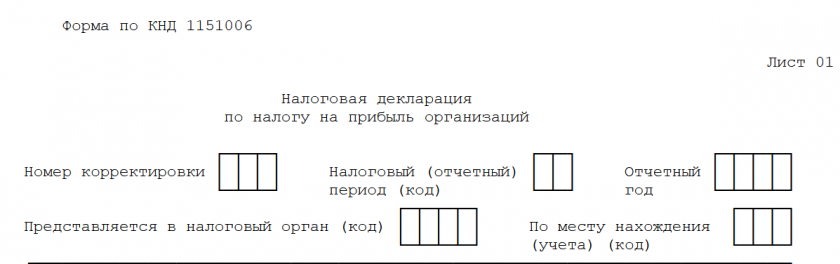

Форма декларации по прибыли, используемая в 2025 году, обновлена в связи с изменениями, произошедшими в исчислении налога на прибыль в 2025 году. Подробнее о новшествах мы писали здесь.

Бланк декларации за 1 квартал 2025 года и образец его заполнения вы можете бесплатно скачать по ссылке ниже.

Декларация по налогу на прибыль с 2025 года

Декларация по налогу на прибыль с 2025 года

Заполнить декларацию вам помогут комментарии от экспертов «КонсультантПлюс». Если вы получили дивиденды, отразить их в прибыльной декларации вам поможет это готовое решение. А пробный доступ к правовой системе можно получить бесплатно.

Организации, выплачивающие дивиденды, заполняют:

- лист 03;

- подраздел 1.3 разд. 1 листа 01.

Дивиденды, выплачиваемые физлицам, отражают также в отчетности по НДФЛ.

Заполнение листа 03 осуществляется исключительно налоговыми агентами. Если компания таковым не является, может в декларацию его не включать.

О том, в каких случаях юрлицо становится налоговым агентом по прибыли, читайте в материале «Кто является налоговым агентом по налогу на прибыль (обязанности)?».

Порядок заполнения листа 03

Порядок заполнения листа 03 содержится в том же документе, которым утверждена форма декларации.

Лист состоит из трех разделов, посвященных:

- доходам в виде дивидендов — раздел А;

- доходам по государственным и муниципальным ценным бумагам (процентам) — раздел Б;

- расшифровке сумм дивидендов — раздел В.

При этом основная масса организаций заполняет только разделы А и В, а раздел Б не составляет.

Раздел А выглядит следующим образом:

Заполняют его за период, в котором были выплачены дивиденды, и за следующие периоды в течение года. Например, при выплате дивидендов в 3-м квартале раздел А нужно включить в декларацию за 9 месяцев и год.

В шапке раздела нужно проставить:

- код категории налогового агента: 1 — если вы эмитент ценных бумаг, по которым платите дивиденды, 2 — если нет;

- вид дивидендов: промежуточные или годовые;

- код налогового периода и отчетный год. Например, для дивидендов за 2024 год, выплаченных в июне 2025 года, код периода будет 34, отчетный год — 2024.

О моратории на банкроство и выплату дивидендов, действовавшего в 2022 году, мы рассказывали здесь.

Далее заполняются сведения о дивидендах — общей суммой (строки 001 и 010) и в разрезе налоговых ставок и категорий получателей (строки 020-070).

Если вы тоже получали дивиденды заполните строки 080 и 081, указав в них общую сумму дивидендов и сумму, на которую при расчете налога были уменьшены начисленные дивиденды соответственно.

В строке 090 нужно указать разницу между строкой 010 и строкой 081, в строке 091 — общую налоговую базу дивидендов, с которой рассчитан налог по ставке 13%, в строке 092 — общую налоговую базу для дивидендов, облагаемых по ставке 0%.

Далее приводится налог на прибыль, начисленный с дивидендов: общая сумма (строка 100), на дивиденды, выплаченные в прошлые периоды (строка 110), и в последнем квартале отчетного года (строка 120).

Раздел В листа 03 выглядит так:

Его включают в декларацию только за тот квартал, в котором была выплата дивидендов и заполняют на каждого участника. В поле «Признак принадлежности» нужно поставить А, в поле «тип» — 00, что означает первичный расчет. При подаче уточненок тут проставляется порядковый номер корректировки от 01 до 98. Код 99 используется при аннулировании информации.

После заполнения листа 03 сведения о дивидендах нужно перенести в подраздел 1.3 разд. 1 листа 01.

Его тоже заполняют только в том квартале, когда выплачивались дивиденды, а в декларации за следующие периоды уже не включают.

В строке 020 нужно поставить код вида дохода.

В группе строк 040 - 070 следует указать сумму налога к уплате по определнному сроку.

Как отразить выплату дивидендов в декларации по налогу на прибыль, вы можете узнать в КонсультантПлюс, получив бесплатный пробный доступ к данной системе.

Как заполнить Приложение № 2 к декларации по налогу на прибыль

Приложение № 2 в последний раз использовалось для отражения выплаченных физлицам дивидендов с ценных бумаг в декларации по налогу на прибыль за 2019 год. Начиная с декларации за 2020 год Приложение № 2 предназначено для иных целей. Теперь в нем отражаются сведения о доходах (расходах), полученных (понесенных) при исполнении соглашений о защите и поощрении капиталовложений, а также о налоговой базе и сумме исчисленного налога на прибыль организаций.

Приложение № 2 по дивидендам сдвали в том числе акционерные общества. Заполняли его только по итогам года, отдельно на каждое физлицо — получателя дивидендов.

Итоги

Состав сведений о дивидендах в декларации по налогу на прибыль зависит от того, кто является налоговым агентом, кто получает дивиденды и когда они были выплачены (в отчетном периоде или ранее). Если в текущем году была выплата дивидендов, в декларацию обязательно включается раздел А листа 03. Остальные страницы могут отсутствовать.

А разве срок уплаты п. 4 ст. 287 НК РФ не позднее 28-го числа месяца, следующего за месяцем выплаты?