Уведомление на уменьшение ПСН на страъовые взносы: срок подачи

Чтобы ИП уменьшить ПСН на взносы, нужно подать уведомление в налоговый орган, выдавший патент.

Делать это налоговики рекомендуют заранее. Конкретного срока по уведолению в законе нет, но его заблаговременная отправка позволит снизить налог и избежать начисления задолженности при списании суммы для уплаты патента с единого налогового счета ИП.

Ближайший срок уплаты у предпринимателей, получивших патент на срок от 6 до 12 месяцев, — не позднее 1 апреля 2024 года. Перечисляют 1/3 налога. Значит, с уведомлением стоит поторопиться. Отправка возможна через личный кабинет, по ТКС, лично либо по почте.

Форма уведомления

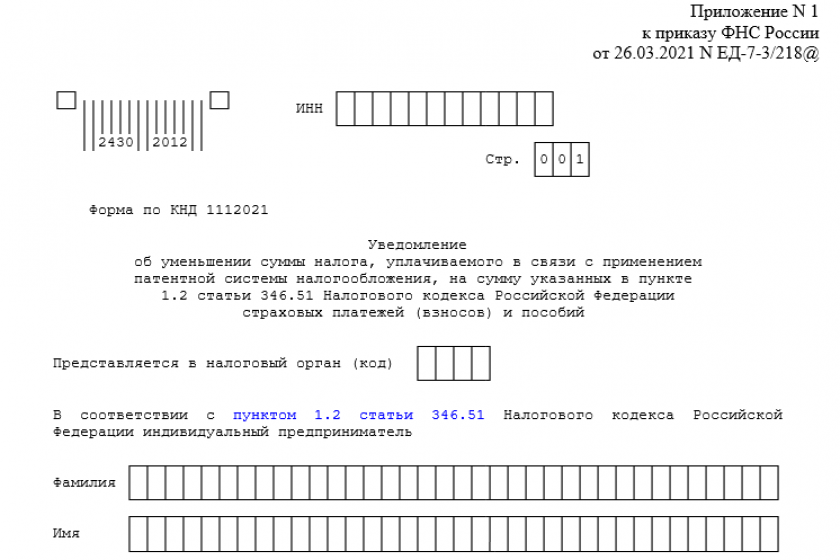

В настоящее время (с 12.07.2021) действует форма уведомления об уменьшении суммы налога, уплачиваемого при ПСН, на сумму страховых взносов и пособий, выплачиваемых работникам (форма КНД 1112021), утв. приказом ФНС от 26.03.2021 № ЕД-7-3/218@. Скачать бланк можно, кликнув по картинке ниже:

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Напомним, что возможность использовать данный вычет при расчете стоимости патента появилась с 2021 года. В 2023 году изменились правила его применения. О том, как он применяется сейчас, читайте в готовом решении от «КонсультантПлюс». Пробный доступ к правовой системе можно получить бесплатно.

Ниже расскажем, как заполнять уведомление.

Сумма взносов в уведомлении

В листе «А» укажите сведения по каждому патенту, который уменьшаете на взносы и пособия. В строке 060 по каждому патенту отразите взносы, на которые уменьшили налог по этому патенту в предыдущих уведомлениях.

В листе «Б» в строке:

- 110 — укажите общую сумму уплаченных в рамках патентной системы страховых взносов и пособий за работников и подлежащих уплате в календарном году действия патента фиксированных взносов ИП за себя;

- 120 — общую сумму взносов и пособий, уменьшающую налог по патентам, в отношении которых подается уведомление (сумма значений строк 050 листа А);

- 130 — указывается общая сумма взносов и пособий, учтенная ранее, — сумма значений строк 060 листа А.

Пример заполнения уведомления есть в «КонсультантПлюс». Получите пробный демо-доступ и бесплатно переходите в материал.

Признак налогоплательщика

Признаков налогоплательщика два:

- «1» — налогоплательщик, производящий выплаты и иные вознаграждения физлицам;

- «2» — налогоплательщик, не производящий выплаты и иные вознаграждения физлицам.

Признак нужно заполнить по каждому патенту, который уменьшается на взносы и пособия.

Если в календарном году у предпринимателя куплены несколько патентов и хотя бы по одному из них используется наемный труд, признак «1» указывается в отношении всех патентов, у которых период действия приходится на период, в котором ИП использовал труд наемных работников.

Отказ в уменьшении патента на взносы

Не забывайте, что налоговая может отказать ИП в уменьшении стоимости патента, если:

- он не уплатил взносы, которые указаны в уведомлении;

- указал в уведомлении сумму взносов и пособий, в размере большем, чем можно взять к уменьшению.

Отказ инспекция оформляет соответствующим уведомлением. Для этого применяется форма, утв. приказом ФНС от 24.03.2021 № ЕД-7-3/217@.

ИП без работников, патент на 2024 год 57132=, до 1 апр нужно оплатить 1/3 часть 19044=.

Подаю уведомление на зачет взносов в счет патента на всю сумму 49500? А оплачиваю 1/3 патента 19044= до 1 апреля верно?? На какой КБК платить?

статье. На вашем месте я бы патент не платила, поскольку сумма страховых взносов перекрывает первую треть патента, а в конце года уже можно будет заплатить недостающую часть.

ИП на ПСН. Работников нет.

Патент выдан на 2023 год (с 01.0.1-31.12.). Сумма патента на год 44 199 руб. До 01.04.2023 нужно оплатить 14 733 руб.

В марте оплатила страховые взносы в сумме 15.000 руб.

Как заполнить в форме КНД1111021 (уведомление) Лист А (строки 040, 050, 060) и Лист Б.

Лист Б стр. 110 - сумма уплаченных взносов 15000, стр. 120 - 14733, стр. 140 - разница между ними.

Если не ошибаюсь, то вроде так.

Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора,страховых взносов, пеней, штрафа) КНД 1150058

или

Заявление о зачете суммы излишне уплаченного (подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) (Форма по КНД 1150057)

Так как патент полностью оплачен уведомление подавать уже не нужно.

001- 2 – налогоплательщик, не производящий выплаты и иные вознаграждения - 2

физическим лицам

110 - Общая сумма налога к уплате по патентам, в отношении которых производится уменьшение суммы налога (сумма стр.030 Листа А) (в рублях) - 50000 р (в патенте)

120 - Сумма страховых платежей (взносов) и пособий, предусмотренных пунктом 1.2 статьи 346.51 Налогового кодекса Российской Федерации, уменьшающая сумму налога, уплачиваемого в связи с применением патентной системы налогообложения (в рублях)

для стр. 001 = "1": стр. 120

Добрый вечер. Начислено патент за год 33888, уплатила 1\3 патента 11296. есть работники, страховых взносов за год уплочено 100765, можно ли мне подробно по шагово заполнить строки, что ставить с стр. 040.050.060. потом в строках 110,120.130,140.

Сумма переплаты в рамках одного календарного года по одному патенту на следующий год не переходит, верно же?

На каждый год даже по одной деятельности открывается новый патент.

НЕ СКАЧИВАЕТСЯ БЛАНК 1111021 КНД